Huom: the following is the statistment of Scott A. Hodge, President of the Tax Foundation, prepared for a Senate Budget Committee Hearing on March 26, 2021, titled, ”Ending a Rigged Tax Code: the Need to Make the wealth people and Largest Corporations Pay Their Fair Share of Taxs.”

puheenjohtaja Sanders, korkea-arvoinen jäsen Graham ja komitean jäsenet. Kiitos mahdollisuudesta todistaa edessänne tänään.

ei ole olemassa objektiivista standardia sille, mikä määrittelee ”reilun osuuden”, vaan se on puhtaasti subjektiivinen käsite. Mutta on tosiasioita, jotka ovat objektiivisia, ja tosiasiat viittaavat siihen, että Yhdysvaltain vero-ja verojärjestelmä on hyvin progressiivinen ja hyvin uudelleenjako. Nämä tosiseikat ovat vastoin yleistä mielipidettä ja vastoin tämän kuulemisen lähtökohtaa.

Internal Revenue Servicen (IRS) tietojen mukaan Amerikan varakkaat kantavat raskaimman osan tuloverosta kuin kertaakaan lähimuistiin. Toisaalta, yli 53 miljoonaa pieni-ja keskituloisten veronmaksajat eivät maksa tuloveroja sen jälkeen, kun hyötyvät ennätysmäärä verohyvityksiä, ja kuusi ulos 10 kotitaloudet saavat enemmän suoria valtion etuja kuin ne maksavat kaikissa liittovaltion veroja.

sillä välin Yhdysvaltain verojärjestelmä on yksi ”liiketoiminnasta riippuvaisimmista” järjestelmistä missään, sillä amerikkalaiset yritykset maksavat tai hoitavat 93 prosenttia maan veroista. Taloustutkimukset osoittavat, että työntekijät kantavat vähintään puolet yhteisöverojen taloudellisesta taakasta matalampien palkkojen kautta, ja eniten vaikutusta on naisilla, heikosti koulutetuilla ja nuoremmilla työntekijöillä. Ja koska yhtiövero on haitallisin vero talouskasvulle, yhtiöveroasteen nostaminen ei vain hidastaisi taloutta, se tekisi myös USA: sta outlier jälleen kerran globaaleja kauppakumppaneitamme vastaan.

sukelletaan faktoihin.

the Rich Bear America ’ s Tax Burden

useimmat amerikkalaiset yllättyisivät kuullessaan, että taloudellisen yhteistyön ja kehityksen järjestön (OECD) ekonomistien vuonna 2008 tekemän tutkimuksen mukaan Yhdysvalloissa oli tuolloin minkään teollisuusmaan progressiivisin tuloverojärjestelmä. Heidän tutkimuksensa osoitti, että Yhdysvaltain 10: nneksi suurimman prosentin joukossa oli 10. veronmaksajat maksoivat suuremman osan verorasituksesta kuin heidän kollegansa muissa maissa, ja köyhimmillä veronmaksajillamme oli alhaisin tuloverorasitus verrattuna köyhiin veronmaksajiin muissa maissa palautettavien verohyvitysten, kuten Ansiotuloverohyvityksen ja Lapsiverohyvityksen, vuoksi.

tuloverolakimme on vain tullut progressiivisemmaksi sen jälkeen, koska Washington pyrkii jatkuvasti auttamaan työväenluokan veronmaksajia verolain avulla.

viimeisimpien IRS: n tietojen mukaan vuodelta 2018—veronalennuksia ja työpaikkoja koskevan lain (Tcja) voimaantuloa seuraavana vuonna—ylin 1 prosentti veronmaksajista maksoi 616 miljardia dollaria tuloveroja. Kuten näemme kuviosta 1, se on 40 prosenttia kaikista maksetuista tuloveroista, suurin osuus sitten vuoden 1980 ja suurempi osuus verorasituksesta kuin alimmat 90 prosenttia veronmaksajista yhteensä (jotka edustavat noin 130 miljoonaa veronmaksajaa).

jos ajattelee, ”No, rikkaat tienaavat enemmän, heidän pitäisi maksaa enemmän”, ylin 1 prosentti veronmaksajista vastaa 20 prosenttia kaikista tuloista (AGI). Heidän 40 prosentin osuutensa tuloveroista on siis kaksinkertainen heidän osuuteensa maan tuloista.

vastaavasti vuonna 2018 ylin 0,1 prosenttia veronmaksajista maksoi tuloveroja 311 miljardia dollaria. Se oli 20 prosenttia kaikista maksetuista tuloveroista, korkein taso sitten vuoden 2001, niin kauan kuin veroviraston tiedot antavat meidän mitata. Ylin 0,1 prosenttia veronmaksajista maksoi vuonna 2018 suuremman osuuden tuloverotuksesta kuin alin 75 prosenttia veronmaksajista yhteensä.

miljoonat hyötyvät verohyvityksistä ja maksavat Nollaveroa

on vaikea sanoa, että verolakia on peukaloitu rikkaiden hyväksi, kun yli 53 miljoonaa veronmaksajaa, yli kolmannes kaikista veronmaksajista, ei ole tuloverovelvollista viime vuosikymmeninä luotujen tai laajennettujen lukuisten hyvitysten ja vähennysten vuoksi.

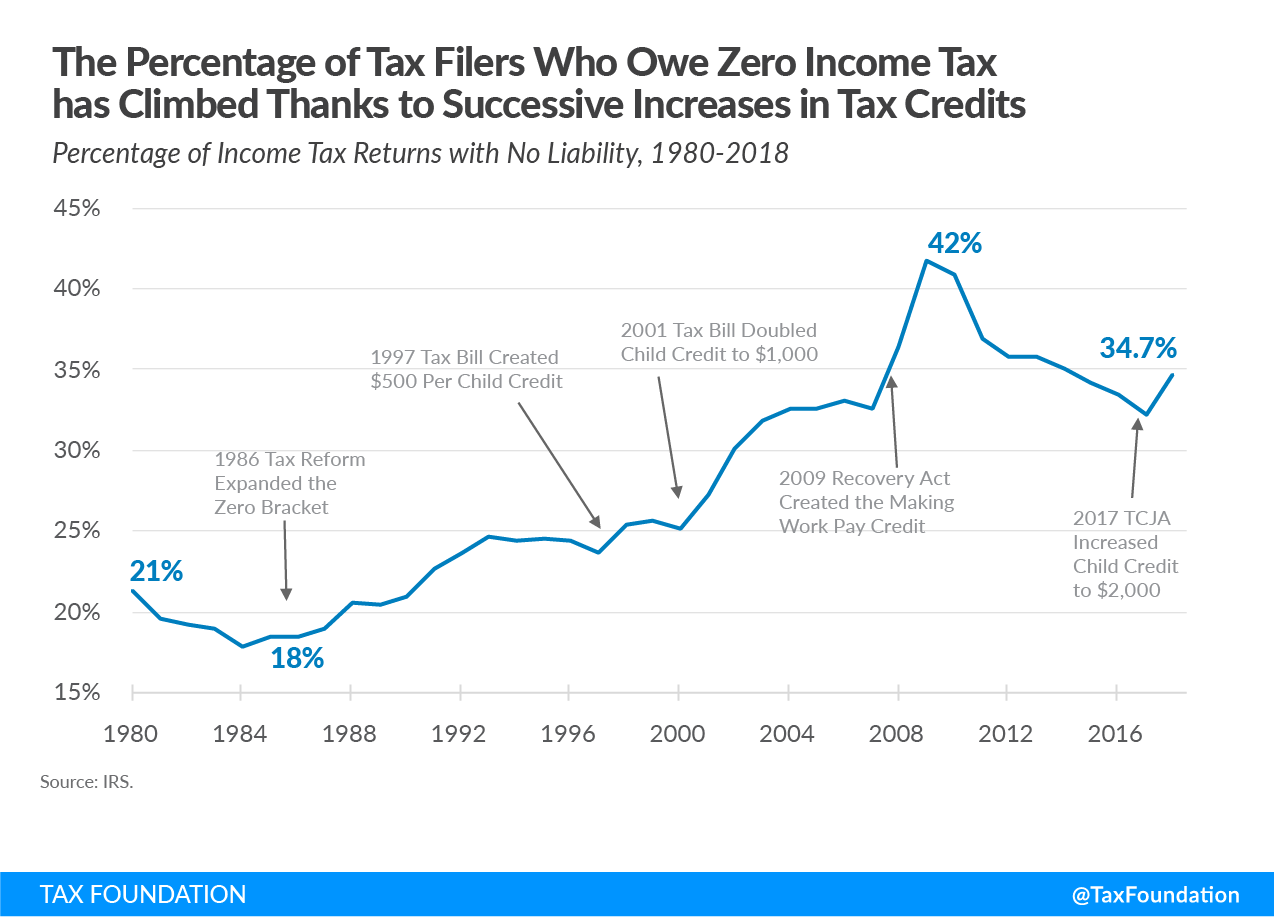

kuten kuviosta 2 ilmenee, näiden velattomien ilmoittajien osuus alkoi kasvaa vuoden 1986 verouudistuslain laajennettua nollaveroluokkaa. Lapsiverohyvityksen luomisen jälkeen vuonna 1997 niiden tuloveroilmoittajien prosenttiosuus, joilla ei ole verovelvollisuutta, kasvoi 23,6 prosentista 34,7 prosenttiin vuonna 2018.

prosenttiosuus filers ilman vastuuta piikki 42 prosenttia vuonna 2009 luomisen tekeminen työ maksaa verohyvitystä. Talouden toipuessa suuresta taantumasta velattomien viilaajien osuus laski 32 prosenttiin vuonna 2017. Prosentti on alkanut taas piikittää TCJA: n tuplattua Lapsiverohyvityksen 2 000 dollariin 1 000 dollarista. Tämä kasvatti maksamatta jääneiden määrää yli 4 miljoonalla, 49,1 miljoonasta 53,3 miljoonaan.

monet näistä pienituloisista veronmaksajista saavat palautettavia verohyvityksiä, mikä tarkoittaa sitä, että he saavat verovirastolta sekin takaisin, vaikka heillä ei olisi tuloverovelvollisuutta.

vähennysten ja palautettavien verohyvitysten yhdistelmä tarkoittaa, että monet pienituloiset kotitaloudet joutuvat negatiiviseen tuloveroprosenttiin. Kongressin budjettiviraston (CBO) vuoden 2017 tietojen mukaan Alin viidennes kohtasi negatiivisen 10,9 prosentin tuloveroprosentin ja toinen viidennes negatiivisen 1,0 prosentin tuloveroprosentin. Meillä ei ole CBO-tietoja vuodelta 2018, mutta tiedämme, että veronalennukset ja työpaikat-laki vähensivät tuloveroja keskimäärin kaikilla kvintiileillä, joten kahden alimman kvintiilin negatiivisten verokantojen pitäisi laskea edelleen ja keskimmäisen kvintiilin voisi dipata myös negatiivisiksi.

kotitaloudet joutuvat Toki maksamaan muutakin kuin yksittäisiä tuloveroja, ja monet tulojakauman häntäpään kotitaloudet maksavat palkkaveroja enemmän kuin yksittäisiä tuloveroja. Talous-ja sosiaalikomitean (CBO) mukaan kotitaloudet eri tuloluokissa kantavat myös yhteisöverojen ja valmisteverojen taakan. Nettovaikutus on, että kotitaloudet pohja viidenneksen kasvot vain 1,3 prosenttia keskimääräinen liittovaltion veroprosentti, verrattuna 31,6 prosenttia alkuun 1 prosenttia.

Verotusjärjestelmämme Jakaa Uudelleen 1$.7 biljoonaa rikkailta kaikille muille

kongressin budjettitoimiston tuore tutkimus the Distribution of Household Income, 2017, antaa käsityksen verolain progressiivisuudesta ja liittovaltion finanssipolitiikan uudelleenjakovaikutuksista—sekä veroista että suorista liittovaltion eduista. Raportissa esitetään arviot siitä, kuinka paljon kotitaloudet eri tuloryhmissä hyötyivät vuonna 2017 sosiaalivakuutusohjelmista (kuten sosiaaliturva ja Medicare) sekä tarveharkintaisista siirto-ohjelmista (kuten Medicaid, SNAP, ja Lisäturvatulo), ja vertaa näitä etuja arvioihin siitä, kuinka paljon nämä kotitaloudet maksoivat yhteensä liittovaltion veroja.

yksi tapa ymmärtää, kuinka paljon kotitaloudet saavat suoria liittovaltion etuja verrattuna siihen, kuinka paljon he maksavat liittovaltion kokonaisveroja, on luoda suhde. Toisin sanoen, voimme laskea, kuinka paljon suoria liittovaltion etuja he saavat jokaista $1 yhteensä liittovaltion veroja maksettu.

kuten taulukosta 1 näkyy, vuonna 2017 alimman viidenneksen kotitaloudet saivat 67,67 dollaria suoria liittovaltion etuja jokaista liittovaltion veroina maksamaansa 1 dollaria kohden. Toisen viidenneksen kotitaloudet saivat 4,60 dollarin etuudet jokaista maksamaansa 1 dollarin veroa kohti, kun taas keskimmäisen viidenneksen kotitaloudet saivat yhteensä 1,60 dollaria suoria etuuksia jokaista maksamaansa 1 dollarin veroa kohti.

sen sijaan neljännen viidenneksen kotitaloudet saivat 0 markkaa.71 suoraa liittovaltion etuja jokaista $1 he maksoivat veroja, kun taas kotitalouksien korkein viidennes sai vain $0.15 suoraan liittovaltion etuja jokaista $1 he maksoivat liittovaltion veroja. Kotitalouksille top 1 prosentti, niiden tuotto jokaisesta $1 liittovaltion veroja maksettu oli vain $0.02. Luvut osoittavat, miten progressiiviseksi vero-ja menopolitiikka on muuttunut.

| 2017 tuloryhmä | suhdeluku: Saadut suorat etuudet maksettuihin veroihin |

|---|---|

| alin Kvintiili | $67.67 |

| toinen Kvintiili | $4.60 |

| Keskimmäinen Kvintiili | $1.60 |

| neljäs viidennes | $0.71 |

| korkein Kvintiili | $0.15 |

| 81. -90. Desiili | $0.36 |

| 91. -95. Desiili | $0.22 |

| 96. -99. Desiili | $0.12 |

| Top 1% | $0.02 |

|

lähde:Congressional Budget Office, the Distribution of Household Income, 2017, Lokakuu. 2, 2020, www.cbo.gov/publication/56575. |

|

luvut lisäävät paljon uudelleenjakoa

toinen tapa tarkastella tietoja on aggregaatti, jonka avulla voimme mitata, kuinka paljon eri tuloryhmät saavat suoria valtion etuja suhteessa siihen, kuinka paljon he maksavat liittovaltion kokonaisveroja. Tämä antaa meille käsityksen siitä, kuinka paljon liittovaltion finanssipolitiikka toimii tulojen uudelleenjakoa joidenkin ryhmien amerikkalaisten kotitalouksien muihin ryhmiin.

Kuvio 3 osoittaa, että alimman kolmen kvintiilin kotitaloudet saavat yhdessä yli 1 biljoonaa dollaria enemmän suoria valtion etuja kuin ne maksoivat kaikissa liittovaltion veroissa vuonna 2017. Toisin sanoen, 60 prosenttia American kotitaloudet saavat enemmän etuja kuin he maksavat liittovaltion veroja.

sen sijaan voidaan nähdä, että ylimmän 20 prosentin kotitaloudet maksavat 1 markan.7 biljoonaa enemmän veroja kuin he saavat suoria etuja, joista $728 miljardia tuli kotitalouksien top 1 prosentti.

CBO: n tiedot osoittavat, että uudelleenjako pienensi ylimmän 1 prosentin kotitalouksien tuloja yli kolmanneksella, kun taas alimman viidenneksen kotitalouksien tuloja nostettiin 126 prosenttia, toisen viidenneksen kotitalouksien 46 prosenttia ja keskimmäisen viidenneksen kotitalouksien tuloja 10 prosenttia. Tällaisia tuloksia voisi odottaa erittäin edistykselliseltä verojärjestelmältä.

vaara verottaa vaurautta Rikastavia ulkomaisia miljardöörejä

jotkut väittävät, että yksi tapa puuttua epätasa—arvoon on varallisuuden verottaminen vuosittain. Tax Foundationin ekonomistit mallinsivat senaattorit Warrenin ja Sandersin ehdottamien varallisuusverojen vaikutuksia vuoden 2020 presidentinvaalikampanjan aikana. Nämä tulokset tulevat yllättämään monet.

veromme ja kasvumme (TAG 2.0) yleinen tasapaino veromalli määritetty, että nämä varallisuusverot olisi suhteellisen vaatimaton vaikutus BKT, palkat, ja työpaikat, mutta olisi suuri vaikutus kuka omistaa Yhdysvaltain omaisuutta. Miksi? Kävi ilmi, että mallin mukaan varallisuusvero pakottaisi varakkaat myymään omaisuutensa maksaakseen veron, usein alennushintaan. Koska Yhdysvallat on avoin talous ja pääomamarkkinat ovat globaalit, malli osoitti, että ulkomaiset sijoittajat ostaisivat näitä varoja, minkä vuoksi bruttokansantuote ei juuri laske. Tämä tarkoittaa kuitenkin sitä, että varallisuusvero johtaisi omaisuuden omistuksen siirtymiseen varakkailta amerikkalaisilta varakkaille ulkomaalaisille.

varallisuusveron tahaton vaikutus on siis se, että se siirtäisi varallisuutta yhdysvaltalaisilta miljonääreiltä ja miljardööreiltä ulkomaisille miljardööreille ja tarkoittaisi sitä, että amerikkalaiset työntekijät voisivat yhä enemmän joutua ulkomaisten työnantajien palvelukseen. Nyt ulkomaalaisten omistamat varat jäisivät varallisuusveron ulottumattomiin.

kun verottaa yhtiöitä, saa niitä vähemmän

nyt katsotaan verolain yrityspuolta.

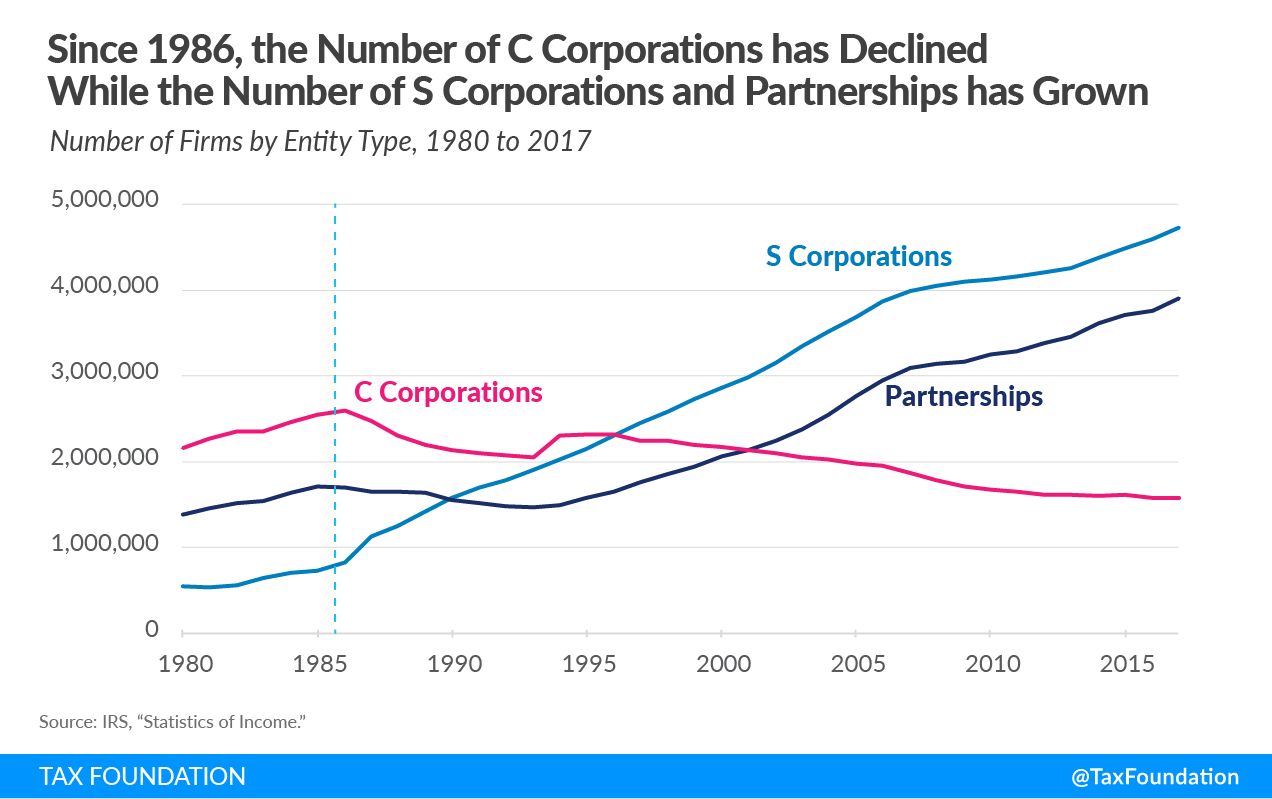

jos verolakia peukaloitaisiin yritysten hyväksi, niitä olisi enemmän. Nykyään yrityksiä on noin 1,6 miljoonaa, vähiten sitten vuoden 1974. C-joukot saavuttivat huippunsa vuonna 1986 ja ovat olleet laskussa siitä lähtien. Yhdysvalloissa on nyt 1 miljoonaa vähemmän yrityksiä tänään kuin se teki yli kolme vuosikymmentä sitten.

ehkä yksi syy tähän vähenemiseen on se, että USA. se oli teollisuusmaiden korkeimpia korkoja lähes neljännesvuosisadan ajan, vuodesta 1993, jolloin korkoa nostettiin 35 prosenttiin, kunnes se laskettiin 21 prosenttiin vuonna 2017. Koko tuon ajan ottaa maailmanlaajuisesti korkea yritysveroaste, yhtiövero kokoelmat keskimäärin vain 10 prosenttia liittovaltion tuloista, tai noin 1,8 prosenttia BKT: stä. Ehkä tämä todistaa sen talouden itsestäänselvyyden, että kun verottaa enemmän jotain, saa vähemmän.

sen sijaan saa lisää Läpimenoja ja käsityksiä kasvavasta eriarvoisuudesta

kun perinteisten C-yritysten määrä on vähentynyt, läpimenevien yritysten määrä on noussut huimasti. Kuten kuviosta 4 käy ilmi, S-yhtiöiden määrä kasvoi vuodesta 1986 yli viisinkertaiseksi, noin 826000: sta yli 4,2 miljoonaan. Kumppanuuksien määrä ei viivytellä muutaman vuoden jälkeen 1986, mutta kun LLC-lomake otti pois, määrä nousi noin 3,4 miljoonaa. Lukuun 4 eivät sisälly yksityiset elinkeinonharjoittajat, joiden määrä kasvoi vuoden 1986 12,4 miljoonasta nykyiseen 23 miljoonaan.

liikemuotojen muutos vuodesta 1986 on merkinnyt sitä, että yritystuloja ilmoitetaan nyt enemmän yksittäisissä 1040 veromuodoissa kuin perinteisissä 1120 yhtiömuodoissa. Läpimenevien yritystulojen räjähdys näkyy selvimmin suurituloisten veronmaksajien verotuloissa, mikä osaltaan vaikuttaa eriarvoisuuden kasvuun.

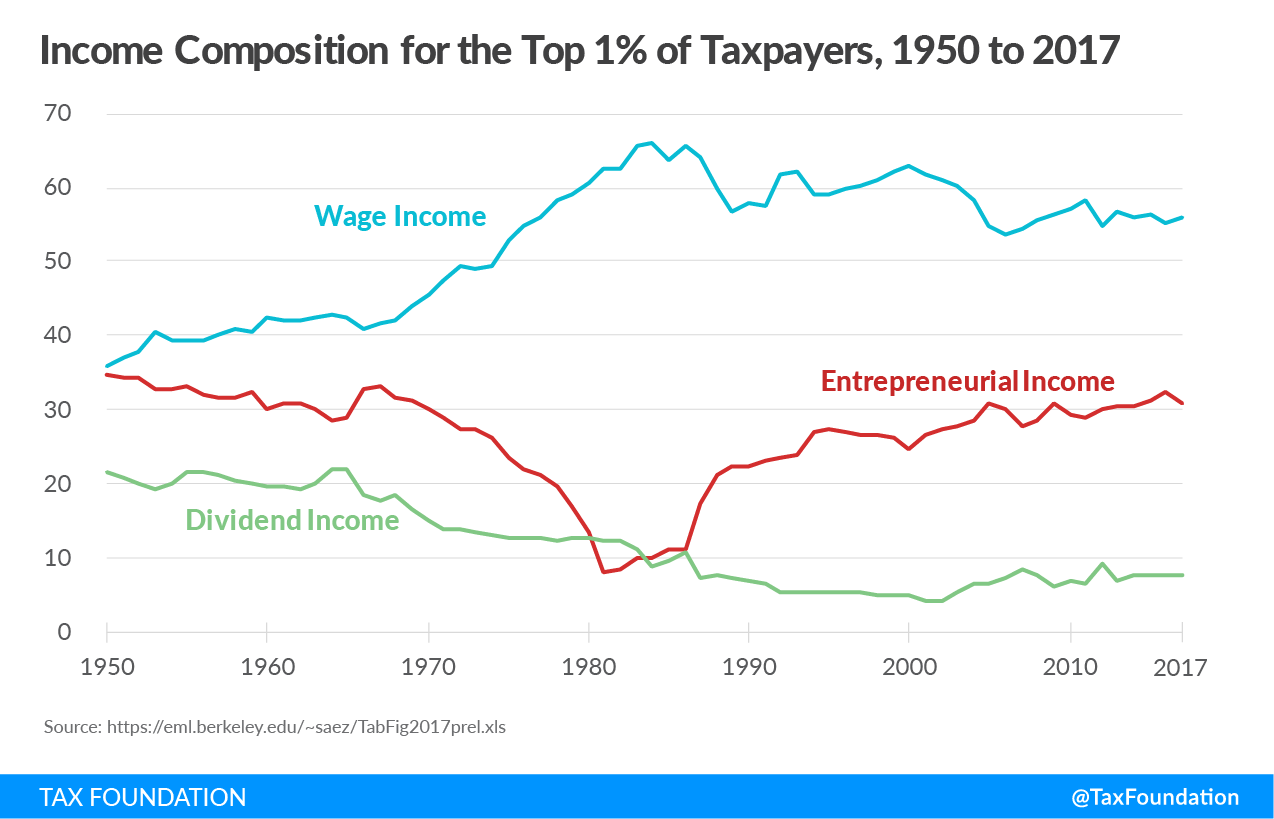

alla olevassa kuvassa 5 näkyy veronmaksajien ylimmän prosentin tulokoostumuksen muuttuminen vuosina 1950-2017. Tiedot ovat peräisin Berkeleyn yliopiston ekonomistin Emmanuel Saezin verkkosivuilta. Keskity line seuranta koostumus, Mitä Saez kutsuu ”yrittäjätulo,” tai läpivientitulo, koska tämä rivi pitkälti jälkiä, mitä hän ja Gabriel Zucman ovat tunnistaneet suuntaus eriarvoisuuden vuodesta 1950.

Saez ja Zucman ovat esittäneet, että meidän pitäisi palata korkeisiin yksittäisiin veroasteisiin, joita perittiin vuosina 1950-1980, koska ne vähensivät eriarvoisuutta. Eriarvoisuus alkoi heidän mukaansa taas kasvaa, kun ylimmät marginaaliveroasteet alkoivat laskea vuoden 1981 veronalennusten jälkeen. Mutta, kuten voimme nähdä, korkea marginaaliveroasteet ennen 1980 suurelta osin ajoi yrittäjien liiketoiminnan tulot pois yksittäisten tuloveromuotojen top 1 prosentti veronmaksajien päälle yritysten tuotto. Yritysten nettotulot nousivat koko tällä kaudella varakkaiden ”yrittäjätulojen” laskiessa. Kuvio viittaa siihen, että varakkaiden ”yrittäjätuloista” kerrottiin perinteisillä yhteisöveromuodoilla, ei yksittäisillä veromuodoilla.

noina alkuvuosikymmeninä oli varmasti rikkaita ihmisiä kuten nykyäänkin, mutta monet suurituloiset yksinkertaisesti suojasivat tulonsa perinteisille C-yhtiöille, joilla oli huomattavasti matalampi veroprosentti suhteessa henkilökohtaisiin tuloveroprosentteihin. Tämä antoi vaikutelman, että rikkaita oli vähemmän kuin todellisuudessa oli. Ilmiö kääntyi päinvastaiseksi 1980-luvulla, kun ylin yksilötuloveroprosentti laski alle yritysveroprosentin ja osakeyhtiöiden ja S-yhtiöiden rakennetta ja osallistumista koskevat rajoitukset lievenivät.

voimme nähdä kuviosta 5, että ylimmän 1 prosentin verovelvollisten tulon määrä ja osuus veroilmoituksista on kasvanut huimasti 1980-luvulta lähtien. tulot, jotka historiallisesti olisi raportoitu yritys 1120-verolomakkeella, ilmoitetaan nyt yksittäisissä 1040-verolomakkeissa, mikä osaltaan vaikuttaa kasvavaan eriarvoisuuteen.

U. S. Tax System Is Most ”Business Dependent”

seting so the debate about whether is missed in such discussions is that American businesses are critical to the veronkanto system at every level of government—federal, state, and local. OECD: n ekonomisti Anna Milanez mittasi vuonna 2017, kuinka paljon yritykset 24 maassa maksoivat veroja yleiseen veronkantojärjestelmään. Hänen raporttinsa osoitti, että Yhdysvallat oli yksi teollistuneen maailman ”liiketoiminnasta riippuvaisimmista” verojärjestelmistä.

raportissa todettiin, että U. S. yritykset joko maksaa tai remit yli 93 prosenttia kaikista veroista kerätään hallitusten Yhdysvalloissa kuten kuva 6 osoittaa, tämä sisältää verot maksetaan suoraan yrityksille, kuten yritysten tuloverot, kiinteistöverot, ja excises verot, sekä verot yritykset remit puolesta työntekijöiden ja asiakkaiden, kuten työnantajamaksut, ennakonpidätys verot, ja myyntiverot.

ilman yrityksiä veronmaksajinaan ja veronkantajinaan tai verojärjestelmän merkittävää muuttamista Yhdysvaltain hallituksilla ei olisi resursseja edes kaikkein peruspalvelujen tarjoamiseen. Kun otetaan huomioon yritysten rooli hallituksemme tehtävien tukemiseksi tarvittavien verojen keräämisessä, olisi vaikea sanoa, että järjestelmää on peukaloitu niiden hyväksi.

yhteisövero on talouskasvun kannalta haitallisin

OECD: n ekonomistien tutkimus rankkasi suurimmat verot sen mukaan, miten ne haittaavat talouskasvua. Eniten kasvua haittasivat yhteisöverot, joita seurasivat järjestyksessä henkilökohtaiset tuloverot, kulutusverot ja kiinteistöverot.

yhteisöverojen katsottiin olevan haitallisimpia kasvulle, koska pääoma on kansantalouden liikkuvin tekijä ja siten herkin korkeille veroasteille. Ihmiset ja omistamamme asiat liikkuvat vähemmän ja ovat siten vähemmän herkkiä korkeille veroasteille. Tämä ei tarkoita sitä, että nämä tekijät olisivat tunteettomia verotuksen kannalta, aivan vähemmän kuin pääomaverot.

verosäätiön ekonomistit käyttivät vero ja kasvu (TAG 2.0) yleistä Tasapainoveromallia mitatakseen yritysveroasteen nostamisen 28 prosenttiin aiheuttamia taloudellisia vaikutuksia. Mallin mukaan tällainen korotus pienentäisi pitkän aikavälin bruttokansantuotetta 0,8 prosenttia, poistaisi 159 000 työpaikkaa ja alentaisi palkkoja 0,7 prosenttia.

| korotetaan Yhteisöveroprosentti 25: een | korotetaan Yhteisöveroprosentti 28: aan | |

|---|---|---|

| BKT | -0.4% | -0.8% |

| BKTL | -0.4% | -0.8% |

| pääomakanta | -1.1% | -2.1% |

| palkkataso | -0.4% | -0.7% |

| Kokopäivätyötä Vastaavat Työpaikat | -84,200 | -159,000 |

|

Lähde: Tax Foundation General Equilibrium Model, Tammikuu 2021. |

||

malli määritteli myös, että yrityskoron lievempikin nostaminen 25 prosenttiin vaimentaisi edelleen talouskasvua. Sen mukaan 25 prosentin korko pienentäisi bruttokansantuotetta 0,4 prosenttia, pienentäisi pääomakantaa 1,1 prosenttia ja poistaisi yli 84 000 työpaikkaa.

työntekijät (usein naiset ja vähän koulutetut) kantavat Yritysverotaakan

kasvava akateeminen tutkimus osoittaa, että globaalissa taloudessamme, jossa pääoma liikkuu, mutta työntekijät eivät, työntekijät kantavat yhä suuremman osan yritysverojen taloudellisesta taakasta. Eräässä tuoreessa tutkimuksessa havaittiin, että työntekijät kantavat 51 prosenttia yritysten tuloverojen taloudellisesta taakasta alentamalla palkkoja, erityisesti ”heikosti koulutettujen, naisten ja nuorten työntekijöiden.”

TAG-mallin analyysi yritysveroprosentin nostamisesta 28 prosenttiin osoittaa, että sen vaikutus ei ole yksittäinen suurituloisille veronmaksajille, jotka ovat yleensä pääoman omistajia. Kuten taulukko 3 osoittaa, tavanomaisesti, korottamalla yhteisöveroaste 28 prosenttiin vähentäisi verojen jälkeen tulot top 1 prosentti palkansaajien 1,5 prosenttia vuonna 2022, paljon suurempi kuin mikään muu ryhmä. Koska työntekijät kuitenkin kantavat jonkin osan yhteisöverosta, pienituloiset työntekijät näkisivät verojen jälkeisten tulojensa laskevan 0: lla.5 prosenttia, kun taas keskituloisten tulot laskisivat 0,4 prosenttia.

nämä vaikutukset ovat lyhyellä aikavälillä. Pitkällä tähtäimellä mallikertoimien jälkeen kaikissa veronkorotuksen taloudellisissa vaikutuksissa se toteaa, että suurituloiset veronmaksajat näkisivät verojen jälkeisissä tuloissa edelleen suurimman vähennyksen, 3,2 prosenttia. Voimme kuitenkin myös nähdä, että pitkällä aikavälillä alimmat 20 prosenttia palkansaajista katsoisivat tulojensa laskevan 1,5 prosenttia, mikä on kolme kertaa suurempi kuin tavanomainen arvio. Vastaavasti keskituloisten tulot laskisivat yhdellä.4 prosenttia ajan myötä.

| Tulo-Osuuksien | Perinteiset, 2022 | Perinteiset, 2031 | Dynaaminen, Pitkän aikavälin |

|---|---|---|---|

| 0% voit 20% | -0.5% | -0.6% | -1.5% |

| 20% voit 40% | -0.4% | -0.5% | -1.3% |

| 40% voit 60% | -0.4% | -0.5% | -1.4% |

| 60% voit 80% | -0.5% | -0.5% | -1.4% |

| 80% voit 100% | -0.9% | -1.0% | -2.1% |

| 80% voit 90% | -0.5% | -0.6% | -1.4% |

| 90% voit 95% | -0.6% | -0.7% | -1.6% |

| 95% voit 99% | -0.8% | -0.9% | -1.9% |

| 99% voit 100% | -1.5% | -1.8% | -3.2% |

| yhteensä | -0.7% | -0.8% | -1.8% |

|

lähde: Tax Foundation General Equilibrium Model, Tammikuu 2021. |

|||

kilpailukyvyllä on merkitystä

koska yhteisövero on talouskasvun kannalta haitallisin vero, on ratkaisevan tärkeää, ettei liittovaltion yritysveroprosenttia nosteta yli nykyisen 21 prosentin tasonsa. Vaikka jotkut ovat arvostelleet pudotusta 35 prosentista liian suureksi alennukseksi, kurssileikkaus alensi Yhdysvaltoja. se on korkeimmasta 37 OECD-maan joukosta 12. korkeimpaan, kun mukaan lasketaan valtion yritysveroprosenttien keskiarvo. Tämä tuskin on ”kilpajuoksu pohjalle”, kuten jotkut ovat esittäneet.

liittovaltion yhteenlaskettu yritysveroaste on tällä hetkellä 25,8 prosenttia, kun OECD-maiden (pois lukien Yhdysvallat) yksinkertainen keskiarvo on 23,4 prosenttia ja painotettu keskiarvo 26,5 prosenttia. Toisin sanoen yhdistetty Yhdysvaltain yritysveroaste on hädin tuskin keskitasoa globaalien kauppakumppaneidemme keskuudessa. Taaskaan tuskin kilpajuoksua pohjalle.

kuitenkin, jos liittovaltion korko nostettaisiin 28 prosenttiin, Yhdysvaltain yhteenlaskettu korko hyppäisi 32,3 prosenttiin, joka on jälleen OECD-maiden korkein. Ranskan ja Ruotsin kaltaiset maat, jotka ovat leikkaamassa yritysveroprosenttejaan, haluaisivat Yhdysvaltojen nostavan yritysveroprosenttiaan, koska se tekisi niistä heti houkuttelevampia investoinneille ja työpaikoille. Mitä tulee, Kiinan korko on 25 prosenttia, joten vaarana on myös kilpailukyvyn menettäminen kiivaimman taloudellisen kilpailijamme kanssa korottamalla yritysveroastetta.

vaikka veronalennuksista ja työpaikoista annettu laki poisti yhtiöveroasteestamme poikkeavan statuksen, se antoi meille uuden poikkeavan aseman luomalla monimutkaisen joukon uusia kansainvälisiä verosääntöjä. Tämä koskee erityisesti globaalista aineettomasta matalan verotuksen tulosta perittävää vähimmäisveroa (GILTI), joka erottuu muista maan verojärjestelmistä ainutlaatuisena.

ollakseni reilu, GILTI on näennäisesti poistanut suuren osan ”nowhere income” – tuloista, jotka tuottivat kirjastoja akateemisista tutkimuksista yritysten veronkierrosta. Toinen uusi kansainvälinen sääntö, Foreign Immaterial Domestic Income (FDII), on myös kannustanut monia yrityksiä tuomaan immateriaalioikeuksia takaisin Yhdysvaltoihin.ja meidän pitäisi tunnustaa, että uusi vapautusjärjestelmä, tai ”alueellinen” järjestelmä, on poistanut yritysten inversiot kuin Yhdysvaltain yritykset voivat kotiuttaa ulkomaisten ansioiden maksamatta ylimääräistä tullimaksua.

vaikka GILTI on poistanut yhdysvaltalaisten monikansallisten yritysten ei-minkään ulkomaisen tulon, giltiä koskevaa salaista säännöstä on arvosteltu siitä, että se jotenkin kannustaa yrityksiä investoimaan ulkomaille Yhdysvaltojen sijaan. GILTI – veropohja sulkee pois voitot, jotka vastaavat 10 prosentin tuottoa aineelliselle ulkomaiselle omaisuudelle. Tätä kutsutaan” QBAI ” – vähennykseksi, kun kyseessä on pätevä Liiketoimintaomaisuusinvestointi.

qbai: n alkuperäinen tarkoitus oli toimia valtakirjana ulkomaisista sijoituksista saatavien normaalien tuottojen määrittämisessä, mutta siitä on tullut verolaissa kangastus niille, jotka uskovat sen johtavan ulkoistamiseen. Lähemmin tarkasteltuna tästä ei ole näyttöä. Päinvastoin tutkimukset osoittavat, että uudet kansainväliset verosäännöt eivät alentaneet yhdysvaltalaisten monikansallisten yritysten ulkomaisen tulon efektiivistä veroastetta. Kun verotuksen sekakomitea teki tcja: n kansainväliset määräykset, se totesi niiden olevan 112 miljardin dollarin nettoveron korotus 10 vuoden aikana. Tämä osoittaa, että kansainvälisen tulopohja on paljon laajempi kuin ennen TCJA: ta.

johtopäätös

tietoja Kaivellen on vaikea löytää todisteita siitä, että Yhdysvaltain verolakia olisi peukaloitu rikkaiden ja korporaatioiden hyväksi. Rikkaiden osuus tuloverotaakka ei ole koskaan ollut suurempi, uudelleenjako niistä ei ole koskaan ollut suurempi, ja yli 53 miljoonaa pieni – ja keskituloiset amerikkalaiset eivät maksa tuloveroa, koska Antelias hyvityksiä ja vähennyksiä hyödyttää heitä.

lisäksi Yhdysvaltain 21 prosentin yritysveroaste on nyt keskitasoa vertaistemme keskuudessa, mutta yritysten määrä on 50 vuotta alhainen sen jälkeen, kun vuosikymmeniä on peritty yhtä teollisuusmaiden korkeimmista yritysveroasteista. Koron nostaminen 28 prosenttiin todennäköisesti kiihdyttäisi tätä suuntausta ja kannustaisi useampia yrityksiä joko tulemaan läpimenijöiksi tai siirtämään pääkonttorinsa ystävällisempään veroympäristöön.

meidän pitäisi olla huolissamme yritysverojen vaikutuksista naisiin, vähän koulutettuihin työntekijöihin ja nuorempiin työntekijöihin, sillä juuri heihin COVID-19-kriisi on vaikuttanut eniten. Yhteisöveroprosentin nostaminen vain satuttaisi heitä entisestään.

tuloerojen korjaaminen verohyvityksiä laajentamalla on palliatiivista; sillä ei saada aikaan mitään työtä tekevien ihmisten reaalitulojen ja pitkän aikavälin elintason nostamiseksi. Parempi tapa on keskittyä pysyvään veropolitiikkaan, joka edistää tuottavuuden kasvua, työpaikkojen lisääntymistä, reaalipalkkojen nousua ja reaalitalouden kasvua.

eikös se ole sellaista inklusiivista kasvua, jota me kaikki voisimme tukea?

Kiitos ajastanne ja huomiostanne.

Taloudellisen yhteistyön ja kehityksen järjestö, ” Growing Equaless? Tulonjako ja köyhyys OECD-maissa, loka. 21, 2008, 104-107, https://www.doi.org/10.1787/9789264044197-en.

Erica York, ”Summary of the Latest Federal Income Tax Data, 2021 Update,” Tax Foundation, Helmikuu. 3, 2021, https://www.taxfoundation.org/federal-income-tax-data-2021/.

Congressional Budget Office, the Distribution of Household Income, 2017, loka. 2, 2020, https://www.cbo.gov/publication/56575.

Scott A. Hodge, ”viimeisin CBO Report on income and Taxes Shows that the Federal Fiscal System is Very Progressive”, Tax Foundation, Tammi. 26, 2021, https://www.taxfoundation.org/biden-fiscal-policy/#:~:text=Conclusion, on % 20very%20progressive%20ja%20jatkuva.

Huaqun Li ja Karl Smith, ”Analysis of Sen. Warren and Sen. Sanders’ Wealth Tax Plans, ” Tax Foundation, Tammi. 28, 2020, https://www.taxfoundation.org/wealth-tax/.

Scott A. Hodge, ”Warrenin varallisuusvero rikastuttaa ulkomaisia miljardöörejä”, The Wall Street Journal, Mar. 8, 2021. https://www.wsj.com/articles/warrens-wealth-tax-enriches-foreign-billionaires-11615227317.

Scott A. Hodge, ”the Real Lesson of 70 Percent Tax Rates on Entrepreneurial Income”, Tax Foundation, Tammi. 29, 2019, 5, https://www.taxfoundation.org/70-tax-rate-entrepreneurial-income/.

Anna Milanez, ”Legal Tax Liability, Legal Remittance Responsibility and Tax Incidence: Three Dimensions of Business Taxation”, OECD Taxation Working Papers No. 32, Sept. 18, 2017, 32, https://www.oecd-ilibrary.org/taxation/legal-tax-liability-legal-remittance-responsibility-and-tax-incidence_e7ced3ea-en. Milanezin tutkimuksesta kerrotaan tarkemmin Scott A. Hodge, ”toisin kuin’ Fair Share ’väittää, Businesses are Central to Tax Collection Systems,” Tax Foundation, May 16, 2018, https://www.taxfoundation.org/fair-share-businesses-central-to-tax-collections/.

Scott A. Hodge, ”U. S. Businesses Pay or Remit 93 Percent of All tax Collected in America”, Tax Foundation, May 2, 2019, https://www.taxfoundation.org/businesses-pay-remit-93-percent-of-taxes-in-america/.

OECD, Tax Policy Reform and Economic Growth, OECD Tax Policy Studies, No. 20, marras. 3, 2010, https://www.doi.org/10.1787/9789264091085-en.

Garrett Watson ja William McBride, ”Evaluating Proposals to Increase the Corporate Tax Rate and perimä a Minimum Tax on Corporate Book Income”, Tax Foundation, Helmikuu. 24, 2021, https://www.taxfoundation.org/biden-corporate-income-tax-rate/.

Stephen J. Entin, ”työ kantaa suuren osan yhteisöveron kustannuksista”, Verosäätiö, loka. 24, 2017, https://www.taxfoundation.org/labor-bears-corporate-tax/. Tutkimukset näyttävät osoittavan, että työvoima kantaa 50-100 prosenttia yhtiöveron taakasta.

Clemens Fuest, Andreas Peichl ja Sebastian Siegloch ,” vähentävätkö korkeammat yritysverot palkkoja? Micro Evidence from Germany, ” American Economic Review 108: 2 (helmikuu 2018): 393-418, https://www.doi.org/10.1257/aer.20130570.

Scott Dyreng, Fabio B. Gaertner, Jeffrey L. Hoopes ja Mary Vernon ,” the Effect of U. S. Tax Reform on the Tax burst of U. S. Kotimaiset ja monikansalliset yhtiöt, ” 5. kesäkuuta 2020, https://www.papers.ssrn.com/sol3/papers.cfm?abstract_id=3620102.