注:以下は、2021年3月26日の上院予算委員会公聴会のために準備された、税務財団のスコット-A-ホッジ”

サンダース委員長、グラハム委員、および委員会のメンバー。 今日あなたの前に証言する機会をありがとう。

“公正なシェア”を定義するものには客観的な基準はなく、純粋に主観的な概念です。 しかし、客観的な事実があり、事実は米国の税制と財政システムが非常に進歩的で非常に再分配的であることを示唆しています。 これらの事実は、一般的な意見に反しており、この公聴会の前提に反しています。

内国歳入庁(IRS)のデータは、アメリカの富裕層が最近の記憶のどの時点よりも所得税負担の最も重いシェアを持っていることを示しています。 一方、53万人以上の低所得および中所得の納税者は、記録的な税額控除の恩恵を受けた後に所得税を払わず、10世帯のうち6世帯は、すべての連邦税よりも直接的な政府給付を受けています。

一方、米国の税制は、米国企業が国の税金の93%を支払ったり送金したりするため、どこでも最も「ビジネス依存」のシステムの1つです。 経済研究によると、労働者は低賃金を通じて法人税の経済的負担の少なくとも半分を負担しており、女性、低熟練労働者、若い労働者が最も影響を受け また、法人所得税は経済成長にとって最も有害な税であるため、法人税率を引き上げることは経済を遅らせるだけでなく、米国を世界の貿易相手国に対して再び外れ値にすることになります。

事実に飛び込みましょう。

金持ちはアメリカの税負担を負う

ほとんどのアメリカ人は、経済協力開発機構(OECD)の経済学者による2008年の調査で、米国は当時の先進国の中で最も進歩的な所得税制度を持っていたことを知って驚くだろう。 彼らの研究によると、米国のトップ10%は 納税者は、他の国の対応よりも税負担の大きなシェアを支払い、私たちの最貧納税者は、このような稼いだ所得税額控除や子供税額控除などの還付税額控除のために、他の国の貧しい納税者に比べて最も低い所得税負担を持っていました。

私たちの所得税コードは、税コードを通じて労働者階級の納税者を支援するためのワシントンの継続的な努力のために、それ以来、より進歩的になって

2018年の最新のIRSデータによると、減税と雇用法(TCJA)が制定された翌年には、納税者の上位1%が6160億ドルの所得税を支払っていました。 図1でわかるように、それは支払われたすべての所得税の40パーセント、1980年以来の最も高いシェア、および合計された納税者の90パーセント(約130万人の納税者を表す)によって負担されるよりも税負担の大きなシェアに相当する。

あなたが考えている場合には、”まあ、金持ちはより多くを作る、彼らはより多くを支払う必要があります”、納税者の上位1%は、すべての収入(AGI)の20%を占めています。 だから、所得税の彼らの40パーセントのシェアは、国の収入の二倍のシェアです。

同様に、2018年には、納税者の上位0.1%が311億ドルの所得税を支払った。 これは、IRSのデータが測定することを可能にする限り、支払われたすべての所得税の20%、2001年以来の最高レベルに達しました。 2018年の納税者の上位0.1%は、合計した納税者の下位75%よりも所得税負担の大きな割合を支払っていました。

何百万人もの税額控除の恩恵を受け、所得税をゼロにする

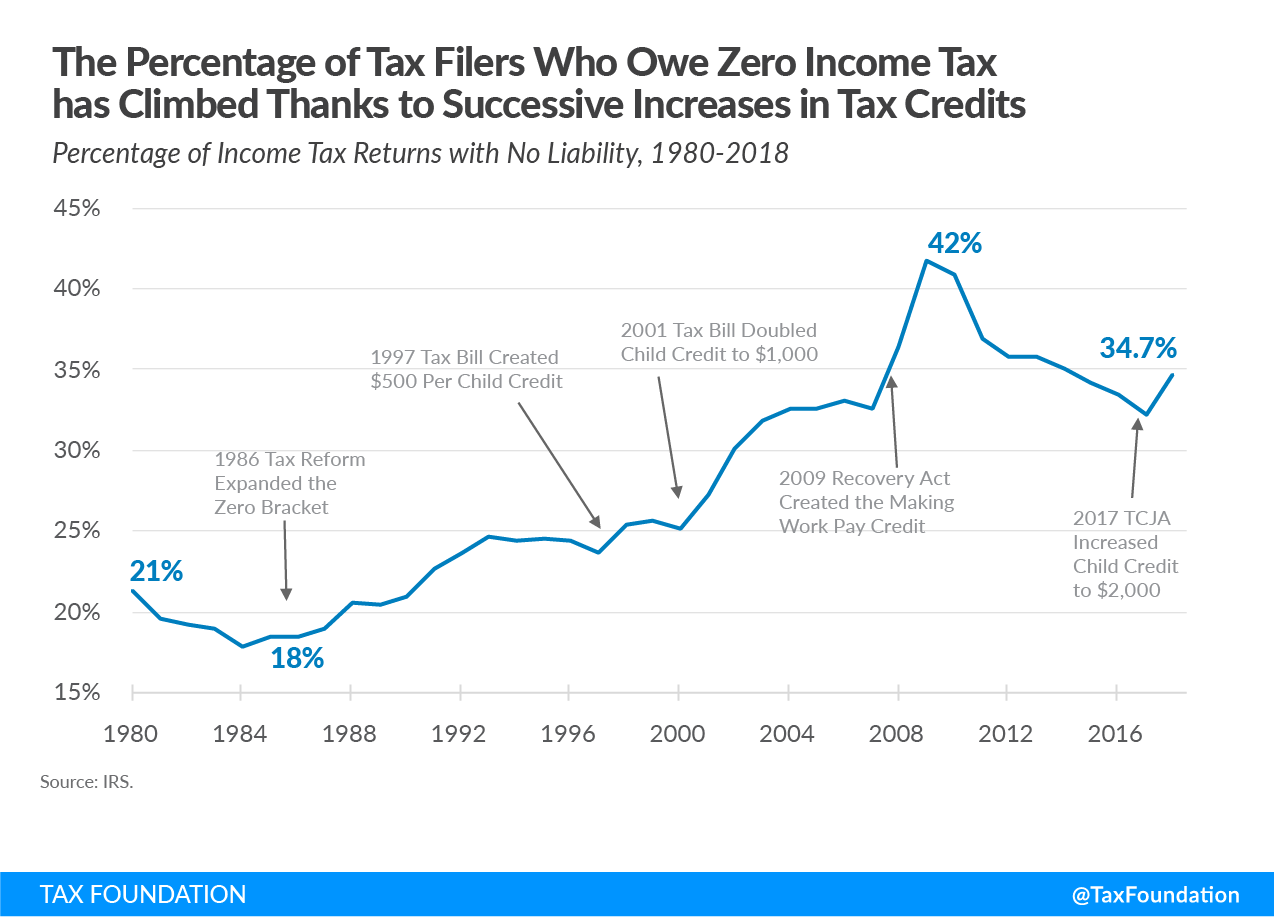

ここ数十年で作成または拡張された多数のクレジットと控除のために、53万人以上の納税者、全納税者の三分の一以上が所得税責任を負わない場合、税コードが金持ちに有利に装備されているとは言い難い。

図2が示すように、1986年の税制改革法によるゼロ税ブラケットの拡大に伴い、これらのファイラーの無責任割合が増加し始めました。 1997年に児童税額控除が創設されて以来、納税義務のない所得税申告者の割合は23.6%から34.7%に2018年に増加しました。

責任のないファイラーの割合は42でスパイク2009年に作る仕事の賃金税額控除の作成とパーセント. 経済が大不況から回復するにつれて、責任のないファイラーの割合は32で2017%に減少しました。 TCJAはChild2,000からChild1,000に子供の税額控除を倍増した後、割合は再びスパイクし始めています。 これにより、非支払人の数は400万人を超え、4910万人から5330万人に増加しました。

これらの低所得の納税者の多くは、彼らが所得税の責任を持っていない場合でも、彼らはIRSから戻ってチェックを得ることを意味し、払い戻し可能な税額控除を受け取ります。

控除と払い戻し可能な税額控除の組み合わせは、多くの低所得世帯が負の所得税率に直面していることを意味します。 2017年の議会予算局(CBO)のデータによると、最低の5分の1は負の10.9%の所得税率に直面し、第2の5分の1は負の1.0%の所得税率に直面しました。 私たちは2018年のCBOデータを持っていませんが、減税と雇用法は平均してすべての五分位数にわたって所得税を削減したことを知っているので、下の二つの五分位数の負の率はさらに下がり、中間の五分位数も負になる可能性があります。

もちろん、家計は個人所得税以上のものに直面しており、所得分配の底にある多くの世帯は個人所得税よりも給与税の方が多く支払っています。 CBOによると、所得スペクトル全体の世帯はまた、法人所得税と物品税の負担を負担します。 正味の効果は、下位五分位の世帯が1.3%の平均連邦税率に直面していることであり、上位31.6%の1%と比較している。

私たちの財政システムは$1を再配布します。富裕層から他のすべての人への7兆

議会予算局による最近の研究、世帯収入の分布、2017は、税コードの進歩性と連邦財政政策の再分配効果—税と直接連邦給付の両方への洞察を提供しています。 この報告書は、さまざまな所得層の世帯が2017年に社会保険プログラム(社会保障やメディケアなど)と手段テストされた譲渡プログラム(メディケイド、SNAP、補足的な保障所得など)からどのくらいの利益を得たかの推定値を提供し、これらの利益をこれらの世帯が連邦税合計でどれくらい支払ったかの推定値と対比している。

どのくらいの世帯が連邦政府の直接給付を受けているかを理解する1つの方法は、連邦税の合計額と比較して、比率を作成することです。 言い換えれば、我々は、彼らが支払った合計連邦税のすべての$1のために受け取るのですか直接連邦給付でどのくらい計算することができます。

表1でわかるように、2017年、最低五分位の世帯は、連邦税で支払った1ドルごとに67.67ドルの直接連邦給付を受けました。 第二五分位の世帯は、彼らが支払った税金のすべての$4.60のための利益でreceived1を受け、中央五分位の世帯は、彼らが支払った税金のすべてのevery1.60のための合計直接給付でtotal1を受けました。

対照的に、第四の五分位数の世帯は$0を受け取った。最高五分位数の世帯は、彼らが連邦税で支払ったすべての$0.15のための直接連邦給付でわずか0 1を受けながら、彼らは税金で支払ったすべての$1のた 上位1%の世帯の場合、支払われた連邦税のすべての$1に対する彼らのリターンはちょうど0 0.02でした。 これらの数字は、累進的な税と支出政策がどのようになったかを示しています。

| 2017 インカムグループ | : 支払われた税金に受け取った直接給付 |

|---|---|

| 最低五分位数 | $67.67 |

| 第二五分位数 | $4.60 |

| 中五分位数 | $1.60 |

| 第四五分位 | $0.71 |

| 最高五分位数 | $0.15 |

| 81位~90位 | $0.36 |

| 91位~95位 | $0.22 |

| 96位~99位 | $0.12 |

| トップ1% | $0.02 |

|

出典:議会予算局、世帯収入の分布、2017、Oct。 2,2020,www.cbo.gov/publication/56575. |

|

この数字は多くの再分配

につながりますデータを見るもう1つの方法は集計であり、これにより、さまざまな所得グループが連邦税の合計でどれだけ これは、米国の世帯のいくつかのグループから他のグループに収入を再分配するために連邦財政政策がどれだけ行動するかの感覚を与えるでしょう。

図3は、下の3つの5分の1の世帯が、2017年にすべての連邦税で支払ったよりも1兆ドル以上の直接的な政府給付を一括して受けていることを示 言い換えれば、アメリカの世帯の60%は、連邦税で支払うよりも多くの給付を受けています。

対照的に、上位20%の世帯が1ドルを支払っていることがわかります。彼らが直接の利益で受け取るよりも7兆以上の税金があり、そのうちtop728億はトップ1%の世帯から来ました。

CBOのデータによると、再分配は上位1%の世帯の所得を三分の一以上減少させ、最低五分位の世帯の所得を126%、第二五分位の世帯の所得を46%、中間五分位の世帯の所得を10%上昇させた。 これらは、あなたが非常に進歩的な財政システムから期待される結果です。

所得グループ別の税金および直接税制上の優遇措置。 富を豊かにする外国の億万長者

富に課税する危険性不平等に対処する1つの方法は、年間ベースで富に課税することであると主張する人もいる。 Tax Foundationの経済学者は、2020年の大統領選挙の間に上院議員のWarrenとSandersによって提案された富税の影響をモデル化しました。 これらの結果は多くを驚かせるでしょう。

私たちの税金と成長(タグ2。0)一般均衡税モデルは、これらの富税はGDP、賃金、雇用に比較的緩やかな影響を与えるが、米国の資産を所有する人に大きな影響を与えると判断した。 それはなぜですか? これは、モデルは、富税は、多くの場合、割引価格で、税を支払うために彼らの資産を売却する富裕層を強制することを決定したことが判明しました。 米国は開かれた経済であり、資本市場はグローバルであるため、モデルは外国人投資家がそれらの資産を購入することを示しており、GDPはあまり低下し しかし、これが意味することは、富税が裕福なアメリカ人から裕福な外国人へのそれらの資産の所有権の移転につながるということです。

したがって、富税の意図しない影響は、それが米国の億万長者と億万長者から外国の億万長者に富を移転し、アメリカの労働者が外国の雇用主に 今、外国人が所有し、これらの資産は、富税の手の届かないところになるでしょう。

法人に課税すると、法人に課税される税金が少なくなります

さて、税コードの法人側を見てみましょう。

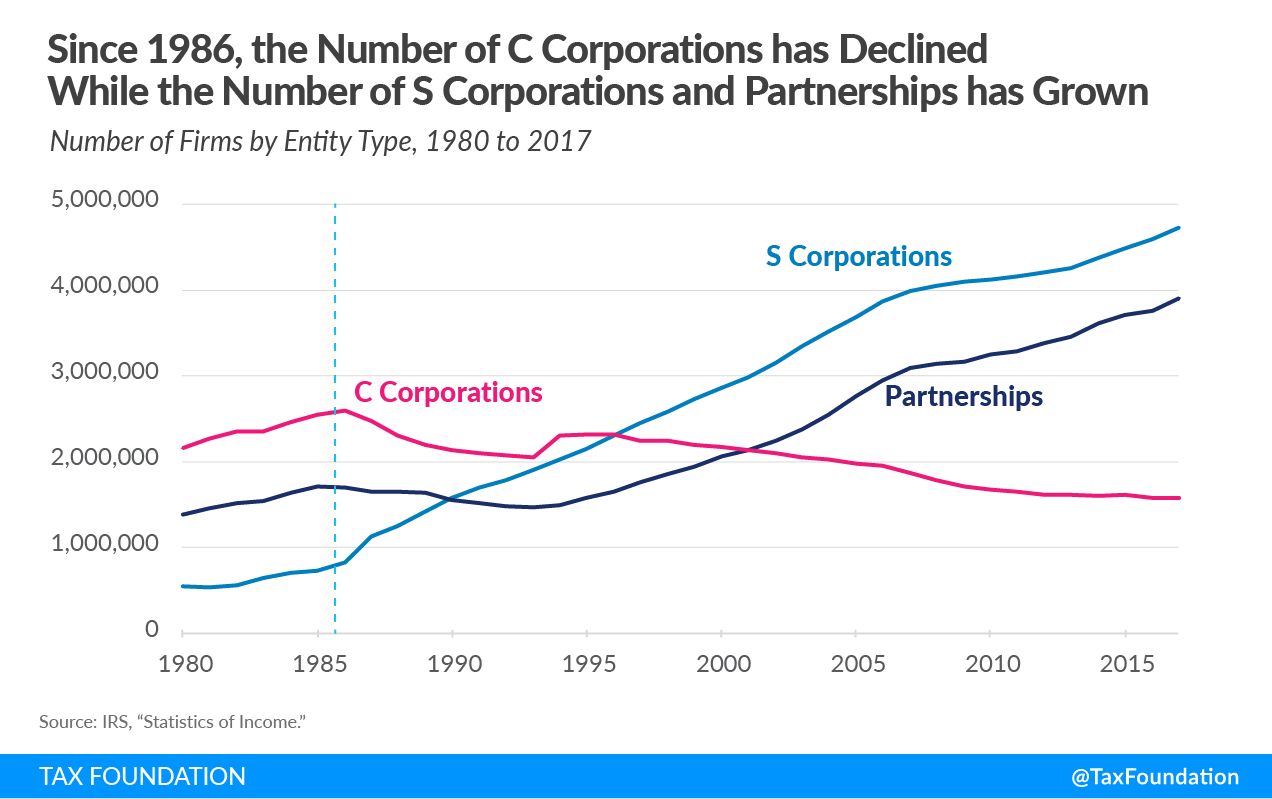

税コードが企業に有利に装備されていた場合、我々はそれらの多くを持っているでしょう。 今日、約1.6万人の企業があり、1974年以来最も少ない数です。 C軍団は1986年に頂点に達し、それ以来減少してきました。 米国は今、それが三十年以上前にやったよりも、今日の1万人少ない企業を持っています。

おそらく、この減少の理由の一つは、米国が それは2017年に21パーセントに低下したまで、レートが35パーセントに増加した1993年から、ほぼ四半世紀のために先進国で最高の企業率の一つを徴収しました。 世界的に高い法人税率を持つその全期間を通じて、法人税のコレクションは、連邦収入のわずか10%、またはGDPの約1.8%を平均しました。 おそらく、これはあなたが何かの多くに課税するとき、あなたはそれの少ないを得ることを経済的な真実を証明しています。

代わりに、より多くのパススルーと不平等の高まりの認識を得る

伝統的なC企業の数が減少するにつれて、パススルー事業の数が急増しました。 図4に示すように、1986年以降、S企業の数は約826,000人から4.2万人以上に増加しました。 パートナーシップの数は1986年に続いて数年間遅れましたが、LLCのフォームが離陸すると、その数は約3.4万人に上昇しました。 図4には個人事業主は含まれておらず、これは12.4の1986万人から今日の23万人以上に増加しました。

1986年以降のビジネスフォームのシフトは、従来の1040法人フォームよりも個々の1120法人フォームに多くの事業所得が報告されていることを意味している。 パススルー事業所得の爆発は、高所得納税者の納税申告書に最も顕著に見られ、格差の拡大に貢献しています。

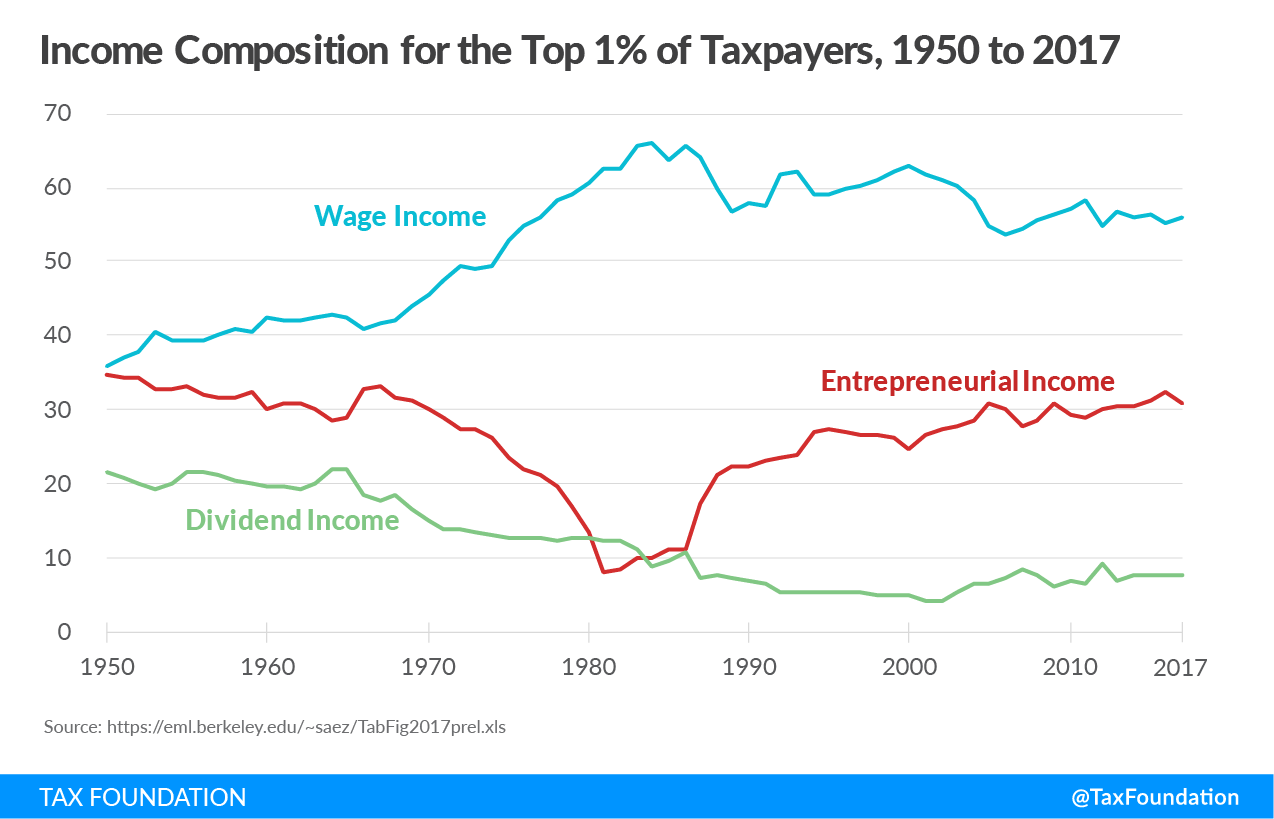

下の図5では、1950年から2017年までの納税者の上位1%の所得構成の変化を見ることができます。 データは、バークレー大学の経済学者エマニュエル-サエズのウェブサイトから引き出されています。 この線は、彼とGabriel Zucmanが1950以来の不平等の傾向として特定したものを主に追跡しているため、Saezが「起業家所得」またはパススルー所得と呼ぶものの構成を追

SaezとZucmanは、不平等を減らす効果があるため、1950年から1980年まで徴収された高い個人税率に戻るべきだと主張している。 不平等は再び上昇し始めた、と彼らは主張する、トップ限界税率は、1981減税後に下落し始めたとして。 しかし、私たちが見ることができるように、1980以前の高い限界税率は、起業家の事業所得を納税者の上位1%の個人所得税から企業収益に押し上げました。 富裕層の”起業家所得”が減少したため、企業の純利益はこの期間を通じて上昇しました。 このパターンは、富裕層の「起業家所得」が、個々の納税形態ではなく、伝統的な法人税形態で報告されていたことを示唆している。

今日のような初期の数十年の間には確かに豊かな人々がいましたが、多くの高所得者は、個人所得税率と比較してかなり低い税率に直面していた伝統的なC法人で収入を保護しました。 これは、実際にあったよりも少ない豊かな人々があったという外観を与えました。 この現象は、1980年代に個人所得税率が法人税率を下回り、パートナーシップやS法人への構造と参加の制限が緩和されたときに逆転しました。

図5に示すように、納税者の上位1%の納税申告書におけるパススルー事業所得の額とシェアは、1980年代以降急増しており、歴史的に法人1120税フォームで報告されていた所得が、個人1040税フォームで報告されており、不平等の増加に寄与していることがわかります。

米 税制は最も「ビジネス依存」

低税率法案が公正であるかどうかについての議論を除いて、そのような議論で見逃されているのは、アメリカの企業が連邦、州、地方のあらゆるレベルでの税金徴収システムにとって重要であるということです。 2017では、OECDの経済学者Anna Milanezは、24カ国の企業が徴収システム全体に貢献した税金の額を測定しました。 彼女の報告書は、米国が工業化された世界で最も「ビジネスに依存する」税制の1つであると判断しました。

報告書によると、米国は 企業は、米国の政府によって収集されたすべての税金の93パーセント以上を支払うか送金するかのいずれか図6に示すように、これには、法人所得税、固定資産税、消費税などの企業が直接支払う税金、ならびに給与税、源泉徴収税、売上税などの従業員および顧客に代わって企業が送金する税金が含まれます。

納税者や徴税者としての企業がなければ、または税制を大幅に変更しなければ、アメリカ政府は最も基本的なサービスを提 私たちの政府の機能をサポートするために必要な税金を収集する際の企業の役割を考えると、一つは、システムが彼らの好意で装備されていると言

法人税は経済成長にとって最も有害である

OECDのエコノミストによる独創的な研究では、主要な税金を経済成長への害の点でランク付けしました。 法人所得税は、成長に最も有害であることが判明し、続いて個人所得税、消費税、固定資産税が続いた。

法人所得税が成長に最も有害であると判断された理由は、資本が経済の中で最も移動性の高い要因であり、したがって高い税率に最も敏感である 人々と私たちが所有するものは、移動性が低く、したがって、高い税率に敏感ではありません。 これは、これらの要因が課税に鈍感であると言うことではなく、資本に対する税金よりも少ないということです。

Tax Foundationのエコノミストは、法人税率を28%に引き上げることによる経済的影響を測定するために、Tax and Growth(TAG2.0)General Equilibrium Tax Modelを使用しました。 このモデルは、このような金利の上昇は、長期的なGDPを0.8%削減し、159,000人の雇用を排除し、賃金を0.7%削減すると判断した。

| 法人税率を25%に引き上げる | 法人税率を28%に引き上げる | |

|---|---|---|

| GDP | -0.4% | -0.8% |

| GNP | -0.4% | -0.8% |

| 資本ストック | -1.1% | -2.1% |

| 賃金率 | -0.4% | -0.7% |

| フルタイム相当の仕事 | -84,200 | -159,000 |

|

出典:Tax Foundation一般均衡モデル、2021年1月。 |

||

このモデルはまた、企業率が25%に劇的に増加しても、依然として経済成長を鈍らせると判断した。 それは、25パーセントの割合がGDPを0.4パーセント削減し、資本ストックを1.1パーセント削減し、84,000以上の雇用を排除することを発見しました。

労働者(多くの場合、女性や低スキル)が法人税の負担を負う

資本は移動可能であるが労働者はそうではない世界経済では、労働者が法人税の経済的負担のより大きなシェアを持っていることを示す学術研究の増加が示されている。 ある最近の研究では、労働者は、特に”低技能、女性、および若い労働者のために、賃金の削減を通じて法人所得税の経済的負担の51%を負担することがわか

タグモデルの法人税率を28%に引き上げる分析は、その影響が資本の所有者である傾向がある高所得納税者に孤立していないことを示しています。 表3に示すように、従来のベースでは、法人税率を28%に引き上げると、上位1%の所得者の税引後所得が1.5%減少し、2022年には他のどのグループよりもはるかに高 しかし、労働者は法人税の一部を負担しているため、低所得労働者は税引き後の所得が0になることがわかります。5パーセント、中所得労働者は彼らの収入が0.4パーセント低下するのを見るでしょう。

これらの効果は短期的にはあります。 長期的には、増税の経済効果のすべてのモデル要因の後、それは高所得納税者がまだ3.2パーセントで税引後所得の最大の減少を見ることがわかりま しかし、長期的に見れば、所得者の底の20%は、彼らの収入が従来の見積もりよりも3倍大きい1.5%低下するのを見ることもわかります。 同様に、中所得者は、彼らの収入が1によって落ちるのを見るでしょう。時間をかけて4パーセント。

| 所得五分位数 | 従来、2022 | 従来、2031 | 動的、長期 |

|---|---|---|---|

| 0% に20% | -0.5% | -0.6% | -1.5% |

| 20% に40% | -0.4% | -0.5% | -1.3% |

| 40% に60% | -0.4% | -0.5% | -1.4% |

| 60% に80% | -0.5% | -0.5% | -1.4% |

| 80% に100% | -0.9% | -1.0% | -2.1% |

| 80% に90% | -0.5% | -0.6% | -1.4% |

| 90% に95% | -0.6% | -0.7% | -1.6% |

| 95% に99% | -0.8% | -0.9% | -1.9% |

| 99% に100% | -1.5% | -1.8% | -3.2% |

| 合計 | -0.7% | -0.8% | -1.8% |

|

出典:Tax Foundation一般均衡モデル、2021年1月。 |

|||

競争力の問題

法人所得税は経済成長にとって最も有害な税であるため、連邦法人税率が現在の21%の水準を超えないことが非常に重要です。 いくつかは、削減の大きすぎるとして35パーセントからの低下を批判しているが、利下げは、米国を下げました 州の法人税率の平均を含めると、37のOECD諸国の中で最高の12番目に高くなっています。 いくつかが示唆しているように、これはほとんど”底へのレース”ではありません。

連邦-州の法人税率は現在25.8%であり、OECD諸国(米国を除く)の単純平均23.4%、加重平均26.5%と比較している。 言い換えれば、米国の法人税率を合わせたものは、世界の貿易相手国の間ではほとんど平均的ではありません。 再び、ほとんど底へのレース。

しかし、連邦利率を28%に引き上げると、米国の合計利率は32.3%に上昇し、OECD諸国の中で再び最高となるだろう。 彼らの法人税率を削減する過程にあるフランスやスウェーデンなどの国は、それが瞬時に投資や雇用のためにそれらをより魅力的になるので、米国 中国の税率は25%であるため、法人税率を引き上げることによって、最も激しい経済競争相手との競争力を失うリスクもあります。

減税と雇用法は法人税率に関する外れ値のステータスを削除しましたが、新しい国際税務ルールの複雑なセットを作成することで、新しい外れ値のステー これは、他の国の税制の中でユニークなものとして際立っている世界的な無形低税所得(GILTI)に課される最小税に特に当てはまります。

公正であるために、GILTIは、法人税回避に関する学術研究の図書館を生み出した”どこにもない収入”の多くを排除しているように見えます。 もう一つの新しい国際ルール、外国無形国内所得(FDII)は、また、米国に戻って彼らの知的財産を持参するために多くの企業を奨励しており、我々は新しい免除制度、ま

GILTIは米国の多国籍企業のどこにもない外国収入を排除しているが、GILTIの難解な条項は、米国ではなく海外に投資する企業を何らかの形で奨励する GILTI課税ベースは、有形外国資産の10パーセントのリターンに相当する利益を除外しています。 これは、資格のあるビジネス資産投資のための”QBAI”控除と呼ばれています。

QBAIの本来の目的は、外国投資からの超正常なリターンを決定するための代理であることでしたが、それがアウトソーシングにつながると信じている人のための税コードの蜃気楼となっています。 精密検査では、これの証拠はありません。 逆に、研究は、新しい国際税務規則は、米国の多国籍企業のための外国所得に対する実効税率を低下させなかったことを示しています。 実際、課税に関する合同委員会がTCJAの国際規定を採点したとき、彼らはそれらが10年間で1120億ドルの純増税であることを発見しました。 これは、国際所得の基盤がTCJA以前よりもはるかに広いことを示しています。

結論

データを掘り下げると、米国の税コードが富裕層や企業に有利に不正に行われているという証拠を見つけることは困難です。 富裕層の所得税負担の割合は決して高くなく、それらからの再分配は決して大きくなく、53万人以上の低所得者および中所得者のアメリカ人は、寛大なクレジットと控除が恩恵を受けているため、所得税を払っていない。

さらに、米国の法人税率は現在、同業他社の平均である21%ですが、先進国で最も高い法人税率の1つを徴収した数十年後、企業の数は50年ぶりに低 企業率を28%に引き上げることは、この傾向を加速させ、より多くの企業がパススルーになるか、本社をより友好的な税務環境に移すことに拍車をかける

covid-19危機の影響を最も受けた労働者であるため、女性、低熟練労働者、および若年労働者に対する法人税の影響について心配する必要があります。 法人税率を上げることは、単に彼らをさらに傷つけるでしょう。

税額控除を拡大して所得格差に対処することは緩和的です; それは、実質所得と労働者の長期的な生活水準を高めるために何もしません。 より良い方法は、生産性の向上、雇用の増加、実質賃金の上昇、実質経済成長を促進する恒久的な税制に焦点を当てることです。

それは私たち全員がサポートできる包括的な成長のようなものではありませんか?

あなたの時間と注意をありがとう。

経済協力開発機構、”不平等な成長? OECD諸国における所得分配と貧困”Oct. 21, 2008, 104-107, https://www.doi.org/10.1787/9789264044197-en.

Erica York、「最新の連邦所得税データの概要、2021年の更新」、Tax Foundation、Feb. 3, 2021, https://www.taxfoundation.org/federal-income-tax-data-2021/.

議会予算局、世帯収入の分布、2017年、Oct。 2, 2020, https://www.cbo.gov/publication/56575.

Scott A.Hodge、「所得と税金に関する最新のCBO報告書は、連邦財政システムが非常に進歩的であることを示している」、Tax Foundation、Jan. 26,2021,https://www.taxfoundation.org/biden-fiscal-policy/#:~:text=Conclusionは%20very%20progressive%20and%20redistributiveです。

Huaqun LiとKarl Smith,”ウォーレン上院議員とサンダース上院議員の富税計画の分析,”Tax Foundation,Jan. 28, 2020, https://www.taxfoundation.org/wealth-tax/.

Scott A.Hodge,”Warren’s Wealth Tax Enriches Foreign Billionaires,”The Wall Street Journal,Mar. 8, 2021. https://www.wsj.com/articles/warrens-wealth-tax-enriches-foreign-billionaires-11615227317.

Scott A.Hodge,”起業家所得に対する70パーセントの税率の本当の教訓,”Tax Foundation,Jan. 29, 2019, 5, https://www.taxfoundation.org/70-tax-rate-entrepreneurial-income/.

Anna Milanez,”法的納税責任、法的送金責任および税発生率:ビジネス課税の三次元,”OECD課税ワーキングペーパー No.32,Sept. 18, 2017, 32, https://www.oecd-ilibrary.org/taxation/legal-tax-liability-legal-remittance-responsibility-and-tax-incidence_e7ced3ea-en. Milanez研究の詳細については、Scott Aを参照してください。 Hodge、「「公正なシェア」の主張とは対照的に、企業は徴税システムの中心である」、Tax Foundation、2018年5月16日、https://www.taxfoundation.org/fair-share-businesses-central-to-tax-collections/。

Scott A.Hodge、「米国企業はアメリカで徴収されたすべての税金の93%を支払うか送金する」、Tax Foundation、2019年5月2日、https://www.taxfoundation.org/businesses-pay-remit-93-percent-of-taxes-in-america/。

OECD,税政策改革と経済成長,OECD税政策研究,No.20,Nov. 3, 2010, https://www.doi.org/10.1787/9789264091085-en.

Garrett Watson and William McBride,”法人税率を引き上げ、法人帳簿所得に最低税を課すための提案を評価する”Tax Foundation,Feb. 24, 2021, https://www.taxfoundation.org/biden-corporate-income-tax-rate/.

Stephen J.Entin,”労働は法人税のコストの多くを負担する”,Tax Foundation,Oct. 24, 2017, https://www.taxfoundation.org/labor-bears-corporate-tax/. 調査によると、労働者は法人所得税の負担の50%から100%の間で負担することが示されているようです。

Clemens Fuest、Andreas Peichl、Sebastian Siegloch、”高い法人税は賃金を減らすのですか? ドイツからのマイクロエビデンス、「American Economic Review108:2(2018年2月):393-418、https://www.doi.org/10.1257/aer.20130570。

Scott Dyreng,Fabio B.Gaertner,Jeffrey L.Hoopes,And Mary Vernon,”米国の税制改革が米国の税負担に及ぼす影響”,”米国の税制改革の影響”,”米国の税制改革の影響”,”米国の税制改革の影響”,”米国の税制改革の影響”,”米国の税制改革の影響”,”米国の税制改革の影響”, 国内および多国籍企業、「2020年6月5日、https://www.papers.ssrn.com/sol3/papers.cfm?abstract_id=3620102。