Remarque: Voici le témoignage de Scott A. Hodge, Président de la Fondation Fiscale, préparé pour une Audition du Comité du Budget du Sénat le 26 mars 2021, intitulée « Mettre fin à un Code Fiscal Truqué: La Nécessité de faire Payer leur Juste Part d’Impôts aux Personnes les Plus Riches et aux Plus Grandes Entreprises. »

Le président Sanders, le membre de rang Graham et les membres du Comité. Merci de m’avoir donné l’occasion de témoigner devant vous aujourd’hui.

Il n’existe pas de norme objective pour ce qui définit la » juste part »; c’est un concept purement subjectif. Mais il y a des faits, qui sont objectifs, et les faits suggèrent que le système fiscal et fiscal américain est très progressif et très redistributif. Ces faits sont contraires à l’opinion populaire et à la prémisse de cette audience.

Les données de l’Internal Revenue Service (IRS) indiquent que les riches américains supportent la part la plus lourde de la charge fiscale sur le revenu que jamais dans la mémoire récente. D’autre part, plus de 53 millions de contribuables à revenu faible et moyen ne paient aucun impôt sur le revenu après avoir bénéficié de crédits d’impôt record, et six ménages sur 10 reçoivent plus de prestations gouvernementales directes que de tous les impôts fédéraux.

Pendant ce temps, le système fiscal américain est l’un des systèmes les plus « dépendants des entreprises », car les entreprises américaines paient ou versent 93% des impôts du pays. Les études économiques montrent que les travailleurs supportent au moins la moitié du fardeau économique de l’impôt sur les sociétés grâce à des salaires plus bas, les femmes, les travailleurs peu qualifiés et les travailleurs plus jeunes étant les plus touchés. Et parce que l’impôt sur le revenu des sociétés est l’impôt le plus néfaste pour la croissance économique, augmenter le taux d’imposition des sociétés non seulement ralentirait l’économie, mais ferait également des États-Unis une valeur aberrante par rapport à nos partenaires commerciaux mondiaux.

Plongeons dans les faits.

Les Riches Supportent le fardeau fiscal de l’Amérique

La plupart des Américains seraient surpris d’apprendre qu’une étude réalisée en 2008 par des économistes de l’Organisation de coopération et de développement économiques (OCDE) a révélé que les États-Unis avaient le système d’impôt sur le revenu le plus progressif de tous les pays industrialisés à l’époque. Leur étude a montré que les 10 premiers pour cent des États-Unis. les contribuables ont payé une plus grande part du fardeau fiscal que leurs homologues d’autres pays et nos contribuables les plus pauvres ont le fardeau fiscal le plus faible par rapport aux contribuables pauvres d’autres pays en raison des crédits d’impôt remboursables tels que le Crédit d’impôt sur le revenu gagné et le Crédit d’impôt pour enfants.

Notre code de l’impôt sur le revenu n’a fait que progresser depuis en raison des efforts continus de Washington pour aider les contribuables de la classe ouvrière à travers le code des impôts.

Selon les dernières données de l’IRS pour 2018 — l’année suivant la promulgation de la Loi sur les réductions d’impôts et l’emploi (TCJA) — les 1% les plus élevés des contribuables ont payé 616 milliards de dollars d’impôts sur le revenu. Comme nous pouvons le voir à la figure 1, cela représente 40% de tous les impôts sur le revenu payés, la part la plus élevée depuis 1980, et une part plus importante de la charge fiscale que celle supportée par les 90% les plus bas des contribuables réunis (qui représentent environ 130 millions de contribuables).

Au cas où vous penseriez: « Eh bien, les riches gagnent plus, ils devraient payer plus », les 1% les plus élevés des contribuables représentent 20% de tous les revenus (AGI). Ainsi, leur part de 40% des impôts sur le revenu représente le double de leur part du revenu national.

De même, en 2018, les 0,1 % les plus élevés des contribuables ont payé 311 milliards de dollars d’impôts sur le revenu. Cela représentait 20% de tous les impôts sur le revenu payés, le niveau le plus élevé depuis 2001, aussi loin que les données de l’IRS nous permettent de mesurer. En 2018, les 0,1 % les plus élevés des contribuables ont payé une part plus importante du fardeau fiscal que les 75 % les moins élevés des contribuables réunis.

Des millions de personnes Bénéficient de Crédits d’impôt et paient Zéro Impôt sur le revenu

Il est difficile de dire que le code des impôts est truqué en faveur des riches alors que plus de 53 millions de contribuables, soit plus d’un tiers de l’ensemble des contribuables, n’ont pas à payer d’impôt sur le revenu en raison des nombreux crédits et déductions qui ont été créés ou élargis au cours des dernières décennies.

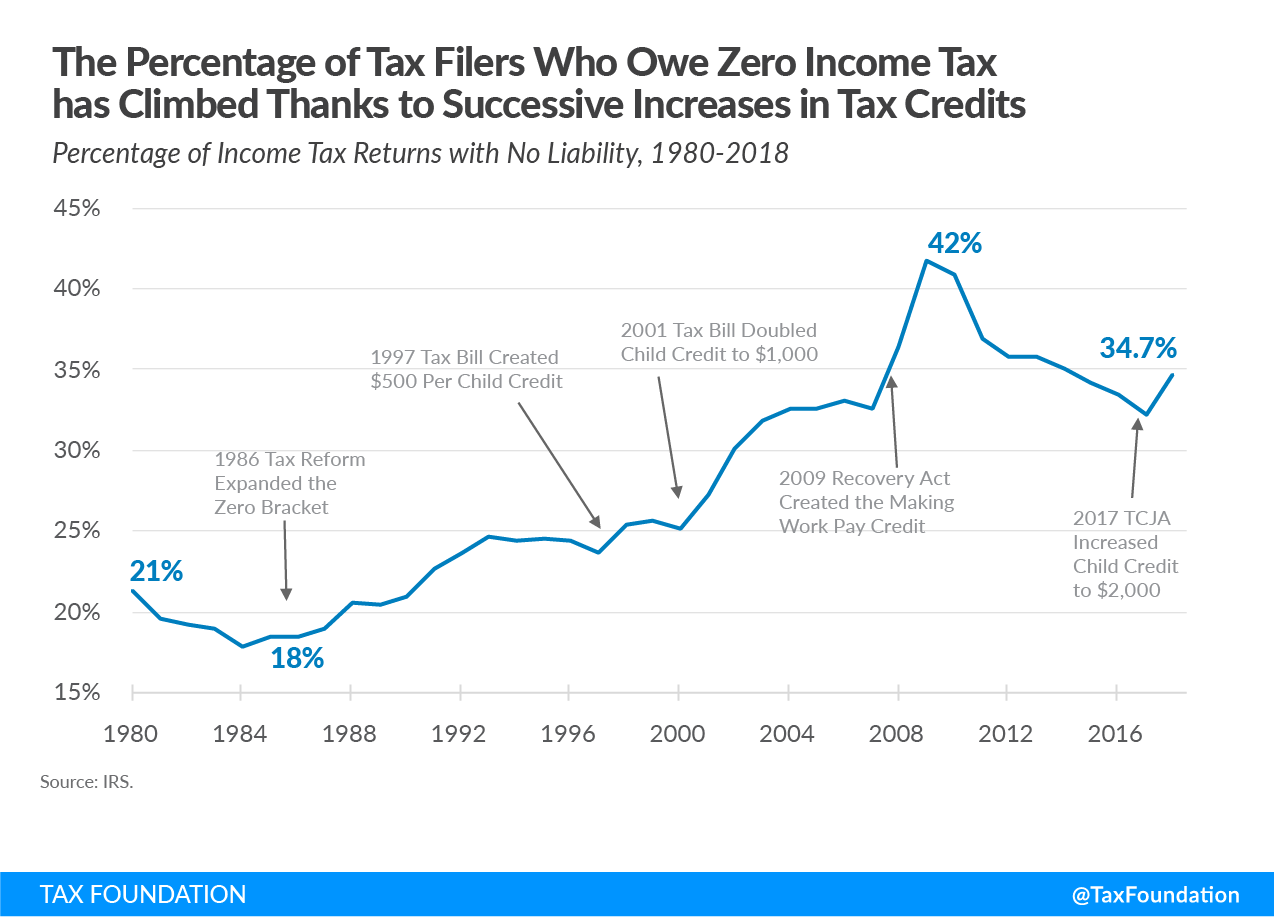

Comme l’illustre la figure 2, le pourcentage de ces déclarants sans responsabilité a commencé à augmenter à la suite de l’élargissement de la tranche d’imposition zéro de la Tax Reform Act de 1986. Depuis la création du Crédit d’impôt pour enfants en 1997, le pourcentage de déclarants qui n’ont pas d’impôt à payer est passé de 23,6 % à 34,7 % en 2018.

Le pourcentage de déclarants sans responsabilité a grimpé à 42% en 2009 avec la création du crédit d’impôt Making Work Pay. Alors que l’économie se remettait de la Grande Récession, le pourcentage de déclarants sans responsabilité a diminué pour atteindre 32% en 2017. Le pourcentage a recommencé à augmenter après que la TCJA a doublé le Crédit d’impôt pour enfants de 1 000 $ à 2 000 $. Le nombre de non-payeurs a ainsi augmenté de plus de 4 millions, passant de 49,1 millions à 53,3 millions.

Bon nombre de ces contribuables à faible revenu reçoivent des crédits d’impôt remboursables, ce qui signifie qu’ils reçoivent un chèque de l’IRS même s’ils n’ont pas d’impôt à payer.

La combinaison des déductions et des crédits d’impôt remboursables signifie que de nombreux ménages à faible revenu sont confrontés à des taux d’imposition négatifs. Selon les données du Bureau du budget du Congrès (CBO) pour 2017, le quintile le plus bas était soumis à un taux d’imposition négatif de 10,9% et le deuxième quintile à un taux d’imposition négatif de 1,0%. Nous ne disposons pas de données CBO pour 2018, mais nous savons que la Loi sur les réductions d’impôts et l’emploi a réduit l’impôt sur le revenu dans tous les quintiles en moyenne, de sorte que les taux négatifs pour les deux quintiles inférieurs devraient encore baisser et que le quintile moyen pourrait également basculer en négatif.

Bien entendu, les ménages sont confrontés à plus que l’impôt sur le revenu des particuliers, et de nombreux ménages situés dans le bas de la répartition des revenus paient plus d’impôts sur les salaires que d’impôts sur le revenu des particuliers. Selon le CBO, les ménages à travers le spectre du revenu supportent également le fardeau de l’impôt sur le revenu des sociétés et des taxes d’accise. L’effet net est que les ménages du quintile inférieur ne sont soumis qu’à un taux d’imposition fédéral moyen de 1,3%, contre 31,6% pour les 1% les plus élevés.

Notre Système Fiscal Redistribue 1 $.7 Billions des Riches à tous Les autres

Une étude récente du Bureau du budget du Congrès, The Distribution of Household Income, 2017, donne un aperçu de la progressivité du code des impôts et des effets redistributifs de la politique budgétaire fédérale — à la fois impôts et avantages fédéraux directs. Le rapport fournit des estimations du nombre de ménages de divers groupes de revenus qui ont bénéficié en 2017 de programmes d’assurance sociale (tels que la Sécurité sociale et Medicare) ainsi que de programmes de transfert sous condition de ressources (tels que Medicaid, SNAP et le Revenu de sécurité supplémentaire), et compare ces avantages avec des estimations du montant total des impôts fédéraux payés par ces ménages.

Une façon de comprendre combien les ménages reçoivent en prestations fédérales directes par rapport à combien ils paient en impôts fédéraux totaux est de créer un ratio. En d’autres termes, nous pouvons calculer le montant des prestations fédérales directes qu’ils reçoivent pour chaque tranche de 1 taxes d’impôt fédéral total payé.

Comme on peut le voir au tableau 1, en 2017, les ménages du quintile le plus bas ont reçu 67,67 benefits en prestations fédérales directes pour chaque tranche de 1 $ qu’ils ont payée en impôts fédéraux. Les ménages du deuxième quintile ont reçu 4,60 benefits en prestations pour chaque tranche de 1 taxes d’impôt qu’ils ont payé, tandis que les ménages du quintile intermédiaire ont reçu 1,60 benefits en prestations directes totales pour chaque tranche de 1 taxes d’impôt qu’ils ont payé.

En revanche, les ménages du quatrième quintile ont reçu 0 $.71 en prestations fédérales directes pour chaque tranche de 1 $ qu’ils ont payée en impôts, tandis que les ménages du quintile le plus élevé n’ont reçu que 0,15 benefits en prestations fédérales directes pour chaque tranche de 1 $ qu’ils ont payée en impôts fédéraux. Pour les ménages du 1 % supérieur, leur rendement sur chaque tranche de 1 taxes d’impôts fédéraux payés n’était que de 0,02 $. Ces chiffres montrent à quel point les politiques fiscales et de dépenses sont devenues progressives.

| 2017 Groupe de revenu | Ratio: Avantages Directs Reçus sur les Impôts Payés |

|---|---|

| Quintile Le Plus Bas | $67.67 |

| Deuxième Quintile | $4.60 |

| Quintile Moyen | $1.60 |

| Quatrième Quintile | $0.71 |

| Quintile Le Plus Élevé | $0.15 |

| 81e au 90e Décile | $0.36 |

| 91e au 95e Décile | $0.22 |

| 96e à 99e Décile | $0.12 |

| Haut 1% | $0.02 |

|

Source: Bureau du budget du Congrès, La Répartition du revenu des ménages, 2017, Oct. 2, 2020, www.cbo.gov/publication/56575. |

|

Les chiffres s’ajoutent à beaucoup de redistribution

Une autre façon d’examiner les données est l’agrégat, ce qui nous permet de mesurer combien divers groupes de revenus reçoivent des prestations gouvernementales directes par rapport à combien ils paient en impôts fédéraux totaux. Cela nous donnera une idée de la mesure dans laquelle la politique fiscale fédérale agit pour redistribuer les revenus de certains groupes de ménages américains à d’autres groupes.

La figure 3 montre que les ménages des trois quintiles inférieurs reçoivent collectivement plus de 1 billion de dollars de plus en prestations gouvernementales directes que ce qu’ils ont payé dans l’ensemble des impôts fédéraux en 2017. En d’autres termes, 60% des ménages américains reçoivent plus de prestations qu’ils ne paient d’impôts fédéraux.

En revanche, nous pouvons voir que les ménages des 20 % les plus riches paient 1 dollar.7 billions d’impôts de plus que ce qu’ils reçoivent en avantages directs, dont 728 milliards de dollars provenaient des ménages du 1% supérieur.

Les données du CBO indiquent que la redistribution a réduit les revenus des ménages du 1% supérieur de plus d’un tiers, tout en augmentant les revenus des ménages du quintile le plus bas de 126%, ceux du deuxième quintile de 46% et ceux du quintile moyen de 10%. Ce sont les résultats que vous attendez d’un système fiscal très progressif.

Le Danger de taxer les milliardaires étrangers qui enrichissent la richesse

Certains soutiennent qu’une façon de lutter contre les inégalités consiste à taxer la richesse sur une base annuelle. Les économistes de la Fondation fiscale ont modélisé l’impact des impôts sur la fortune proposés par les sénateurs Warren et Sanders pendant la campagne présidentielle de 2020. Ces résultats en surprendront beaucoup.

Nos impôts et notre croissance (TAG 2.0) Le modèle fiscal d’équilibre général a déterminé que ces impôts sur la fortune auraient un impact relativement modeste sur le PIB, les salaires et les emplois, mais auraient un impact important sur les propriétaires d’actifs américains. Pourquoi ça ? Il s’avère que le modèle a déterminé que l’impôt sur la fortune obligerait les riches à vendre leurs actifs pour payer l’impôt, souvent à des prix réduits. Étant donné que les États-Unis sont une économie ouverte et que les marchés de capitaux sont mondiaux, le modèle indiquait que les investisseurs étrangers achèteraient ces actifs, ce qui explique pourquoi le PIB ne baisse pas beaucoup. Mais cela signifie que l’impôt sur la fortune entraînerait le transfert de propriété de ces actifs des riches Américains aux riches étrangers.

Ainsi, l’impact involontaire d’un impôt sur la fortune est qu’il transférerait la richesse des millionnaires et milliardaires américains aux milliardaires étrangers et signifierait que les travailleurs américains pourraient de plus en plus être employés par des employeurs étrangers. Désormais détenus par des étrangers, ces actifs seraient hors de portée de l’impôt sur la fortune.

Lorsque Vous Taxez les sociétés, Vous En recevez Moins

Regardons maintenant le côté entreprise du code des impôts.

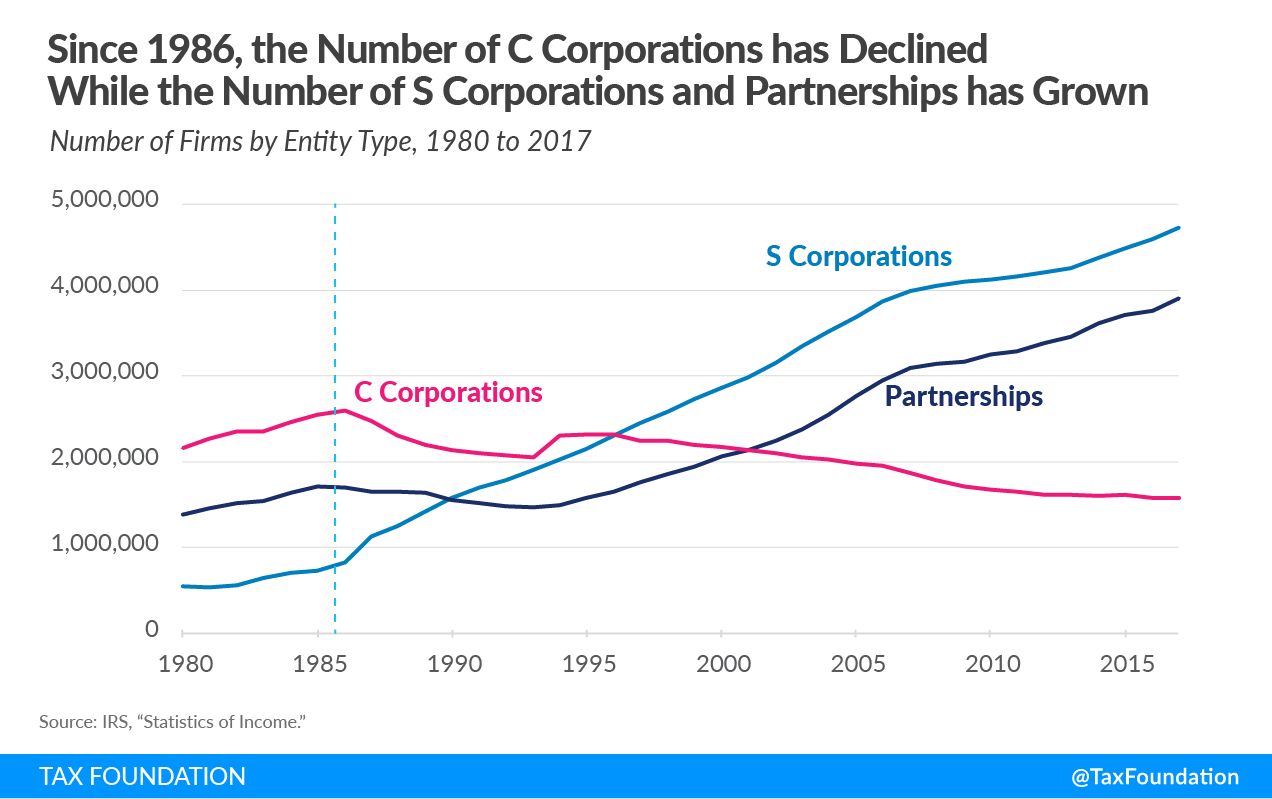

Si le code des impôts était truqué en faveur des sociétés, nous en aurions plus. Aujourd’hui, il y a environ 1,6 million de sociétés, le nombre le plus faible depuis 1974. C corps a atteint son apogée en 1986 et est sur le déclin depuis. Les États-Unis comptent aujourd’hui 1 million de sociétés de moins qu’il y a plus de trois décennies.

Peut-être une des raisons de ce déclin est le fait que les États-Unis. prélevé l’un des taux d’entreprise les plus élevés du monde développé pendant près d’un quart de siècle, à partir de 1993, lorsque le taux a été porté à 35%, jusqu’à ce qu’il soit abaissé à 21% en 2017. Pendant toute cette période où le taux d’imposition des sociétés était élevé à l’échelle mondiale, le recouvrement de l’impôt des sociétés ne représentait en moyenne que 10 % des recettes fédérales, soit environ 1,8 % du PIB. Cela prouve peut-être le truisme économique selon lequel lorsque vous taxez plus de quelque chose, vous en obtenez moins.

Au lieu de cela, Vous obtenez Plus de Laissez-passer et de Perceptions de l’inégalité croissante

Alors que le nombre de sociétés C traditionnelles a diminué, le nombre d’entreprises de transfert a explosé. Comme on peut le voir sur la figure 4, depuis 1986, le nombre de sociétés S a plus que quintuplé, passant d’environ 826 000 à plus de 4,2 millions. Le nombre de partenariats a pris du retard pendant quelques années après 1986, mais une fois que la forme LLC a décollé, le nombre a grimpé à environ 3,4 millions. La figure 4 n’inclut pas les entreprises individuelles, qui sont passées de 12,4 millions en 1986 à plus de 23 millions aujourd’hui.

Le changement dans les formes d’entreprise depuis 1986 signifie que plus de revenus d’entreprise sont maintenant déclarés sur les formulaires d’impôt individuels 1040 que sur les formulaires d’entreprise traditionnels 1120. L’explosion des revenus d’entreprise transmis est particulièrement visible dans les déclarations de revenus des contribuables à revenu élevé, ce qui contribue à l’apparition d’inégalités croissantes.

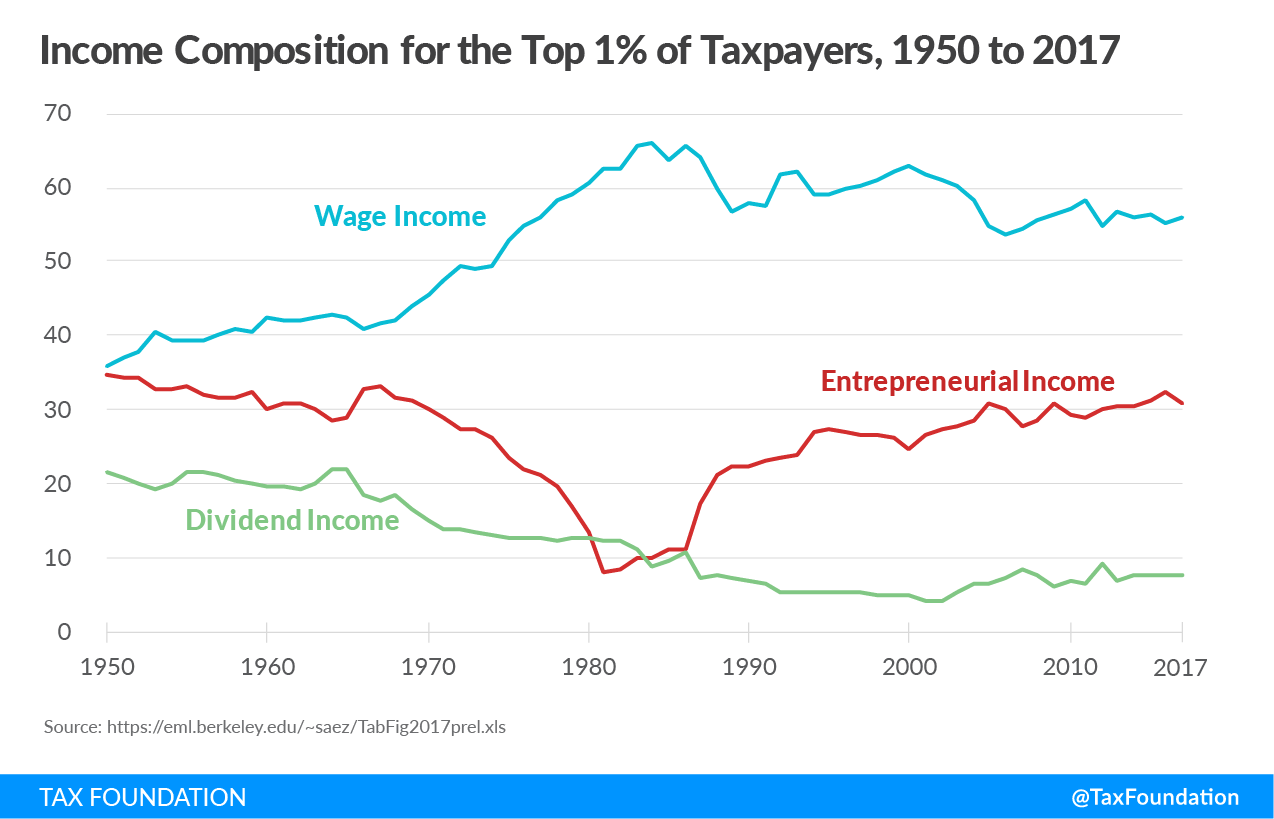

Dans la figure 5 ci-dessous, nous pouvons voir l’évolution de la composition du revenu des 1% les plus riches des contribuables de 1950 à 2017. Les données sont tirées du site Web de l’économiste Emmanuel Saez de l’Université de Berkeley. Concentrez-vous sur la ligne qui suit la composition de ce que Saez appelle le « revenu d’entreprise », ou revenu de transmission, car cette ligne retrace en grande partie ce que lui et Gabriel Zucman ont identifié comme la tendance des inégalités depuis 1950.

Saez et Zucman ont soutenu que nous devrions revenir aux taux d’imposition individuels élevés qui ont été perçus de 1950 à 1980 parce qu’ils avaient pour effet de réduire les inégalités. Les inégalités ont recommencé à augmenter, soutiennent-ils, alors que les taux marginaux d’imposition les plus élevés ont commencé à baisser à la suite des réductions d’impôt de 1981. Mais, comme nous pouvons le constater, les taux marginaux élevés d’imposition avant 1980 ont largement fait passer le revenu des entreprises des formulaires d’impôt sur le revenu des particuliers des 1 % les plus élevés des contribuables aux déclarations des entreprises. Le revenu net des sociétés a augmenté tout au long de cette période, le » revenu d’entreprise » des riches ayant diminué. La tendance suggère que le « revenu d’entreprise » des riches était déclaré sur des formulaires d’impôt sur les sociétés traditionnels, et non sur des formulaires d’impôt individuels.

Il y avait certainement des gens riches au cours de ces premières décennies comme il y en a aujourd’hui, mais de nombreux hauts revenus ont simplement abrité leurs revenus dans des sociétés C traditionnelles, qui étaient soumises à des taux d’imposition considérablement inférieurs aux taux d’imposition sur le revenu des particuliers. Cela a donné l’impression qu’il y avait moins de riches qu’il n’y en avait réellement. Ce phénomène s’est inversé au cours des années 1980, lorsque le taux d’imposition le plus élevé des particuliers est tombé sous le taux des sociétés et que les restrictions sur la structure et la participation aux sociétés de personnes et aux sociétés de personnes se sont assouplies.

On peut voir sur la figure 5 que le montant et la part du revenu d’entreprise transmis dans les déclarations de revenus des 1% les plus élevés des contribuables ont grimpé en flèche depuis les années 1980. Le revenu qui aurait historiquement été déclaré sur un formulaire d’impôt des sociétés 1120 est maintenant déclaré sur des formulaires d’impôt des particuliers 1040, ce qui contribue à l’apparition d’une inégalité croissante.

États-Unis Le système fiscal est le plus « dépendant des entreprises »

En mettant de côté le débat sur la question de savoir si une faible facture fiscale est équitable, ce qui manque dans de telles discussions, c’est que les entreprises américaines sont essentielles au système de collecte des impôts à tous les niveaux de gouvernement — fédéral, étatique et local. En 2017, Anna Milanez, économiste à l’OCDE, a mesuré le montant des impôts que les entreprises de 24 pays ont contribué à l’ensemble du système de perception des impôts. Son rapport a déterminé que les États-Unis étaient l’un des systèmes fiscaux les plus « dépendants des entreprises » du monde industrialisé.

Le rapport a révélé que les États-Unis. les entreprises paient ou versent plus de 93% de toutes les taxes perçues par les gouvernements aux États-Unis. Comme le montre la figure 6, cela inclut les taxes payées directement par les entreprises, telles que les impôts sur le revenu des sociétés, les impôts fonciers et les taxes d’accises, ainsi que les taxes que les entreprises versent au nom des employés et des clients, telles que les taxes sur la masse salariale, les retenues à la source et les taxes de vente.

Sans les entreprises comme contribuables et percepteurs d’impôts, ou modifier de manière significative le système fiscal, les gouvernements américains n’auraient pas les ressources nécessaires pour fournir même les services les plus élémentaires. Compte tenu du rôle des entreprises dans la collecte des impôts nécessaires pour soutenir les fonctions de notre gouvernement, il serait difficile de dire que le système est truqué en leur faveur.

L’impôt sur les sociétés est le plus néfaste pour la croissance économique

Une étude phare menée par des économistes de l’OCDE a classé les principaux impôts en fonction de leur préjudice pour la croissance économique. Les impôts sur le revenu des sociétés se sont révélés les plus nocifs pour la croissance, suivis, dans l’ordre, par les impôts sur le revenu des particuliers, les taxes à la consommation et les impôts fonciers.

S’il a été déterminé que l’impôt sur le revenu des sociétés était le plus néfaste pour la croissance, c’est parce que le capital est le facteur le plus mobile de l’économie et, par conséquent, le plus sensible aux taux d’imposition élevés. Les gens et les choses que nous possédons sont moins mobiles et, par conséquent, moins sensibles aux taux d’imposition élevés. Cela ne veut pas dire que ces facteurs sont insensibles à la fiscalité, un peu moins que les impôts sur le capital.

Les économistes de la Fondation fiscale ont utilisé notre modèle fiscal d’équilibre général Impôts et croissance (TAG 2.0) pour mesurer l’impact économique de l’augmentation du taux d’imposition des sociétés à 28 %. Le modèle a déterminé qu’une telle augmentation des taux réduirait le PIB à long terme de 0,8%, éliminerait 159 000 emplois et réduirait les salaires de 0,7%.

| Augmenter le Taux d’imposition des Sociétés à 25 % | Augmenter le Taux d’imposition des Sociétés à 28 % | |

|---|---|---|

| PIB | -0.4% | -0.8% |

| PNB | -0.4% | -0.8% |

| Stock de Capital | -1.1% | -2.1% |

| Taux De Salaire | -0.4% | -0.7% |

| Emplois Équivalents Temps Plein | -84,200 | -159,000 |

|

Source : Modèle d’équilibre général de la Fondation Fiscale, janvier 2021. |

||

Le modèle a également déterminé que même une augmentation moins spectaculaire du taux des entreprises à 25% freinerait toujours la croissance économique. Il a constaté qu’un taux de 25% réduirait le PIB de 0,4%, réduirait le stock de capital de 1,1% et éliminerait plus de 84 000 emplois.

Les travailleurs (souvent des femmes et des travailleurs peu qualifiés) Supportent le fardeau de l’impôt sur les sociétés

De plus en plus de recherches universitaires indiquent que dans notre économie mondiale, où le capital est mobile, mais pas les travailleurs, les travailleurs supportent une part de plus en plus importante du fardeau économique de l’impôt sur les sociétés. Une étude récente a révélé que les travailleurs supportent 51% du fardeau économique de l’impôt sur le revenu des sociétés grâce à des salaires réduits, en particulier pour « les travailleurs peu qualifiés, les femmes et les jeunes travailleurs. »

L’analyse du modèle TAG consistant à porter le taux d’imposition des sociétés à 28% montre que son impact n’est pas isolé pour les contribuables à revenu élevé, qui ont tendance à être propriétaires du capital. Comme l’indique le tableau 3, sur une base classique, le relèvement du taux d’imposition des sociétés à 28% réduirait les revenus après impôt des 1% les plus riches de 1,5% en 2022, bien plus que n’importe quel autre groupe. Cependant, comme les travailleurs supportent une partie de l’impôt sur les sociétés, les travailleurs à faible revenu verraient leur revenu après impôt diminuer de 0.5%, tandis que les travailleurs à revenu intermédiaire verraient leurs revenus baisser de 0,4%.

Ces effets sont à court terme. À long terme, après que le modèle ait pris en compte tous les effets économiques de l’augmentation d’impôt, il constate que les contribuables à revenu élevé subiraient toujours la plus forte réduction de leurs revenus après impôt, soit 3,2 %. Cependant, nous pouvons également constater qu’à long terme, les 20% les moins bien rémunérés verraient leurs revenus baisser de 1,5%, soit trois fois plus que l’estimation conventionnelle. De même, les personnes à revenu moyen verraient leurs revenus diminuer de 1.4% au fil du temps.

| Quintile de revenu | Conventionnel, 2022 | Conventionnel, 2031 | Dynamique, à long terme |

|---|---|---|---|

| 0% à 20% | -0.5% | -0.6% | -1.5% |

| 20% à 40% | -0.4% | -0.5% | -1.3% |

| 40% à 60% | -0.4% | -0.5% | -1.4% |

| 60% à 80% | -0.5% | -0.5% | -1.4% |

| 80% à 100% | -0.9% | -1.0% | -2.1% |

| 80% à 90% | -0.5% | -0.6% | -1.4% |

| 90% à 95% | -0.6% | -0.7% | -1.6% |

| 95% à 99% | -0.8% | -0.9% | -1.9% |

| 99% à 100% | -1.5% | -1.8% | -3.2% |

| TOTAL | -0.7% | -0.8% | -1.8% |

|

Source : Modèle d’équilibre général de la Fondation Fiscale, janvier 2021. |

|||

La compétitivité Compte

Étant donné que l’impôt sur le revenu des sociétés est l’impôt le plus dommageable pour la croissance économique, il est extrêmement important que le taux d’imposition fédéral des sociétés ne soit pas augmenté au-dessus de son niveau actuel de 21 %. Alors que certains ont critiqué la baisse de 35 pour cent comme une réduction trop importante, la baisse des taux a abaissé les États-Unis. se situant du plus haut parmi les 37 pays de l’OCDE, au 12e rang si l’on inclut la moyenne des taux d’imposition des sociétés des États. Ce n’est guère une « course au fond » comme certains l’ont suggéré.

Le taux combiné d’imposition des sociétés entre États fédéraux s’élève actuellement à 25,8 %, contre une moyenne simple des pays de l’OCDE (à l’exclusion des États-Unis) de 23,4 % et une moyenne pondérée de 26,5 %. En d’autres termes, le taux combiné d’imposition des sociétés aux États-Unis est à peine moyen parmi nos partenaires commerciaux mondiaux. Encore une fois, à peine une course vers le bas.

Cependant, si le taux fédéral était porté à 28 %, le taux combiné des États-Unis passerait à 32,3 %, là encore le plus élevé parmi les pays de l’OCDE. Des pays comme la France et la Suède, qui sont en train de réduire leurs taux d’imposition des sociétés, aimeraient que les États-Unis augmentent leur taux d’imposition des sociétés car cela les rendrait instantanément plus attrayants pour les investissements et les emplois. En ce qui concerne, le taux de la Chine est de 25%, nous risquons donc également de perdre notre compétitivité avec notre concurrent économique le plus féroce en augmentant notre taux d’imposition des sociétés.

Alors que la Loi sur les réductions d’impôts et l’emploi a supprimé notre statut aberrant en ce qui concerne notre taux d’imposition des sociétés, elle nous a donné un nouveau statut aberrant avec la création d’un ensemble complexe de nouvelles règles fiscales internationales. Cela est particulièrement vrai de l’impôt minimum prélevé sur le Revenu immatériel mondial à faible imposition (GILTI), qui se distingue comme unique parmi les systèmes fiscaux d’autres pays.

Pour être juste, GILTI a apparemment éliminé une grande partie des « revenus nulle part » qui ont généré des bibliothèques d’études universitaires sur l’évasion fiscale des entreprises. Une autre nouvelle règle internationale, le Revenu intérieur incorporel étranger (IED), a également incité de nombreuses entreprises à restituer leur propriété intellectuelle aux États-Unis. Et nous devons reconnaître que le nouveau régime d’exemption, ou système « territorial », a éliminé les inversions d’entreprises, car les entreprises américaines peuvent rapatrier leurs revenus étrangers sans payer de frais de péage supplémentaires.

Alors que le GILTI a éliminé les revenus étrangers nulle part des multinationales américaines, une disposition mystérieuse du GILTI est critiquée pour avoir en quelque sorte incité les entreprises à investir à l’étranger plutôt qu’aux États-Unis. L’assiette fiscale du GILTI exclut les bénéfices qui représentent un rendement de 10 % des actifs étrangers corporels. C’est ce qu’on appelle la déduction « QBAI », pour un Investissement d’actifs d’entreprise qualifié.

L’objectif initial de QBAI était d’être un proxy pour déterminer les rendements super normaux des investissements étrangers, mais est devenu un mirage dans le code des impôts pour ceux qui pensent que cela conduit à l’externalisation. À y regarder de plus près, il n’y a aucune preuve de cela. Au contraire, des études montrent que les nouvelles règles fiscales internationales n’ont pas réduit le taux effectif d’imposition des revenus étrangers pour les multinationales américaines. En effet, lorsque le Comité mixte sur la fiscalité a noté les dispositions internationales de la TCJA, il a constaté qu’il s’agissait d’une augmentation nette de la taxe de 112 milliards de dollars sur 10 ans. Cela indique que la base du revenu international est beaucoup plus large qu’avant la TCJA.

Conclusion

En fouillant dans les données, il est difficile de trouver des preuves que le code des impôts américain est truqué en faveur des riches et des sociétés. La part des riches dans le fardeau fiscal n’a jamais été aussi élevée, leur redistribution n’a jamais été aussi grande et plus de 53 millions d’Américains à revenu faible et moyen ne paient aucun impôt sur le revenu en raison des généreux crédits et déductions qui leur sont bénéfiques.

De plus, le taux d’imposition des sociétés américain de 21% est maintenant moyen parmi nos pairs, mais le nombre de sociétés est à son plus bas niveau depuis 50 ans après des décennies à percevoir l’un des taux d’imposition des sociétés les plus élevés du monde développé. Le relèvement du taux des sociétés à 28% accélérerait probablement cette tendance et inciterait davantage d’entreprises à devenir des intermédiaires ou à déplacer leur siège social dans des conditions fiscales plus favorables.

Nous devrions nous inquiéter de l’impact de l’impôt sur les sociétés sur les femmes, les travailleurs peu qualifiés et les jeunes travailleurs, car ce sont les travailleurs mêmes qui ont été les plus touchés par la crise du COVID-19. Augmenter le taux d’imposition des sociétés leur ferait tout simplement encore plus mal.

La lutte contre l’inégalité des revenus en élargissant les crédits d’impôt est palliative; cela ne fait rien pour augmenter les revenus réels et le niveau de vie à long terme des travailleurs. Une meilleure façon est de se concentrer sur des politiques fiscales permanentes qui favorisent une productivité accrue, davantage d’emplois, des salaires réels plus élevés et une croissance économique réelle.

N’est-ce pas le genre de croissance inclusive que nous pourrions tous soutenir?

Merci pour votre temps et votre attention.

Organisation de coopération et de développement économiques, » L’inégalité croissante? Répartition des revenus et pauvreté dans les pays de l’OCDE, » Oct. 21, 2008, 104-107, https://www.doi.org/10.1787/9789264044197-en.

Erica York, « Résumé des dernières données fédérales sur l’impôt sur le revenu, Mise à jour 2021 « , Fondation fiscale, Fév. 3, 2021, https://www.taxfoundation.org/federal-income-tax-data-2021/.

Bureau du budget du Congrès, La Répartition du revenu des ménages, 2017, Oct. 2, 2020, https://www.cbo.gov/publication/56575.

Scott A. Hodge, « Le dernier rapport du CBO sur les revenus et les impôts Montre que le Système fiscal fédéral est Très progressif », Fondation fiscale, Janv. 26, 2021, https://www.taxfoundation.org/biden-fiscal-policy/#:~:text=Conclusion, est %20très%20progressif% 20et%20rédistributif.

Huaqun Li et Karl Smith, « Analyse des plans d’impôt sur la fortune des sénateurs Warren et Sanders », Fondation fiscale, Janv. 28, 2020, https://www.taxfoundation.org/wealth-tax/.

Scott A. Hodge, « L’impôt sur la fortune de Warren enrichit les Milliardaires étrangers », The Wall Street Journal, Mar. 8, 2021. https://www.wsj.com/articles/warrens-wealth-tax-enriches-foreign-billionaires-11615227317.

Scott A. Hodge, « The Real Lesson of 70 Percent Tax Rates on Entrepreneurial Income « , Fondation fiscale, Janv. 29, 2019, 5, https://www.taxfoundation.org/70-tax-rate-entrepreneurial-income/.

Anna Milanez, « Legal Tax Liability, Legal Remittance Responsibility and Tax Incidence: Three Dimensions of Business Taxation », Documents de travail de l’OCDE sur la fiscalité, No 32, sept. 18, 2017, 32, https://www.oecd-ilibrary.org/taxation/legal-tax-liability-legal-remittance-responsibility-and-tax-incidence_e7ced3ea-en. Pour plus de détails sur l’étude Milanez, voir Scott A. Hodge, « Contrairement aux affirmations de « Juste part », les entreprises sont au cœur des Systèmes de perception fiscale », Fondation Fiscale, 16 mai 2018, https://www.taxfoundation.org/fair-share-businesses-central-to-tax-collections/.

Scott A. Hodge, « Les entreprises américaines Paient ou versent 93% de Toutes les Taxes perçues en Amérique », Fondation Fiscale, 2 mai 2019, https://www.taxfoundation.org/businesses-pay-remit-93-percent-of-taxes-in-america/.

OCDE, Réforme de la Politique fiscale et croissance économique, Études de Politique fiscale de l’OCDE, No 20, Nov. 3, 2010, https://www.doi.org/10.1787/9789264091085-en.

Garrett Watson et William McBride, « Evaluating Proposals to Increase the Corporate Tax Rate and Levy a Minimum Tax on Corporate Book Income « , Fondation fiscale, Fév. 24, 2021, https://www.taxfoundation.org/biden-corporate-income-tax-rate/.

Stephen J. Entin, « Le travail supporte une grande partie du coût de l’impôt sur les sociétés », Fondation fiscale, oct. 24, 2017, https://www.taxfoundation.org/labor-bears-corporate-tax/. Des études semblent montrer que le travail supporte entre 50% et 100% du fardeau de l’impôt sur le revenu des sociétés.

Clemens Fuest, Andreas Peichl et Sebastian Siegloch, » La hausse des Impôts sur les Sociétés Réduit-Elle les Salaires? Micro Evidence from Germany, « American Economic Review 108:2 (février 2018): 393-418, https://www.doi.org/10.1257/aer.20130570.

Scott Dyreng, Fabio B. Gaertner, Jeffrey L. Hoopes et Mary Vernon, « The Effect of U.S. Tax Reform on the Tax Burdens of U.S. Sociétés nationales et multinationales « , 5 juin 2020, https://www.papers.ssrn.com/sol3/papers.cfm?abstract_id=3620102.