Hinweis: Das Folgende ist das Zeugnis von Scott A. Hodge, Präsident der Tax Foundation, vorbereitet für eine Anhörung des Haushaltsausschusses des Senats am 26. März 2021 mit dem Titel „Ending a Rigged Tax Code: The Need to Make the Wealthiest People and Largest Corporations Pay Their Fair Share of Taxes.“

Vorsitzender Sanders, ranghohes Mitglied Graham und Mitglieder des Ausschusses. Vielen Dank für die Gelegenheit, heute vor Ihnen auszusagen.

Es gibt keinen objektiven Standard für das, was „fair share“ definiert; es ist ein rein subjektives Konzept. Aber es gibt Fakten, die objektiv sind, und die Fakten legen nahe, dass das US-Steuer- und Steuersystem sehr fortschrittlich und sehr umverteilend ist. Diese Tatsachen widersprechen der landläufigen Meinung und der Prämisse dieser Anhörung.

Daten des Internal Revenue Service (IRS) zeigen, dass die Reichen in Amerika den höchsten Anteil an der Einkommensteuerbelastung tragen als jemals zuvor in der jüngeren Vergangenheit. Auf der anderen Seite zahlen mehr als 53 Millionen Steuerzahler mit niedrigem und mittlerem Einkommen keine Einkommenssteuern, nachdem sie von Rekordbeträgen an Steuergutschriften profitiert haben, und sechs von 10 Haushalten erhalten mehr direkte staatliche Leistungen als alle Bundessteuern.

Inzwischen ist das US-Steuersystem eines der „geschäftsabhängigsten“ Systeme überhaupt, da amerikanische Unternehmen 93 Prozent der Steuern des Landes zahlen oder überweisen. Wirtschaftsstudien zeigen, dass Arbeitnehmer mindestens die Hälfte der wirtschaftlichen Belastung durch Unternehmenssteuern durch niedrigere Löhne tragen, wobei Frauen, geringqualifizierte und jüngere Arbeitnehmer am stärksten betroffen sind. Und weil die Körperschaftssteuer die schädlichste Steuer für das Wirtschaftswachstum ist, würde eine Anhebung des Körperschaftssteuersatzes nicht nur die Wirtschaft verlangsamen, sondern die USA auch erneut zu einem Ausreißer gegenüber unseren globalen Handelspartnern machen.

Lassen Sie uns in die Fakten eintauchen.

Die Reichen tragen Amerikas Steuerlast

Die meisten Amerikaner wären überrascht zu erfahren, dass eine Studie von Ökonomen der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) aus dem Jahr 2008 ergab, dass die USA zu dieser Zeit das fortschrittlichste Einkommensteuersystem aller Industrieländer hatten. Ihre Studie zeigte, dass die oberen 10 Prozent der US-. Steuerzahler zahlten einen größeren Teil der Steuerlast als ihre Kollegen in anderen Ländern und unsere ärmsten Steuerzahler hatten die niedrigste Einkommensteuerbelastung im Vergleich zu armen Steuerzahlern in anderen Ländern aufgrund von rückzahlbaren Steuergutschriften wie der Earned Income Tax Credit und der Child Tax Credit.

Unser Einkommensteuergesetzbuch ist seitdem nur progressiver geworden, weil Washington weiterhin bemüht ist, den Steuerzahlern der Arbeiterklasse durch das Steuergesetzbuch zu helfen.

Nach den neuesten IRS-Daten für 2018 — das Jahr nach Inkrafttreten des Tax Cuts and Jobs Act (TCJA) – zahlten die obersten 1 Prozent der Steuerzahler 616 Milliarden US-Dollar an Einkommenssteuern. Wie wir in Abbildung 1 sehen können, sind das 40 Prozent aller gezahlten Einkommensteuern, der höchste Anteil seit 1980 und ein größerer Anteil der Steuerlast, als von den unteren 90 Prozent der Steuerzahler zusammen getragen wird (die etwa 130 Millionen Steuerzahler repräsentieren).

Für den Fall, dass Sie denken: „Nun, die Reichen machen mehr, sie sollten mehr bezahlen“, machen die oberen 1 Prozent der Steuerzahler 20 Prozent des gesamten Einkommens aus (AGI). Ihr 40-prozentiger Anteil an den Einkommensteuern ist also doppelt so hoch wie der Anteil am Einkommen der Nation.

In ähnlicher Weise zahlten die obersten 0,1 Prozent der Steuerzahler im Jahr 2018 Einkommenssteuern in Höhe von 311 Milliarden US-Dollar. Das waren 20 Prozent aller gezahlten Einkommensteuern, der höchste Stand seit 2001, soweit die IRS-Daten es uns erlauben zu messen. Die oberen 0,1 Prozent der Steuerzahler im Jahr 2018 zahlten einen größeren Anteil an der Einkommensteuerbelastung als die unteren 75 Prozent der Steuerzahler zusammen.

Millionen profitieren von Steuergutschriften und zahlen Null Einkommensteuern

Es ist schwer zu sagen, dass die Abgabenordnung zugunsten der Reichen manipuliert wird, wenn mehr als 53 Millionen Steuerzahler, mehr als ein Drittel aller Steuerzahler, aufgrund der zahlreichen Gutschriften und Abzüge, die in den letzten Jahrzehnten geschaffen oder erweitert wurden, keine Einkommensteuerpflicht haben.

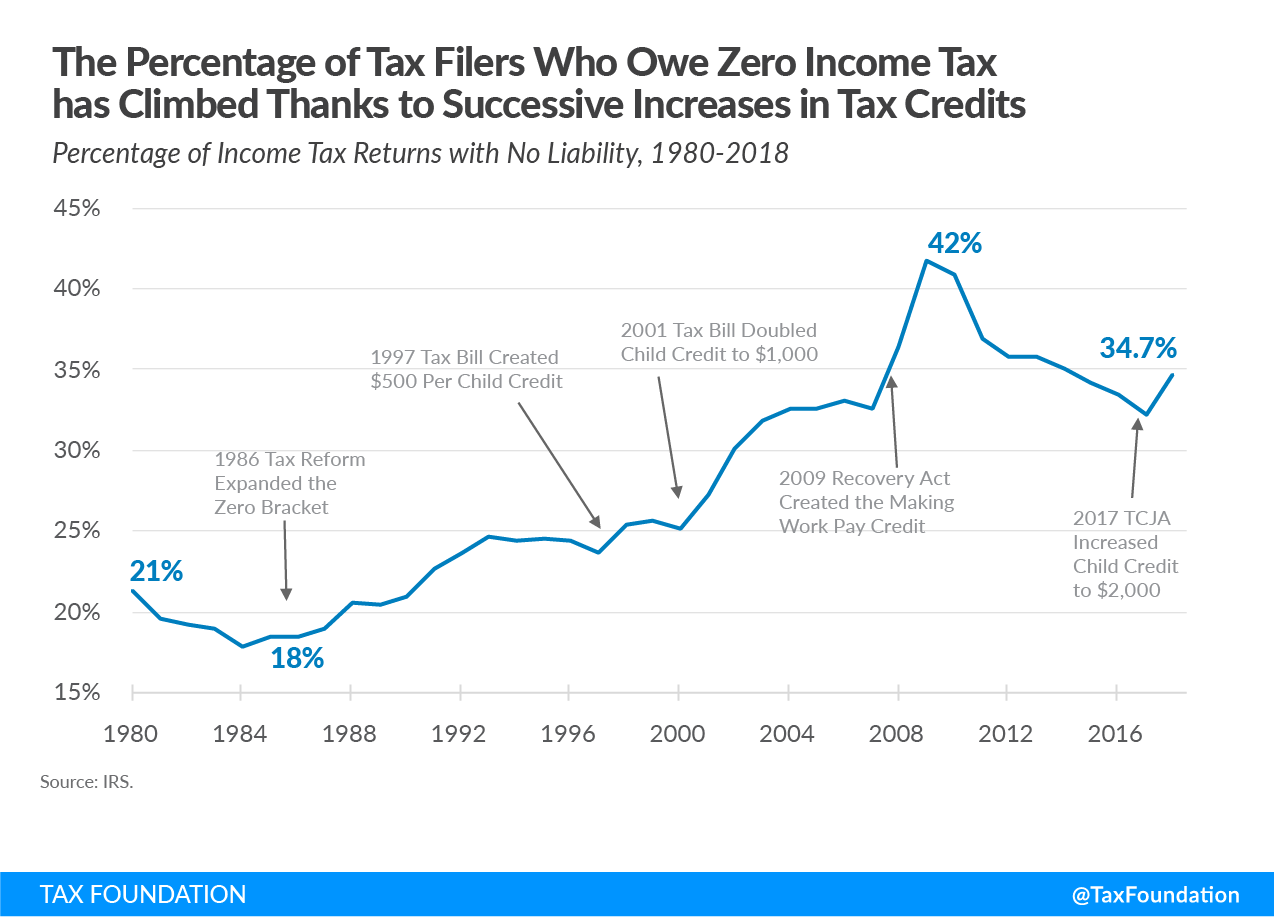

Wie Abbildung 2 zeigt, begann der Prozentsatz dieser Anmelder ohne Haftung nach dem Steuerreformgesetz von 1986 zu wachsen Erweiterung der Null-Steuerklasse. Seit der Schaffung der Steuergutschrift für Kinder im Jahr 1997 stieg der Prozentsatz der Einkommensteuerpflichtigen, die keine Steuerschuld haben, von 23,6 Prozent auf 34,7 Prozent im Jahr 2018.

Der Prozentsatz der Filer ohne Haftung stieg 2009 mit der Schaffung der Making Work Pay Tax Credit auf 42 Prozent. Als sich die Wirtschaft von der Großen Rezession erholte, sank der Anteil der Filer ohne Haftung auf 32 Prozent im Jahr 2017. Der Prozentsatz hat wieder zu steigen begonnen, nachdem die TCJA die Steuergutschrift für Kinder von 1.000 auf 2.000 US-Dollar verdoppelt hatte. Damit stieg die Zahl der Nichtzahler um mehr als 4 Millionen von 49,1 Millionen auf 53,3 Millionen.

Viele dieser einkommensschwachen Steuerzahler erhalten rückzahlbare Steuergutschriften, was bedeutet, dass sie vom IRS einen Scheck zurückerhalten, auch wenn sie keine Einkommensteuerschuld haben.

Die Kombination aus Abzügen und rückzahlbaren Steuergutschriften führt dazu, dass viele Haushalte mit niedrigem Einkommen mit negativen Einkommensteuersätzen konfrontiert sind. Nach Angaben des Congressional Budget Office (CBO) für 2017 war das niedrigste Quintil mit einem negativen Einkommensteuersatz von 10,9 Prozent und das zweite Quintil mit einem negativen Einkommensteuersatz von 1,0 Prozent konfrontiert. Wir haben keine CBO-Daten für 2018, aber wir wissen, dass das Steuersenkungs- und Beschäftigungsgesetz die Einkommenssteuern in allen Quintilen im Durchschnitt gesenkt hat, sodass die Negativzinsen für die beiden unteren Quintile weiter sinken sollten und das mittlere Quintil ebenfalls ins Negative sinken könnte.

Natürlich sind die Haushalte mit mehr als nur der individuellen Einkommensteuer konfrontiert, und viele Haushalte am unteren Ende der Einkommensverteilung zahlen mehr Lohnsteuern als individuelle Einkommensteuern. Laut CBO tragen Haushalte im gesamten Einkommensspektrum auch die Belastung durch Körperschaftsteuern und Verbrauchsteuern. Der Nettoeffekt ist, dass Haushalte im unteren Quintil nur einen durchschnittlichen Bundessteuersatz von 1,3 Prozent haben, verglichen mit 31,6 Prozent für die oberen 1 Prozent.

Unser Steuersystem verteilt $1 um.7 Billionen von den Reichen an alle anderen

Eine aktuelle Studie des Congressional Budget Office, The Distribution of Household Income, 2017, gibt einen Einblick in die Progressivität der Abgabenordnung und die Umverteilungseffekte der Bundesfinanzpolitik — sowohl Steuern als auch direkte Bundesleistungen. Der Bericht enthält Schätzungen darüber, wie viel Haushalte in verschiedenen Einkommensgruppen im Jahr 2017 von Sozialversicherungsprogrammen (wie Social Security und Medicare) sowie bedürftigkeitsgeprüften Transferprogrammen (wie Medicaid, SNAP und Supplemental Security Income) profitiert haben, und vergleicht diese Leistungen mit Schätzungen darüber, wie viel diese Haushalte insgesamt an Bundessteuern gezahlt haben.

Eine Möglichkeit zu verstehen, wie viel Haushalte direkte Bundesleistungen erhalten im Vergleich zu wie viel sie insgesamt Bundessteuern zahlen, besteht darin, ein Verhältnis zu erstellen. Mit anderen Worten, wir können berechnen, wie viel direkte Bundesleistungen sie für jeweils 1 US-Dollar an insgesamt gezahlten Bundessteuern erhalten.

Wie wir in Tabelle 1 sehen können, erhielten Haushalte im untersten Quintil im Jahr 2017 direkte Bundesleistungen in Höhe von 67,67 US-Dollar für jeweils 1 US-Dollar, die sie an Bundessteuern zahlten. Haushalte im zweiten Quintil erhielten 4,60 USD an Leistungen für jeden 1 USD an Steuern, den sie zahlten, während Haushalte im mittleren Quintil insgesamt 1,60 USD an direkten Leistungen für jeden 1 USD an Steuern erhielten, den sie zahlten.

Im Gegensatz dazu erhielten die Haushalte im vierten Quintil 0 $.71 in direkten Bundesleistungen für jeden $ 1, den sie in Steuern zahlten, während Haushalte im höchsten Quintil nur $ 0.15 in direkten Bundesleistungen für jeden $ 1 erhielten, den sie in Bundessteuern zahlten. Für Haushalte in den oberen 1 Prozent betrug ihre Rendite auf jeden 1 US-Dollar an gezahlten Bundessteuern nur 0,02 US-Dollar. Diese Zahlen zeigen, wie progressiv die Steuer- und Ausgabenpolitik geworden ist.

| 2017 Einkommensgruppe | Verhältnis: Direkte Leistungen an gezahlte Steuern |

|---|---|

| Unterstes Quintil | $67.67 |

| Zweites Quintil | $4.60 |

| Mittleres Quintil | $1.60 |

| Viertes Quintil | $0.71 |

| Höchstes Quintil | $0.15 |

| 81. bis 90. Dezil | $0.36 |

| 91. bis 95. Dezil | $0.22 |

| 96. bis 99. Dezil | $0.12 |

| Oben 1% | $0.02 |

|

Quelle: Congressional Budget Office, Die Verteilung des Haushaltseinkommens, 2017, Okt. 2, 2020, www.cbo.gov/publication/56575. |

|

Die Zahlen summieren sich zu einer Menge Umverteilung

Eine andere Möglichkeit, die Daten zu betrachten, ist die Aggregation, die es uns ermöglicht zu messen, wie viel verschiedene Einkommensgruppen in direkten staatlichen Leistungen erhalten, relativ zu wie viel sie insgesamt Bundessteuern zahlen. Dies wird uns ein Gefühl dafür geben, wie sehr die Fiskalpolitik des Bundes dazu beiträgt, das Einkommen einiger Gruppen amerikanischer Haushalte auf andere Gruppen umzuverteilen.

Abbildung 3 zeigt, dass Haushalte in den unteren drei Quintilen zusammen mehr als 1 Billion US-Dollar an direkten staatlichen Leistungen erhalten, als sie 2017 an allen Bundessteuern gezahlt haben. Mit anderen Worten, 60 Prozent der amerikanischen Haushalte erhalten mehr Leistungen als Bundessteuern.

Im Gegensatz dazu können wir sehen, dass Haushalte in den oberen 20 Prozent der Haushalte 1 US-Dollar zahlen.7 Billionen mehr Steuern als direkte Leistungen, von denen 728 Milliarden US-Dollar von Haushalten in den oberen 1 Prozent stammten.

Die CBO-Daten zeigen, dass die Umverteilung die Einkommen der Haushalte in den oberen 1 Prozent um mehr als ein Drittel reduzierte, während die Einkommen der Haushalte im untersten Quintil um 126 Prozent, die im zweiten Quintil um 46 Prozent und die im mittleren Quintil um 10 Prozent stiegen. Das sind die Ergebnisse, die man von einem hochgradig progressiven Fiskalsystem erwarten würde.

Die Gefahr der Besteuerung von Vermögen—Bereicherung ausländischer Milliardäre

Einige argumentieren, dass eine Möglichkeit, Ungleichheit anzugehen, die Besteuerung von Vermögen auf jährlicher Basis ist. Die Ökonomen der Tax Foundation modellierten die Auswirkungen der von den Senatoren Warren und Sanders während der Präsidentschaftskampagne 2020 vorgeschlagenen Vermögenssteuern. Diese Ergebnisse werden viele überraschen.

Unsere Steuern und Wachstum (TAG 2.0) Das allgemeine Gleichgewichtssteuermodell ergab, dass diese Vermögenssteuern einen relativ geringen Einfluss auf das BIP, die Löhne und die Arbeitsplätze haben würden, aber einen großen Einfluss darauf haben würden, wem US-Vermögenswerte gehören. Warum ist das so? Es stellte sich heraus, dass das Modell feststellte, dass die Vermögenssteuer die Reichen zwingen würde, ihr Vermögen zu verkaufen, um die Steuer zu zahlen, oft zu ermäßigten Preisen. Da die USA eine offene Wirtschaft sind und die Kapitalmärkte global sind, deutete das Modell darauf hin, dass ausländische Investoren diese Vermögenswerte kaufen würden, weshalb das BIP nicht stark sinkt. Dies bedeutet jedoch, dass die Vermögenssteuer zur Übertragung des Eigentums an diesen Vermögenswerten von wohlhabenden Amerikanern auf wohlhabende Ausländer führen würde.

Die unbeabsichtigte Auswirkung einer Vermögenssteuer besteht also darin, dass sie Vermögen von US-Millionären und Milliardären auf ausländische Milliardäre übertragen würde und dazu führen würde, dass amerikanische Arbeitnehmer zunehmend von ausländischen Arbeitgebern beschäftigt werden könnten. Jetzt im Besitz von Ausländern, wären diese Vermögenswerte außerhalb der Reichweite der Vermögenssteuer.

Wenn Sie Unternehmen besteuern, erhalten Sie weniger davon

Schauen wir uns nun die Unternehmensseite der Abgabenordnung an.

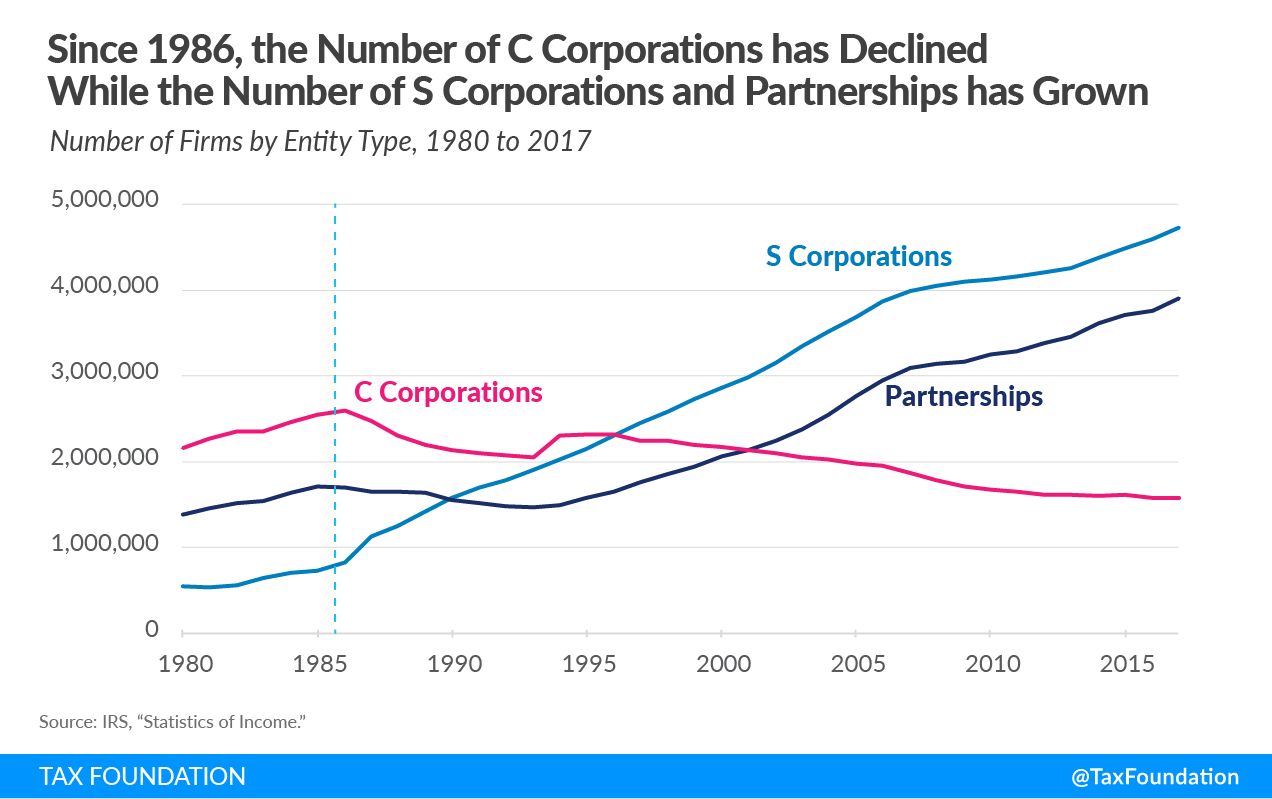

Wenn die Abgabenordnung zugunsten von Unternehmen manipuliert würde, hätten wir mehr davon. Heute gibt es etwa 1,6 Millionen Unternehmen, die wenigsten seit 1974. C-Korps erreichten 1986 ihren Höhepunkt und sind seitdem rückläufig. Die USA haben heute 1 Million weniger Unternehmen als vor mehr als drei Jahrzehnten.

Vielleicht ist ein Grund für diesen Rückgang die Tatsache, dass die U.S. erhoben eine der höchsten Unternehmensraten in der entwickelten Welt seit fast einem Vierteljahrhundert, von 1993, als die Rate auf 35 Prozent erhöht wurde, bis sie 2017 auf 21 Prozent gesenkt wurde. Während des gesamten Zeitraums mit einem weltweit hohen Körperschaftsteuersatz betrugen die Körperschaftsteuereinnahmen im Durchschnitt nur 10 Prozent der Bundeseinnahmen oder etwa 1,8 Prozent des BIP. Vielleicht beweist dies die wirtschaftliche Binsenweisheit, dass man weniger davon bekommt, wenn man mehr von etwas besteuert.

Stattdessen erhalten Sie mehr Durchgänge und Wahrnehmungen steigender Ungleichheit

Da die Zahl der traditionellen C-Unternehmen zurückgegangen ist, ist die Zahl der Durchgangsunternehmen in die Höhe geschossen. Wie wir in Abbildung 4 sehen können, hat sich die Zahl der S-Unternehmen seit 1986 von etwa 826.000 auf über 4,2 Millionen mehr als verfünffacht. Die Zahl der Partnerschaften blieb nach 1986 einige Jahre zurück, aber als die LLC-Form abhob, stieg die Zahl auf rund 3,4 Millionen. In Abbildung 4 sind Einzelunternehmen nicht enthalten, die von 12,4 Millionen im Jahr 1986 auf heute über 23 Millionen angewachsen sind.

Die Verschiebung der Geschäftsformen seit 1986 hat dazu geführt, dass jetzt mehr Geschäftseinkommen auf einzelnen 1040-Steuerformularen ausgewiesen werden als auf traditionellen 1120-Unternehmensformen. Die Explosion der Pass-Through-Geschäftseinkommen ist vor allem in den Steuererklärungen von Steuerzahlern mit hohem Einkommen zu sehen, was zum Auftreten steigender Ungleichheit beiträgt.

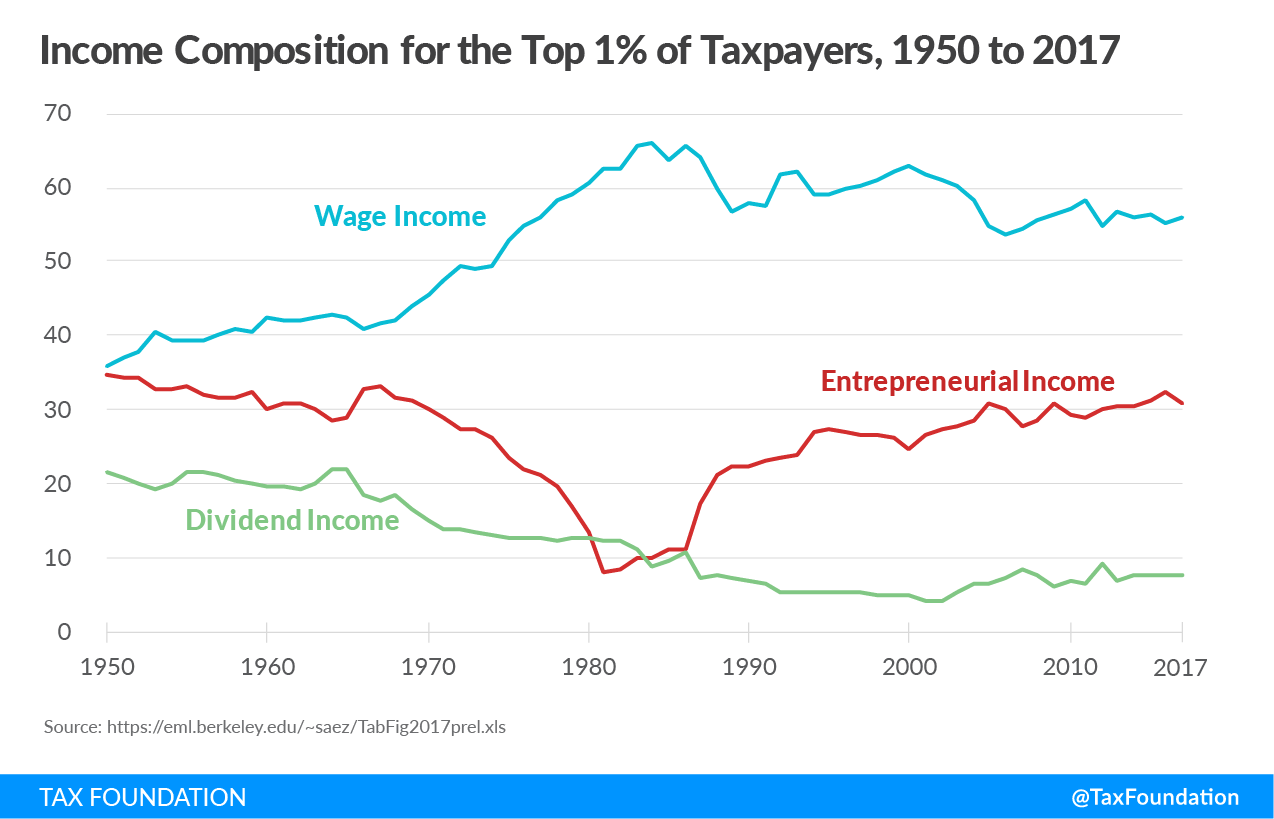

In Abbildung 5 unten sehen wir die sich ändernde Zusammensetzung des Einkommens für die obersten 1 Prozent der Steuerzahler von 1950 bis 2017. Die Daten stammen von der Website des Ökonomen Emmanuel Saez von der University of Berkeley. Konzentrieren Sie sich auf die Linie, die die Zusammensetzung dessen verfolgt, was Saez „unternehmerisches Einkommen“ oder Pass-Through-Einkommen nennt, denn diese Linie zeichnet weitgehend nach, was er und Gabriel Zucman als Trend in der Ungleichheit seit 1950 identifiziert haben.

Saez und Zucman haben argumentiert, dass wir zu den hohen individuellen Steuersätzen zurückkehren sollten, die von 1950 bis 1980 erhoben wurden, weil sie die Ungleichheit verringerten. Die Ungleichheit begann wieder zu steigen, argumentieren sie, als die oberen Grenzsteuersätze nach den Steuersenkungen von 1981 zu sinken begannen. Aber wie wir sehen können, haben die hohen Grenzsteuersätze vor 1980 das unternehmerische Unternehmenseinkommen weitgehend von den individuellen Einkommensteuerformen der obersten 1 Prozent der Steuerzahler auf die Unternehmensrenditen getrieben. Das Nettoeinkommen der Unternehmen stieg in diesem Zeitraum, da das „unternehmerische Einkommen“ des Unternehmens zurückging. Das Muster legt nahe, dass das „unternehmerische Einkommen“ der Reichen auf traditionellen Körperschaftssteuerformularen und nicht auf individuellen Steuerformularen ausgewiesen wurde.

In diesen frühen Jahrzehnten gab es sicherlich reiche Menschen wie heute, aber viele Gutverdiener schützten ihr Einkommen einfach in traditionellen C-Unternehmen, die im Vergleich zu den Einkommensteuersätzen erheblich niedrigere Steuersätze hatten. Dies gab den Anschein, dass es weniger reiche Leute gab, als es tatsächlich gab. Dieses Phänomen kehrte sich in den 1980er Jahren um, als der höchste individuelle Einkommensteuersatz unter den Körperschaftsteuersatz fiel und die Beschränkungen für die Struktur und Beteiligung an Personengesellschaften und Kapitalgesellschaften gelockert wurden.

Wir können auf Abbildung 5 sehen, dass die Höhe und der Anteil des Pass-Through-Geschäftseinkommens in den Steuererklärungen der obersten 1-Prozent der Steuerzahler seit den 1980s gestiegen sind. Einkommen, die historisch auf einem Corporate 1120-Steuerformular ausgewiesen worden wären, werden jetzt auf individuellen 1040-Steuerformularen ausgewiesen, was zum Auftreten steigender Ungleichheit beiträgt.

VEREINIGTE Staaten VON Amerika. Das Steuersystem ist am meisten „geschäftsabhängig“

Abgesehen von der Debatte darüber, ob eine niedrige Steuerrechnung fair ist, wird in solchen Diskussionen übersehen, dass amerikanische Unternehmen für das Steuererhebungssystem auf jeder Regierungsebene von entscheidender Bedeutung sind — auf Bundes-, Landes- und lokaler Ebene. Im Jahr 2017 hat die OECD-Ökonomin Anna Milanez die Höhe der Steuern gemessen, die Unternehmen in 24 Ländern zum gesamten Steuererhebungssystem beigetragen haben. Ihr Bericht stellte fest, dass die USA eines der „geschäftsabhängigsten“ Steuersysteme in der industrialisierten Welt waren.

Der Bericht stellte fest, dass U.S. unternehmen zahlen oder überweisen mehr als 93 Prozent aller Steuern, die von Regierungen in den USA erhoben werden. Wie Abbildung 6 zeigt, umfasst dies Steuern, die direkt von Unternehmen gezahlt werden, wie Körperschaftssteuern, Grundsteuern und Verbrauchssteuern, sowie die Steuern, die Unternehmen im Namen von Mitarbeitern und Kunden abführen, wie Lohnsteuern, Quellensteuern und Umsatzsteuern.

Ohne Unternehmen als Steuerzahler und Steuereintreiber oder ohne wesentliche Änderungen des Steuersystems hätten die amerikanischen Regierungen nicht die Ressourcen, um selbst die grundlegendsten Dienstleistungen zu erbringen. In Anbetracht der Rolle der Unternehmen bei der Erhebung der Steuern, die zur Unterstützung der Funktionen unserer Regierung erforderlich sind, kann man kaum sagen, dass das System zu ihren Gunsten manipuliert ist.

Die Körperschaftssteuer ist am schädlichsten für das Wirtschaftswachstum

Eine bahnbrechende Studie von Ökonomen der OECD stufte die wichtigsten Steuern in Bezug auf ihren Schaden für das Wirtschaftswachstum ein. Die Körperschaftssteuern erwiesen sich als die wachstumsschädlichsten, gefolgt von den Einkommensteuern, den Verbrauchssteuern und den Grundsteuern.

Der Grund, warum die Körperschaftssteuern als am schädlichsten für das Wachstum eingestuft wurden, liegt darin, dass Kapital der mobilste Faktor in der Wirtschaft ist und daher am empfindlichsten auf hohe Steuersätze reagiert. Menschen und die Dinge, die wir besitzen, sind weniger mobil und daher weniger empfindlich gegenüber hohen Steuersätzen. Dies soll nicht heißen, dass diese Faktoren unempfindlich gegenüber Steuern sind, nur weniger als Kapitalsteuern.

Ökonomen der Tax Foundation verwendeten unser allgemeines Gleichgewichtssteuermodell Steuern und Wachstum (TAG 2.0), um die wirtschaftlichen Auswirkungen einer Erhöhung des Körperschaftsteuersatzes auf 28 Prozent zu messen. Das Modell ergab, dass eine solche Ratenerhöhung das langfristige BIP um 0,8 Prozent senken, 159.000 Arbeitsplätze streichen und die Löhne um 0,7 Prozent senken würde.

| Erhöhung des Körperschaftsteuersatzes auf 25 Prozent | Erhöhung des Körperschaftsteuersatzes auf 28 Prozent | |

|---|---|---|

| BIP | -0.4% | -0.8% |

| BSP | -0.4% | -0.8% |

| Grundkapital | -1.1% | -2.1% |

| Lohnsatz | -0.4% | -0.7% |

| Vollzeitäquivalente Jobs | -84,200 | -159,000 |

|

Quelle: Allgemeines Gleichgewichtsmodell der Steuerstiftung, Januar 2021. |

||

Das Modell stellte auch fest, dass selbst eine weniger dramatische Erhöhung der Unternehmensrate auf 25 Prozent das Wirtschaftswachstum noch dämpfen würde. Es stellte fest, dass eine Rate von 25 Prozent das BIP um 0,4 Prozent senken, den Kapitalstock um 1,1 Prozent senken und über 84.000 Arbeitsplätze beseitigen würde.

Arbeitnehmer (oft Frauen und geringqualifizierte) tragen die Last der Körperschaftssteuern

Eine wachsende Zahl akademischer Untersuchungen zeigt, dass in unserer Weltwirtschaft, in der das Kapital mobil ist, die Arbeitnehmer jedoch nicht, die Arbeitnehmer einen immer größeren Anteil an der wirtschaftlichen Belastung durch Körperschaftssteuern tragen. Eine kürzlich durchgeführte Studie ergab, dass Arbeitnehmer 51 Prozent der wirtschaftlichen Belastung durch Körperschaftssteuern durch reduzierte Löhne tragen, insbesondere für „Geringqualifizierte, Frauen und junge Arbeitnehmer.“

Die Analyse des TAG-Modells zur Anhebung des Körperschaftsteuersatzes auf 28 Prozent zeigt, dass seine Auswirkungen nicht auf einkommensstarke Steuerzahler beschränkt sind, die in der Regel Eigentümer von Kapital sind. Wie Tabelle 3 zeigt, würde eine Anhebung des Körperschaftsteuersatzes auf 28 Prozent auf herkömmlicher Basis die Einkommen nach Steuern der obersten 1 Prozent der Verdiener im Jahr 2022 um 1,5 Prozent senken, weit mehr als jede andere Gruppe. Da die Arbeitnehmer jedoch einen Teil der Körperschaftssteuer tragen, würden die Einkommen nach Steuern für Arbeitnehmer mit niedrigem Einkommen um 0 sinken.5 Prozent, während Arbeitnehmer mit mittlerem Einkommen ihr Einkommen um 0,4 Prozent senken würden.

Diese Effekte sind kurzfristig. Langfristig, nachdem das Modell alle wirtschaftlichen Auswirkungen der Steuererhöhung berücksichtigt hat, stellt es fest, dass Steuerzahler mit hohem Einkommen mit 3,2 Prozent immer noch den größten Rückgang der Einkommen nach Steuern verzeichnen würden. Wir können jedoch auch sehen, dass auf lange Sicht die unteren 20 Prozent der Verdiener zusehen würden, wie ihr Einkommen um 1.5 Prozent sinkt, dreimal so viel wie die herkömmliche Schätzung. Ähnlich, Verdiener mittleren Einkommens würden ihr Einkommen fallen sehen durch 1.4 % im Laufe der Zeit.

| Einkommensquintil | Konventionell, 2022 | Konventionell, 2031 | Dynamisch, langfristig |

|---|---|---|---|

| 0% zu 20% | -0.5% | -0.6% | -1.5% |

| 20% zu 40% | -0.4% | -0.5% | -1.3% |

| 40% zu 60% | -0.4% | -0.5% | -1.4% |

| 60% zu 80% | -0.5% | -0.5% | -1.4% |

| 80% zu 100% | -0.9% | -1.0% | -2.1% |

| 80% zu 90% | -0.5% | -0.6% | -1.4% |

| 90% zu 95% | -0.6% | -0.7% | -1.6% |

| 95% zu 99% | -0.8% | -0.9% | -1.9% |

| 99% zu 100% | -1.5% | -1.8% | -3.2% |

| INSGESAMT | -0.7% | -0.8% | -1.8% |

|

Quelle: Allgemeines Gleichgewichtsmodell der Steuerstiftung, Januar 2021. |

|||

Wettbewerbsfähigkeit ist wichtig

Da die Körperschaftsteuer die schädlichste Steuer für das Wirtschaftswachstum ist, ist es von entscheidender Bedeutung, dass der Körperschaftsteuersatz des Bundes nicht über das derzeitige Niveau von 21 Prozent angehoben wird. Während einige den Rückgang von 35 Prozent als zu groß für eine Reduzierung kritisiert haben, senkte die Zinssenkung die USA. rang von der höchsten unter den 37 OECD-Staaten, zu 12th höchste, wenn wir den Durchschnitt der staatlichen Körperschaftsteuersätze enthalten. Dies ist kaum ein „Rennen nach unten“, wie einige vorgeschlagen haben.

Der kombinierte Körperschaftsteuersatz von Bund und Ländern liegt derzeit bei 25,8 Prozent, verglichen mit einem einfachen Durchschnitt der OECD-Länder (ohne die USA) von 23,4 Prozent und einem gewichteten Durchschnitt von 26,5 Prozent. Mit anderen Worten, der kombinierte US-Unternehmenssteuersatz ist unter unseren globalen Handelspartnern kaum durchschnittlich. Wieder kaum ein Rennen nach unten.

Wenn jedoch die Bundesrate auf 28 Prozent erhöht würde, würde die kombinierte US-Rate auf 32,3 Prozent steigen, was wiederum die höchste unter den OECD-Ländern wäre. Länder wie Frankreich und Schweden, die gerade dabei sind, ihre Körperschaftsteuersätze zu senken, würden es begrüßen, wenn die USA ihren Körperschaftsteuersatz anheben würden, weil dies sie sofort für Investitionen und Arbeitsplätze attraktiver machen würde. Wie immer liegt die Quote in China bei 25 Prozent, daher riskieren wir auch, durch die Erhöhung unseres Körperschaftsteuersatzes die Wettbewerbsfähigkeit gegenüber unserem schärfsten wirtschaftlichen Konkurrenten zu verlieren.

Während das Steuersenkungs- und Beschäftigungsgesetz unseren Ausreißerstatus in Bezug auf unseren Körperschaftsteuersatz beseitigte, gab es uns mit der Schaffung eines komplexen Satzes neuer internationaler Steuerregeln einen neuen Ausreißerstatus. Dies gilt insbesondere für die Mindeststeuer, die auf das globale immaterielle Niedrigsteuereinkommen (GILTI) erhoben wird und die unter den Steuersystemen anderer Nationen einzigartig ist.

Um fair zu sein, hat GILTI anscheinend einen Großteil des „Nirgendwo-Einkommens“ eliminiert, das Bibliotheken akademischer Studien über Unternehmenssteuervermeidung generiert hat. Eine weitere neue internationale Regel, das ausländische immaterielle Inlandseinkommen (FDII), hat auch viele Unternehmen dazu angeregt, ihr geistiges Eigentum in die USA zurückzubringen, und wir sollten anerkennen, dass das neue Freistellungsregime oder das „territoriale“ System Unternehmensinversionen beseitigt hat, da US-Unternehmen ihre ausländischen Gewinne ohne Zahlung einer zusätzlichen Mautgebühr zurückführen können.

Während GILTI die hohen ausländischen Einkünfte von US-multinationalen Unternehmen eliminiert hat, wird eine obskure Bestimmung in GILTI dafür kritisiert, dass sie Unternehmen irgendwie dazu anregt, im Ausland und nicht in den USA zu investieren. Die GILTI-Steuerbemessungsgrundlage schließt Gewinne aus, die eine Rendite von 10 Prozent auf materielle ausländische Vermögenswerte ausmachen. Dies wird als „QBAI“ -Abzug für qualifizierte Unternehmensinvestitionen bezeichnet.

Der ursprüngliche Zweck von QBAI war es, ein Proxy für die Bestimmung von überdurchschnittlichen Renditen aus ausländischen Investitionen zu sein, ist aber zu einer Fata Morgana im Steuergesetzbuch für diejenigen geworden, die glauben, dass es zu Outsourcing führt. Bei näherer Betrachtung gibt es dafür keine Beweise. Im Gegenteil, Studien zeigen, dass die neuen internationalen Steuervorschriften den effektiven Steuersatz für ausländische Einkünfte für US-amerikanische multinationale Unternehmen nicht gesenkt haben. Als der Gemeinsame Steuerausschuss die internationalen Bestimmungen des TCJA bewertete, stellte er fest, dass es sich um eine Nettosteuererhöhung von 112 Milliarden US-Dollar über 10 Jahre handelte. Dies deutet darauf hin, dass die Basis des internationalen Einkommens viel breiter ist als vor dem TCJA.

Fazit

Beim Durchforsten der Daten ist es schwierig, Beweise dafür zu finden, dass das US-Steuergesetz zugunsten der Reichen und Unternehmen manipuliert wurde. Der Anteil der Reichen an der Einkommensteuerbelastung war noch nie höher, die Umverteilung von ihnen war noch nie größer, und mehr als 53 Millionen Amerikaner mit niedrigem und mittlerem Einkommen zahlen aufgrund der großzügigen Kredite und Abzüge, von denen sie profitieren, keine Einkommensteuern.

Darüber hinaus ist der US-Körperschaftsteuersatz von 21 Prozent unter unseren Mitbewerbern mittlerweile durchschnittlich, aber die Zahl der Unternehmen liegt nach Jahrzehnten der Erhebung eines der höchsten Körperschaftsteuersätze in den Industrieländern auf einem 50-Jahrestief. Eine Anhebung des Unternehmenssteuersatzes auf 28 Prozent würde diesen Trend wahrscheinlich beschleunigen und mehr Unternehmen dazu veranlassen, entweder Durchgänge zu werden oder ihren Hauptsitz in ein freundlicheres Steuerklima zu verlegen.

Wir sollten uns Sorgen über die Auswirkungen der Unternehmenssteuern auf Frauen, gering qualifizierte Arbeitnehmer und jüngere Arbeitnehmer machen, da sie die Arbeitnehmer sind, die am stärksten von der COVID-19-Krise betroffen sind. Eine Anhebung der Körperschaftssteuer würde ihnen nur noch mehr schaden.

Die Bekämpfung der Einkommensungleichheit durch Ausweitung der Steuergutschriften ist palliativ; es trägt nicht dazu bei, das Realeinkommen und den langfristigen Lebensstandard der arbeitenden Menschen zu erhöhen. Ein besserer Weg besteht darin, sich auf eine dauerhafte Steuerpolitik zu konzentrieren, die eine höhere Produktivität, mehr Arbeitsplätze, höhere Reallöhne und ein reales Wirtschaftswachstum fördert.

Ist das nicht die Art von inklusivem Wachstum, die wir alle unterstützen könnten?

Vielen Dank für Ihre Zeit und Aufmerksamkeit.

Organisation für wirtschaftliche Zusammenarbeit und Entwicklung, „Wachsende Ungleichheit? Einkommensverteilung und Armut in OECD-Ländern, “ Okt. 21, 2008, 104-107, https://www.doi.org/10.1787/9789264044197-en.

Erica York, „Zusammenfassung der neuesten Bundeseinkommensteuerdaten, Aktualisierung 2021“, Tax Foundation, Feb. 3, 2021, https://www.taxfoundation.org/federal-income-tax-data-2021/.

Haushaltsbüro des Kongresses, Verteilung des Haushaltseinkommens, 2017, Okt. 2, 2020, https://www.cbo.gov/publication/56575.

Scott A. Hodge, „Der neueste CBO-Bericht über Einkommen und Steuern zeigt, dass das föderale Steuersystem sehr fortschrittlich ist“, Tax Foundation, Jan. 26, 2021, https://www.taxfoundation.org/biden-fiscal-policy/#:~:text=Conclusion, ist%20sehr%20progressiv%20und%20verteilend.

Huaqun Li und Karl Smith, „Analyse der Vermögenssteuerpläne von Sen. Warren und Sen. Sanders“, Tax Foundation, Jan. 28, 2020, https://www.taxfoundation.org/wealth-tax/.

Scott A. Hodge, „Warrens Vermögenssteuer bereichert ausländische Milliardäre,“ Das Wall Street Journal, Beschädigen. 8, 2021. https://www.wsj.com/articles/warrens-wealth-tax-enriches-foreign-billionaires-11615227317.

Scott A. Hodge, „Die wahre Lektion von 70 Prozent Steuersätzen auf unternehmerisches Einkommen“, Tax Foundation, Jan. 29, 2019, 5, https://www.taxfoundation.org/70-tax-rate-entrepreneurial-income/.

Anna Milanez, „Legal Tax Liability, Legal Remittance Responsibility and Tax Inzidenz: Drei Dimensionen der Unternehmensbesteuerung,“ OECD Taxation Working Papers No. 32, Sept. 18, 2017, 32, https://www.oecd-ilibrary.org/taxation/legal-tax-liability-legal-remittance-responsibility-and-tax-incidence_e7ced3ea-en. Weitere Einzelheiten zur Milanez-Studie finden Sie unter Scott A. Hodge, „Im Gegensatz zu „Fair Share“ -Behauptungen sind Unternehmen von zentraler Bedeutung für Steuererhebungssysteme“, Tax Foundation, Mai 16, 2018, https://www.taxfoundation.org/fair-share-businesses-central-to-tax-collections/.

Scott A. Hodge, „US-Unternehmen zahlen oder überweisen 93 Prozent aller in Amerika erhobenen Steuern“, Tax Foundation, 2. Mai 2019, https://www.taxfoundation.org/businesses-pay-remit-93-percent-of-taxes-in-america/.

OECD, Tax Policy Reform and Economic Growth, OECD Tax Policy Studies, No. 20, Nov. 3, 2010, https://www.doi.org/10.1787/9789264091085-en.

Garrett Watson und William McBride, „Evaluating Proposals to Increase the Corporate Tax Rate and Levy a Minimum Tax on Corporate Book Income“, Tax Foundation, Feb. 24, 2021, https://www.taxfoundation.org/biden-corporate-income-tax-rate/.

Stephen J. Entin, „Arbeit trägt einen Großteil der Kosten der Körperschaftssteuer“, Tax Foundation, Okt. 24, 2017, https://www.taxfoundation.org/labor-bears-corporate-tax/. Studien scheinen zu zeigen, dass Arbeit zwischen 50 Prozent und 100 Prozent der Belastung durch die Körperschaftsteuer trägt.

Clemens Fuest, Andreas Peichl und Sebastian Siegloch, „Do Higher Corporate Taxes Reduce Wages? Mikrobeweise aus Deutschland, “ American Economic Review 108: 2 (Februar 2018): 393-418, https://www.doi.org/10.1257/aer.20130570.

Scott Dyreng, Fabio B. Gaertner, Jeffrey L. Hoopes und Mary Vernon, „Die Auswirkungen der US-Steuerreform auf die Steuerbelastung der U.S. Inländische und multinationale Unternehmen“, 5. Juni 2020, https://www.papers.ssrn.com/sol3/papers.cfm?abstract_id=3620102.