6.1 – Chiffre d’affaires & Contrôle fiscal

Dans le chapitre précédent, nous avons brièvement discuté du contrôle fiscal et du moment où il est nécessaire si vous déclarez la négociation comme un revenu d’entreprise. Pour déterminer si un audit est nécessaire ou non, nous devons d’abord déterminer le chiffre d’affaires de votre entreprise de trading.

Réitération – l’exigence de calcul du chiffre d’affaires ne se pose que lorsque l’on traite le trading P & L comme un revenu d’entreprise (un audit n’est pas nécessaire si vous n’avez que des revenus de plus-values quel que soit le chiffre d’affaires). Le chiffre d’affaires sert uniquement à déterminer si un contrôle fiscal est nécessaire ou non. Votre passif fiscal n’est pas affecté par votre chiffre d’affaires.

Une vérification est nécessaire si –

- Marque Rs 5 Crores – Le chiffre d’affaires de l’année franchit les Rs 5 crores. Remarque, le Rs.5 La limite Crore est applicable à partir du prochain exercice 2019-2020. C’est le cas des transactions numériques, et le trading boursier est 100% numérique.

- Article 44AD – Si le chiffre d’affaires est inférieur à Rs 2 crores, et si le bénéfice inférieur à 6% du chiffre d’affaires et le revenu total dépassent la limite d’exonération de base (cet article ne s’applique que si le revenu imposable de la personne autre que la perte résultant de la négociation est supérieur à la plaque d’imposition), un audit n’est pas nécessaire si le chiffre d’affaires est inférieur à Rs 5 crores mais que votre revenu total se situe dans la limite imposable de Rs 2,5 lks. (Cette limite a été étendue à Rs 5 crores pour l’exercice 2019-20).

Remarque: La valeur du chiffre d’affaires a été modifiée à 5 crores après l’introduction du projet de loi de finances 2020, à compter de l’exercice 2019-2020, un audit n’est requis que si le chiffre d’affaires dépasse la limite des 5 crores.

Je suis sûr que la première chose qui vous est venue à l’esprit après avoir lu le chiffre d’affaires est le chiffre d’affaires du contrat, c’est-à-dire

- Nifty est à 8000, vous achetez 100 Nifty

- Valeur côté achat = 8000 * 100 = Rs.800 000 /-

- Nifty passe à 8100, vous éliminez les 100 Nifty

- Valeur côté vente = 8100 * 100 = Rs,810,000/-

- Chiffre d’affaires = Valeur côté achat + valeur côté vente = 800,000 + 810,000 = 1,610,000/-

Mais ce n’est pas le chiffre d’affaires du contrat qui intéresse le service informatique; ils s’intéressent au chiffre d’affaires de votre entreprise.

Lisez ci–dessous comment le chiffre d’affaires peut être calculé –

La méthode de calcul du chiffre d’affaires est une question discutable et ce qui en fait une zone grise, c’est qu’il n’y a pas de ligne directrice en tant que telle de la part du service informatique. Un article d’une grande aide est cependant la note d’orientation sur le contrôle fiscal au titre de la section 44AB de l’ICAI (Institute of chartered accountants of India, l’organe directeur des CA). L’article à la page 23, section 5.12 de la présente note d’orientation contient une ligne directrice sur la façon dont le chiffre d’affaires peut être calculé. Il dit:

- Transactions basées sur la livraison

Pour toutes les transactions basées sur la livraison, lorsque vous achetez des actions et les détenez plus de 1 jour et les vendez, la valeur totale des ventes doit être considérée comme chiffre d’affaires. Donc, si vous avez acheté 100 actions Reliance à Rs 800 et que vous les avez vendues à Rs 820, la valeur de vente de Rs 82000 (820 x 100) peut être considérée comme un chiffre d’affaires.

Mais n’oubliez pas que le calcul ci-dessus du chiffre d’affaires pour les opérations de livraison ne s’applique que si vous déclarez également des opérations basées sur la livraison en actions comme un revenu d’entreprise. Si vous les déclarez comme des gains en capital ou des investissements, il n’est pas nécessaire de calculer le chiffre d’affaires de ces transactions. De plus, il n’est pas nécessaire d’effectuer un audit si vous n’avez que des plus-values indépendamment du chiffre d’affaires ou de la rentabilité.

- Transactions spéculatives (transactions intraday sur actions)

Pour toutes les transactions spéculatives, la somme globale ou absolue des différences positives et négatives par rapport aux transactions doit être considérée comme un chiffre d’affaires. Donc, si vous achetez 100 actions de Reliance à 800 le matin et vendez à 820 l’après-midi, vous réalisez un bénéfice ou une différence positive de Rs 2000, ce Rs.2000 peut être considéré comme un chiffre d’affaires pour ce commerce.

- Opérations non spéculatives (contrats à terme et options)

Pour toutes les transactions non spéculatives, l’article indique que le chiffre d’affaires doit être déterminé comme suit –

- Le total des différences favorables et défavorables est considéré comme chiffre d’affaires

- La prime reçue lors de la vente d’options doit également être incluse dans le chiffre d’affaires

- Pour toute opération inverse effectuée, la différence sur celle-ci doit également faire partie du chiffre d’affaires.

Donc, si vous achetez 25 unités ou 1 lot de contrats à terme astucieux à 8000 et vendez à 7900, Rs.2500 (25 x 100) la différence négative ou la perte sur le commerce est le chiffre d’affaires.

En options, si vous achetez 100 ou 4 lots de 8200 appels astucieux à Rs.20 et vendre à Rs.30. Premièrement, la différence favorable ou le bénéfice de Rs 1000 (10 x 100) est le chiffre d’affaires. Mais la prime reçue à la vente doit également être considérée comme un chiffre d’affaires, qui est de Rs 30 x 100 = Rs 3000. Donc, le chiffre d’affaires total sur cette option trade = 1000 + 3000 = Rs 4000.

Les calculs ci-dessus (points 1 à 3) sont assez simples; la prochaine chose importante à décider est si vous voulez calculer le chiffre d’affaires en termes de certificat ou de commerce.

Scrip wise est lorsque vous calculez le chiffre d’affaires en rassemblant toutes les transactions sur le contrat / certificat particulier pour l’exercice, trouvez la valeur moyenne d’achat / vente, puis déterminez le chiffre d’affaires en utilisant les 3 règles ci-dessus avec le résultat total ou la différence favorable / défavorable sur ce prix moyen.

Trade wise est lorsque vous calculez le chiffre d’affaires en additionnant la valeur absolue des profits et pertes de chaque transaction effectuée au cours de l’année et en suivant les règles ci-dessus.

Permettez-moi d’expliquer les deux avec quelques exemples –

- 100 Nifty Jan future acheté à 8000 et vendu à 8100 le 1er Un autre 100 Nifty Jan future acheté à 8100 et vendu à 8050 le 10 janvier. Déterminer le chiffre d’affaires

À l’aide d’un certificat:

Achat Fut moyen: 200 Achat Fut à 8050

Vente Fut moyenne: 200 Vente Fut à 8075

Résultat total = 200 x Rs 25 = Bénéfice de Rs 5000 = Chiffre d’affaires de Nifty Jan Contrats à terme

En utilisant trade wise:

100 Achat astucieux à 8000, Vente à 8100, Bénéfice = Rs 10 000

100 Achat Astucieux à 8100, Vente à 8050, Perte = Rs 5000

Chiffre d’affaires des contrats à terme Nifty Jan = Rs 10 000 + Rs 5000 (Somme absolue de la perte) = Rs 15000

- 100 Astucieux 8000 puts achetés à 100 et vendus à 50 le 3 décembre. Un autre 100 astucieux 8000 puts achetés à 50 et vendus à 30. Déterminez le chiffre d’affaires

À l’aide d’un script :

Moyenne des 8000 bons achats de décembre: 200 bons achats à 75

Moyenne des 8000 bons achats de décembre: 200 puts à 40

Bénéfice / perte total = 200 x Rs 35 = Perte de Rs 7000

Valeur de vente totale des options = 200 x Rs 40 = Rs 8000

Chiffre d’affaires total pour Décembre 8000 puts = Rs 7000 + Rs 8000 = Rs 15000

En utilisant le commerce sage:

Commerce 1

100 Bons puts Déc achetés à 100 et vendus à 50, Perte = Rs 5000

Valeur de vente des options = 100 x Rs 50 = Rs 5000

Chiffre d’affaires = Rs 10000

Commerce 2

100 Nifty Dec met acheté à 50 et vendu à 30, Perte = Rs 2000

Valeur de vente des options = 100 x Rs 30 = Rs 3000

Chiffre d’affaires = Rs 5000

Chiffre d’affaires total = chiffre d’affaires de (trade 1 + trade2) = Rs 15000

Laquelle des méthodes scripturales ou commerciales dois-je suivre?

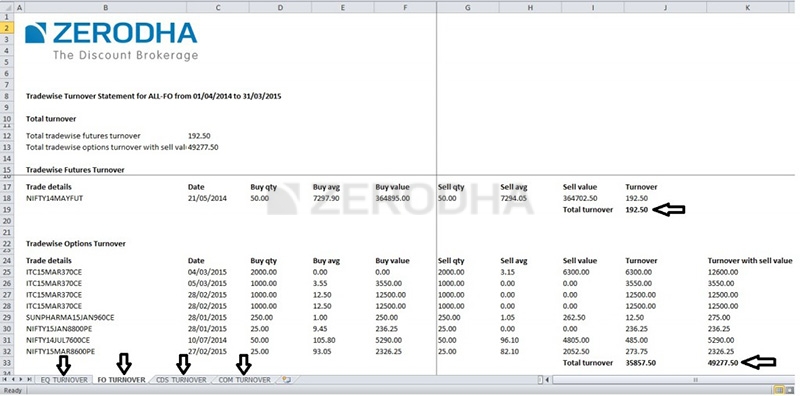

Le calcul du chiffre d’affaires est le moyen le plus conforme de déterminer le chiffre d’affaires. Le calcul délicat du chiffre d’affaires en termes de commerce est qu’aucun courtier (autre que nous chez Zerodha) ne propose actuellement de rapports de chiffre d’affaires en termes de commerce. Tous les courtiers fournissent un P & L avec un prix d’achat / vente moyen, qui peut être utilisé pour calculer le chiffre d’affaires en termes de certificats. Si vous ne négociez pas chez Zerodha et que vous envisagez de calculer les transactions de chiffre d’affaires, vous devrez télécharger toutes les transactions effectuées au cours de l’année sur une feuille Excel et calculer le chiffre d’affaires manuellement.

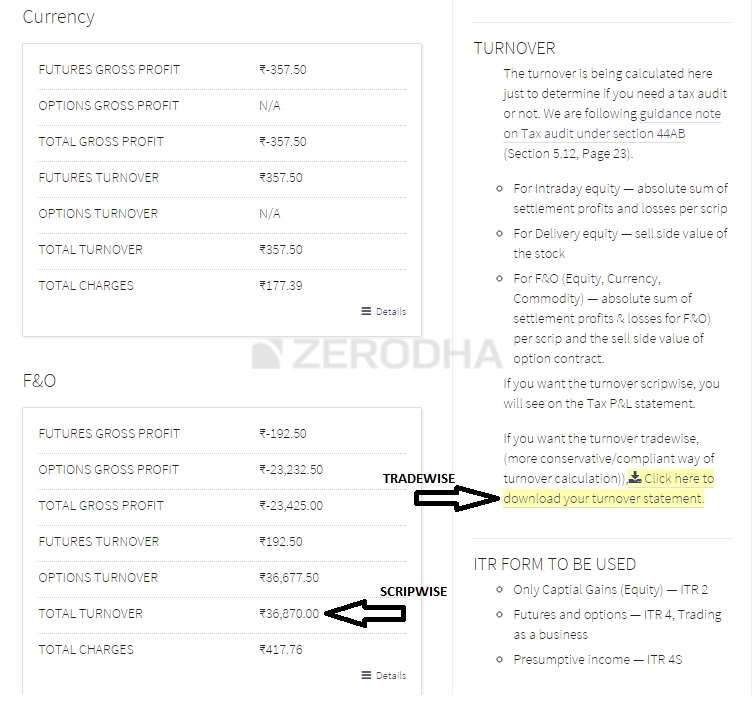

Voici les rapports de chiffre d’affaires scrip wise et trade wise sur Console

Une fois que vous aurez déterminé le chiffre d’affaires, vous saurez si vous avez besoin d’un audit ou non, c’est-à-dire si une visite chez une CA et lui faire vérifier votre bilan et vos relevés P&L est obligatoire ou non.

6.2 – Section 44AD

Un audit est également requis comme indiqué ci-dessus si votre bénéfice est inférieur à 6% du chiffre d’affaires. Par chiffre d’affaires, je me réfère à tout le chiffre d’affaires de l’entreprise (spéculatif, non spéculatif et toute autre entreprise que vous avez), et par profit, je me réfère uniquement à vos bénéfices commerciaux nets (sans compter le salaire, les gains en capital et autres). Cela signifie que si vous négociez en tant qu’entreprise et que vous subissez une perte, vous devrez probablement faire vérifier les livres.

Mais une chose importante à retenir est que si votre chiffre d’affaires est inférieur à Rs 5 crore (était Rs 2 crore jusqu’au 19/20 de l’exercice) et si votre bénéfice est inférieur à 6% du chiffre d’affaires, un audit n’est pas nécessaire si votre impôt total à payer pour l’année est nul. Cela signifie que si votre revenu total (Salaire + revenu d’entreprise + gain en capital) est inférieur à Rs 2,5 lks (dalle d’impôt minimum), vous n’êtes pas redevable d’impôt et, par conséquent, un audit n’est pas requis. Mais il est conseillé si les pertes sont importantes de déposer la déclaration avec un audit.

L’application de l’article 44AD pour le commerce en tant que revenu d’entreprise cause un énorme inconvénient à la communauté du commerce de détail. Le chiffre d’affaires dans une entreprise ordinaire au chiffre d’affaires lors de la négociation sur les marchés est extrêmement différent. Contrairement à une entreprise ordinaire où il y a une marge fixe chaque fois qu’il y a une transaction, dans le commerce, il n’y a pas de telle garantie. Cette section est un fardeau inutile qui amène indirectement la plupart des petits commerçants à faire vérifier leurs livres. Chez Zerodha, nous avons adressé une pétition au gouvernement dans le cadre de cette campagne sur le changement.org, assurez-vous de le soutenir et demandez également à vos amis commerciaux de faire de même.

Lorsque vous affichez la négociation comme un revenu d’entreprise, vous devrez produire un fichier en utilisant ITR3, ce qui signifierait que, comme toute autre entreprise, vous êtes tenu de créer et de maintenir –

- Bilan

- P & L Relevé

- Livres comptables

Comme indiqué ci-dessus, ceux-ci devront être vérifiés en fonction de votre chiffre d’affaires (soit le chiffre d’affaires franchit la barre des 5 Crores, soit dans le cas où le chiffre d’affaires est inférieur à 5 Crores et vos bénéfices sont inférieurs à 6% du chiffre d’affaires total). La création d’un bilan, P & L, et la tenue de livres de comptes sont assez simples pour les personnes qui ne négocient que comme un revenu d’entreprise, est-il expliqué ci-dessous en bref.

6.3 – Bilan, P & L, Livre des comptes

Bilan

Un bilan personnel fournit un aperçu global de votre patrimoine à une période donnée. Il s’agit d’un résumé de vos actifs (ce que vous possédez), de vos passifs (ce que vous devez) et de votre valeur nette (actifs moins passifs).

Créer un bilan personnel est assez simple d’abord rassembler toutes ces informations:

- Vos derniers relevés bancaires

- Relevé de prêt,

- Relevé de prêt immobilier

- Relevés de prêt personnel

- Solde en capital de tout prêt en cours

- Relevé de participation Demat

Une fois que vous disposez de toutes ces informations, commencez à élaborer votre bilan en énumérant tous vos actifs (actifs financiers et corporels) avec ses valeurs respectives. Des exemples typiques des actifs pourraient être –

- Trésorerie (à la banque, en main, dépôts auprès de la Banque)

- Tous les investissements (fonds communs de placement, Actions, Investissement par emprunt)

- Valeur de la propriété (Coût d’achat + Droits éventuels payés + Intérieurs, etc.)

- Valeur de l’automobile (Voiture à moteur + Deux-roues)

- Valeur des Biens personnels (bijoux, articles ménagers, etc.)

- Autres actifs (Ordinateurs, Prêts à des amis, un terrain, etc)

La somme de toutes ces valeurs est la valeur totale de vos actifs.

Ensuite, vous pouvez examiner vos responsabilités, qui devraient être tout ce que vous devez. Voici quelques catégories de responsabilité communes:

- Solde hypothécaire restant (Relevé de prêt)

- Prêts auto

- Prêts étudiants

- Tout autre prêt personnel

- Soldes de cartes de crédit

La somme de tout l’argent que vous devez est votre passif.

La différence entre vos actifs et vos passifs est votre valeur nette.

C’est tout; c’est votre bilan. Au lieu d’en créer un à la fin de chaque exercice, il est probablement logique de le mettre à jour une fois tous les quelques mois.

Résultat & Compte de pertes

Résultat récapitulera vos flux de revenus et vos dépenses pour l’exercice.

Pour créer votre P &L pour l’exercice donné, vous devrez répertorier tous les revenus et dépenses.

Revenus –

- Valeur de vente réalisée de vos avoirs en actions (Gains en capital)

- Le Revenu des transactions F & O, Intrajournalières ou de matières premières. (Revenus d’entreprise spéculatifs et non spéculatifs)

N’oubliez pas que vous ne pouvez pas ajouter vos revenus salariaux (si vous travaillez ailleurs) dans votre flux de revenus sur les dépenses P &L.

–

- Les salaires, si vous avez des gens qui vous aident à échanger.

- Loyer, si vous utilisez un bureau ou un espace pour l’activité commerciale pour laquelle vous payez un revenu de location

- Frais de courtage, taxes et toutes les autres dépenses liées au commerce.

- Honoraires de conseil, de conseil, d’amortissement d’ordinateur, etc. (lire la section dépenses du chapitre sur la fiscalité – commerçants)

Les revenus moins les dépenses sont égaux aux bénéfices.

Un bilan vous aide à comprendre votre valeur nette entre deux dates et le P & L vous donnera les raisons pour lesquelles votre valeur nette a augmenté ou diminué pendant cette période. Le maintien de la discipline financière est la clé de la création de richesse personnelle à long terme. Un bilan personnel et P& L vous assureront d’être constamment en contact avec la réalité – vos actifs et vos passifs.

Livre de comptes / Tenue de livres

Tenir un livre de comptes et la tenue de livres semblent être des tâches très complexes, et les réactions typiques que j’ai vues des traders sont d’avoir peur du mot et d’essayer de reporter la décision d’en savoir plus sur le sujet. Encore une fois pour une personne qui ne traite que comme un revenu d’entreprise et / ou un salaire, c’est super simple – il vous suffit de tenir deux livres.

Carnet de banque: Prenez un téléchargement excel de tous vos relevés bancaires et notez à côté de chaque entrée pour identifier la nature de la transaction. Il est également préférable de conserver une copie de toutes les factures en cas de dépenses.

Livre de trading: Cela devrait être automatiquement maintenu pour vous par le courtier où vous négociez. Le courtier devrait être en mesure de vous remettre un relevé P & L comprenant toutes les dépenses de l’année, un relevé du grand livre et un référentiel en ligne de notes de contrat si nécessaire. Contrairement à ce que beaucoup de gens pensent, les notes de contrat ne sont pas vraiment nécessaires à moins d’un examen minutieux par le service informatique, et même alors si on ne demande que la même chose.

En tant que personne ayant négocié avec plus de 10 courtiers en ligne en Inde, le grand livre et les relevés P & L contenant toutes les dépenses apparaîtront tous les frais cachés par le courtier.

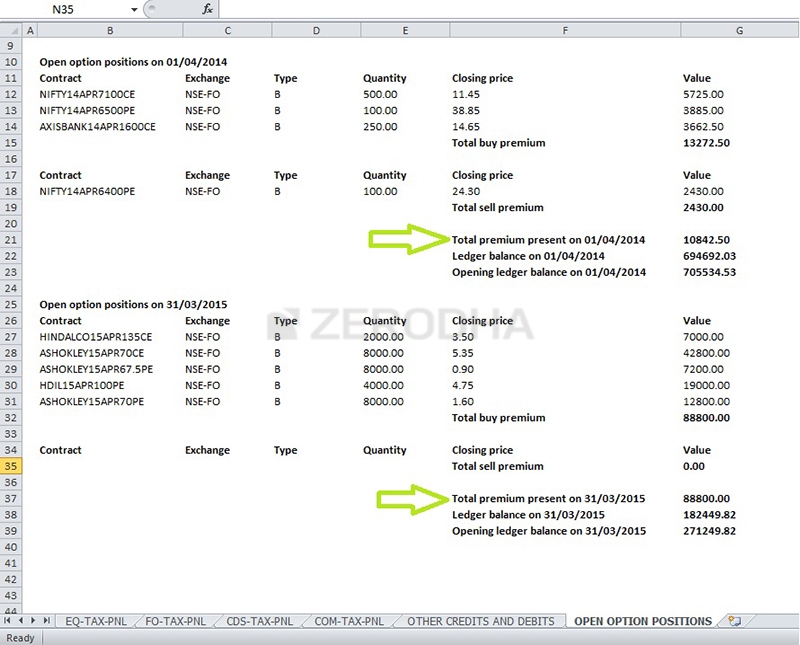

Chez Zerodha, nous sommes très fiers de la transparence que nous apportons en tant qu’entreprise. Tous les frais autres que le courtage sont saisis dans la section autres crédits/débits de la taxe P&L de la Console. Nous vous donnons également un résumé avec la valeur de toutes vos positions d’options ouvertes à partir du 1er avril et jusqu’à la clôture du 31 mars. Ceci est extrêmement utile lorsque vous essayez de comptabiliser votre registre avec votre relevé P & L.

Nous en avons presque fini avec le module fiscalité. Le dernier chapitre comprendra une explication du type de formulaires ITR à utiliser, ainsi qu’un téléchargement excel d’un exemple de formulaire ITR 4 avec tous les détails comme référence facile.

Principaux points à retenir de ce chapitre –

- Un audit des livres est requis si le chiffre d’affaires est supérieur à Rs 5 Crore mark

- Un audit des livres est requis si le chiffre d’affaires est inférieur à Rs 5 Crore mais si les bénéfices sont inférieurs à 6% et le revenu total supérieur à la limite d’exonération de base (était de 2 cr jusqu’à l’exercice 2019/20)

- Un audit des livres n’est PAS nécessaire si le chiffre d’affaires est inférieur à INR 5 Crore et les bénéfices supérieurs à 6% du chiffre d’affaires (était de 2 cr jusqu’à l’exercice 2019/20) 2019/20)

- Chiffre d’affaires ne prend pas en compte le chiffre d’affaires contractuel régulier

- Chiffre d’affaires se réfère au chiffre d’affaires de l’entreprise

- Le chiffre d’affaires de l’entreprise (pour le commerce en tant qu’entreprise) peut être calculé en termes de scénario ou de commerce

- Le chiffre d’affaires du commerce est le moyen le plus conforme de déclarer le chiffre d’affaires.

- Si vous déclarez la négociation en tant qu’entreprise, il faut utiliser le formulaire ITR3 (ITR 4 jusqu’en 2016) pour produire des déclarations de revenus

- ITR3 exige que vous ayez un bilan et un compte de résultat ainsi que des livres de comptes

- L’équation du bilan indique que la valeur nette = Actif–Passif

- P & L Le relevé détaille les revenus et les dépenses

- Si la négociation en tant qu’entreprise maintient 2 livres de comptes devient obligatoire – Livre bancaire et Livre de commerce

- Il est conseillé de maintenir et de mettre à jour le Bilan, P & L, et les livres de comptes une fois par trimestre.