6.1 – omsætning & skatterevision

i det foregående kapitel diskuterede vi kort om skatterevision, og når det er nødvendigt, hvis du erklærer handel som en forretningsindkomst. For at afgøre, om en revision er påkrævet eller ej, skal vi først bestemme omsætningen i din handelsvirksomhed.

gentagelse – kravet om beregning af omsætning opstår kun ved behandling af handel P & L som en forretningsindkomst (en revision er ikke påkrævet, hvis du kun har kapitalgevinstindtægter uanset omsætningen). Omsætning er kun for at afgøre, om en skatterevision er påkrævet eller ej. Din skattepligt påvirkes ikke af din omsætning.

en revision er påkrævet, hvis–

- Rs 5 Crores mark – omsætning for året krydser Rs 5 crores. Bemærk, Rs.5 Crore-grænse gælder fra det næste regnskabsår, dvs. 2019-2020. Dette er i tilfælde af digitale transaktioner, og aktiemarkedet handel er 100% digital.

- afsnit 44ad – hvis omsætningen er mindre end Rs 2 crore, og hvis overskuddet mindre end 6% af omsætningen og den samlede indkomst overstiger den grundlæggende fritagelsesgrænse (dette afsnit gælder kun, hvis personens skattepligtige indkomst bortset fra tabet fra handel er mere end beskatningspladen) en revision er ikke påkrævet, hvis omsætningen er mindre end Rs 5 crore, men din samlede indkomst er inden for den skattepligtige grænse på Rs 2,5 lks. (Denne grænse blev udvidet til Rs 5 crores for regnskabsåret 2019 – 20).

Bemærk: Omsætningsværdien er ændret til 5 crores efter indførelsen af finansloven 2020, der træder i kraft fra regnskabsåret 2019-2020, kræves der kun en revision, hvis omsætningen overskrider grænsen på 5 crores.

jeg er sikker på, at den første ting, der kom til dit sind efter at have læst omsætningen, er kontraktomsætning, dvs

- Nifty er på 8000, du køber 100 Nifty

- Buy-side værdi = 8000 * 100 = Rs.800,000 / –

- Nifty går til 8100, du kvadrerer 100 Nifty

- Sælg side værdi = 8100 * 100 = Rs,810,000/-

- omsætning = Køb – side værdi + Sælg-side værdi = 800,000 + 810,000 = 1,610,000/-

men det er ikke den kontraktomsætning, It-afdelingen er interesseret i; de er interesseret i din forretningsomsætning.

læs nedenfor om, hvordan forretningsomsætning kan beregnes –

metoden til beregning af omsætning er et diskutabelt problem, og hvad der gør det til et gråt område er, at der ikke er nogen retningslinje som sådan fra IT-afdelingen. En artikel til stor hjælp er dog vejledningen om skatterevision i henhold til afsnit 44ab af ICAI (Institute of chartered accountants of India, det styrende organ for CA ‘ er). Artiklen På side 23, afsnit 5.12 i denne vejledning indeholder en retningslinje for, hvordan omsætningen kan beregnes. Der står:

- Leveringsbaserede transaktioner

for alle leveringsbaserede transaktioner, hvor du køber aktier og holder det mere end 1 dag og sælger dem, skal den samlede værdi af salget betragtes som omsætning. Så hvis du købte 100 Reliance-aktier til Rs 800 og solgte dem til Rs 820, kan salgsværdien af Rs 82000 (820 gange 100) betragtes som omsætning.

men husk, at ovenstående beregning af omsætning for levering handler er kun gældende, hvis du erklærer egenkapital levering baseret handler også som en virksomhed indkomst. Hvis du erklærer dem som kapitalgevinster eller investeringer, er der ikke behov for at beregne omsætningen på sådanne transaktioner. Der er heller ikke behov for en revision, hvis du kun har kapitalgevinster uanset omsætning eller rentabilitet.

- spekulative transaktioner (intradag aktiehandel)

for alle spekulative transaktioner skal samlet eller absolut sum af både positive og negative forskelle fra handler betragtes som en omsætning. Så hvis du køber 100 aktier i Reliance på 800 om morgenen og sælger på 820 om eftermiddagen, får du en fortjeneste eller positiv forskel på Rs 2000, denne Rs.2000 kan betragtes som omsætning for denne handel.

- ikke-spekulative transaktioner (Futures og optioner)

for alle ikke-spekulative transaktioner siger artiklen, at omsætningen skal bestemmes som følger–

- de samlede gunstige og ugunstige forskelle regnes som omsætning

- den præmie, der modtages ved salg af optioner, skal også medregnes i omsætningen

- for så vidt angår eventuelle tilbageførselsforretninger, og forskellen herpå bør også indgå i omsætningen.

så hvis du køber 25 enheder eller 1 masse smarte futures på 8000 og sælger på 7900, Rs.2500 (25 100) den negative forskel eller tab på handelen er omsætning.

i optioner, hvis du køber 100 eller 4 masser af smarte 8200 opkald på Rs.20 og sælge til Rs.30. For det første er den gunstige forskel eller fortjeneste på Rs 1000 (10 gange 100) omsætningen. Men præmie modtaget på salg skal også betragtes som omsætning, hvilket er Rs 30 * 100 = Rs 3000. Så den samlede omsætning på denne option handel = 1000 + 3000 = Rs 4000.

ovenstående beregninger (punkt 1 til 3) er ret ligetil; den næste vigtige ting at beslutte er dog, om du vil beregne omsætning scrip klogt eller handelsmæssigt.

Scrip klogt er, når du beregner omsætningen ved at samle alle handler på den bestemte kontrakt/scrip for regnskabsåret, finde gennemsnitlig køb/salgsværdi og derefter bestemme omsætningen ved hjælp af ovenstående 3 regler med den samlede fortjeneste/tab eller gunstig/ugunstig forskel på denne gennemsnitspris.

handelsmæssigt er, når du beregner omsætningen ved at opsummere den absolutte værdi af fortjeneste og tab af hver handel, der er udført i løbet af året, og følge ovenstående regler.

lad mig forklare begge med nogle eksempler–

- 100 Nifty Jan future købt på 8000 og solgt på 8100 den 1.yderligere 100 Nifty Jan future købt på 8100 og solgt på 8050 den 10. januar. Bestem omsætning

brug scrip klogt:

gennemsnitlig Nifty Jan fut køb: 200 Nifty køb ved 8050

gennemsnitlig Nifty Jan fut Sælg: 200 Nifty Sælg ved 8075

samlet fortjeneste/tab = 200 Rs 25 = fortjeneste på Rs 5000 = omsætning af Nifty Jan futures

brug af handelsmæssigt:

100 Nifty køb ved 8000, Sælg ved 8100, fortjeneste = Rs 10.000

100 Nifty køb ved 8100, Sælg ved 8050, tab = Rs 5000

omsætning af Nifty Jan futures = Rs 10.000 + Rs 5000 (absolut sum af tabet) = Rs 15000

- 100 Nifty Dec 8000 sætter købt på 100 og solgt på 50 den Dec 3rd. En anden 100 fiks Dec 8000 sætter købt på 50 og solgt på 30. Bestem omsætning

brug scrip klogt:

gennemsnit af Nifty Dec 8000 sætter køb: 200 sætter på 75

gennemsnit af Nifty Dec 8000 sætter sælge: 200 sætter på 40

samlet fortjeneste / tab = 200 * Rs 35 = tab af Rs 7000

samlet salgsværdi af optioner = 200 * Rs 40 = Rs 8000

samlet omsætning for Dec 8000 sætter = Rs 7000 + Rs 8000 = Rs 15000

brug af handelsmæssigt:

handel 1

100 Nifty Dec puts købt til 100 og solgt til 50, tab = Rs 5000

salgsværdi af optioner =100 Rs 50 = Rs 5000

omsætning = Rs 10000

handel 2

100 nifty Dec sætter købt til 50 og solgt til 30, tab = Rs 2000

salgsværdi af optioner = 100 Rs 30 = Rs 3000

omsætning = Rs 5000

samlet omsætning = omsætning af (handel 1+Trade2) = Rs 15000

hvilken af metoderne Scrip klogt eller handelsmæssigt skal jeg følge?

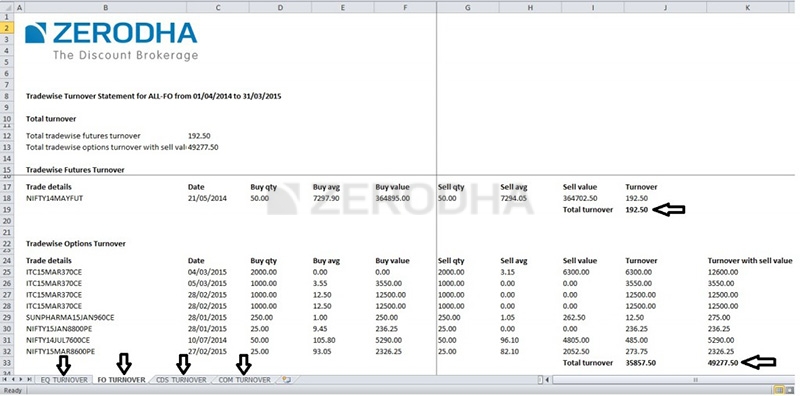

beregning af omsætning handelsmæssigt er den mest kompatible måde at bestemme omsætningen på. Den vanskelige bit beregning af handelsmæssig omsætning er dog, at ingen mægler (bortset fra os på nul) i øjeblikket tilbyder handelsmæssige omsætningsrapporter. Alle mæglere giver en P & L med en gennemsnitlig købs – /salgspris, som kan bruges til at beregne scripvis omsætning. Hvis du ikke handler på

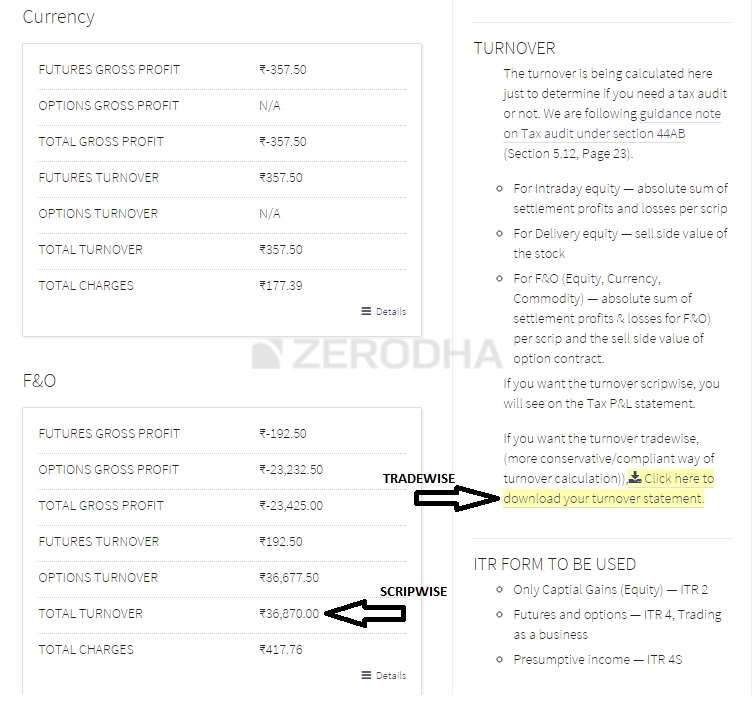

her er scrip kloge og handelsmæssige omsætning rapporter om konsol

når du har bestemt omsætningen, vil du vide, om du har brug for en revision eller ej, det vil sige hvis et besøg i en CA og få ham til at bekræfte din balance og p&L udsagn er obligatorisk eller ej.

6.2 – afsnit 44ad

en revision er også påkrævet som beskrevet ovenfor, hvis din fortjeneste er mindre end 6% af omsætningen. Ved omsætning henviser jeg til al forretningsomsætning (spekulativ, ikke-spekulativ og enhver anden virksomhed, du har), og ved fortjeneste henviser jeg kun til din nettoforretningsoverskud (ikke inklusive løn, kapitalgevinster og andre). Dette betyder, at hvis du handler som en virksomhed og pådrager dig et tab, bliver du sandsynligvis nødt til at få bøgerne revideret.

men en vigtig ting at huske er, at hvis din omsætning er mindre end Rs 5 crore (var Rs 2 crore indtil FY 19/20), og hvis din fortjeneste er mindre end 6% af omsætningen, kræves der ikke en revision, hvis din samlede skattepligt for året er nul. Det betyder, at hvis din samlede indkomst (løn + forretningsindkomst + kapitalgevinst) er mindre end Rs 2.5 lks (minimumskatteplade), har du ingen skattepligt, og derfor er Revision ikke påkrævet. Men det tilrådes, hvis tab er betydelige, at indgive afkastet med en revision.

anvendelse af afsnit 44ad til handel som forretningsindkomst forårsager en enorm ulempe for detailhandelssamfundet. Omsætning i en almindelig virksomhed til omsætning, mens handel på markederne er enormt anderledes. I modsætning til en almindelig virksomhed, hvor der er en fast margen hver gang der er en transaktion, er der i handelsbranchen ingen sådan garanti. Dette afsnit er en unødvendig byrde, der indirekte får de fleste små detailhandlere til at få deres bøger revideret. Vi har anmodet regeringen gennem denne kampagne om forandring.org, sørg for at støtte det og også få dine Handelsvenner til at gøre det samme.

når du viser handel som en forretningsindkomst, skal du arkivere ved hjælp af ITR3, hvilket ville betyde, at du som enhver anden virksomhed skal oprette og vedligeholde–

- Balance

- P& L erklæring

- regnskabsbøger

som beskrevet ovenfor skal disse revideres baseret på din omsætning (enten omsætning krydser 5 Crore-mærket, eller hvis omsætningen er mindre end 5 Crore, og dit overskud er mindre end 6% af den samlede omsætning). Oprettelse af en balance, P & L, og vedligeholdelse af regnskabsbøger er ret simpelt for personer med bare handel som en forretningsindkomst, det forklares kort nedenfor.

6.3 – Balance, P& L, regnskabsbog

Balance

en personlig balance giver et samlet øjebliksbillede af din formue på en bestemt periode. Det er en oversigt over dine aktiver (hvad du ejer), dine forpligtelser (hvad du skylder) og din nettoværdi (aktiver minus passiver).

oprettelse af en personlig balance er forholdsvis enkel først samle alle disse oplysninger:

- dine seneste kontoudtog

- låneopgørelse,

- huslånsopgørelse

- personlige låneopgørelser

- Hovedstolsbalance for eventuelle udestående lån

- Demat holdingopgørelse

når du har alle disse oplysninger tilgængelige, skal du begynde at udvikle din balance ved at notere alle dine aktiver (finansielle og materielle aktiver) med deres respektive værdier. Typiske eksempler på aktiverne kan være–

- kontanter (i banken, i hånden, indskud i banken)

- alle investeringer (investeringsforeninger, aktier, gældsinvesteringer )

- ejendomsværdi ( købsomkostninger + told enhver betalt + interiør osv.)

- Bilværdi ( bil + tohjulet )

- personlig ejendomsværdi ( smykker, husholdningsartikler osv.)

- andre aktiver ( computere, lån og lån) til venner, en grund osv)

summen af alle disse værdier er den samlede værdi af dine aktiver.

dernæst kan du se på dine forpligtelser, som skal være alt, hvad du skylder. Her er nogle almindelige ansvarskategorier:

- resterende realkreditbalance (låneopgørelse)

- billån

- studielån

- eventuelle andre personlige lån

- kreditkortbalancer

summen af alle de penge, du skylder, er dine forpligtelser.

forskellen mellem dine aktiver og dine forpligtelser er din nettoværdi.

det er det; Dette er din balance. I stedet for at oprette en i slutningen af hvert regnskabsår, er det sandsynligvis fornuftigt at opdatere en gang hvert par måneder.

resultat & tabsopgørelse

resultat og tab opsummerer dine indtægtsstrømme og dine udgifter for regnskabsåret.

for at oprette din P& L for det givne regnskabsår skal du liste alle indtægter og udgifter.

indtægter–

- realiseret salgsværdi fra dine aktiebeholdninger (kapitalgevinster)

- indtægterne fra F&O, intradag eller Råvarehandler. (Spekulative og ikke-spekulative business indkomst)

Husk, at du ikke kan tilføje din lønindkomst (hvis du arbejder andetsteds) til din indtægtsstrøm på P&L.

udgifter–

- løn, hvis du har folk, der hjælper dig med at handle.

- leje, hvis du bruger et kontor eller et rum til den handelsaktivitet, som du betaler en lejeindtægt for

- Mægleromkostninger, skatter og alle andre handelsrelaterede udgifter.

- rådgivningsgebyrer, rådgivning, afskrivning af computer m. v. (læs afsnittet Udgifter i kapitlet om beskatning-erhvervsdrivende)

indtægter minus udgiften er lig med overskud.

en Balance hjælper dig med at forstå dit netværk mellem to datoer, og P& L giver dig grundene til, at dit netværk gik op eller ned i den periode. Opretholdelse af finansiel disciplin er nøglen til langsigtet personlig formueskabelse. En personlig balance og P&L vil sikre, at du konstant er i kontakt med virkeligheden – dine aktiver og forpligtelser.

bogføring

vedligeholdelse af en bog med konti og bogføring virker som meget komplekse opgaver, og typiske reaktioner, jeg har set fra handlende, er at blive bange for ordet og prøve at udsætte beslutningen om at lære mere om emnet. Igen for en person, der kun handler som en forretningsindkomst og / eller løn, er det super simpelt – du skal bare vedligeholde to bøger.

bankbog: tag en overførsel af alle dine kontoudtog, og skriv en note ud for hver post for at identificere transaktionens art. Det er også bedst at opbevare en kopi af alle regninger i tilfælde af udgifter.

handelsbog: dette skal automatisk vedligeholdes for dig af mægleren, hvor du handler. Mægleren skal være i stand til at give dig en p&L erklæring, herunder alle udgifter for året, hovedbog erklæring, og en online repository af kontrakt noter, hvis det kræves. I modsætning til hvad mange mennesker tror, er kontraktnotater ikke rigtig påkrævet, medmindre kontrol af IT-afdelingen, og selv da hvis kun bedt om det samme.

som en person, der har handlet med over 10 online mæglere i Indien, vil ledger og p&l erklæringer med alle udgifter på det vise eventuelle skjulte gebyrer fra mægleren.

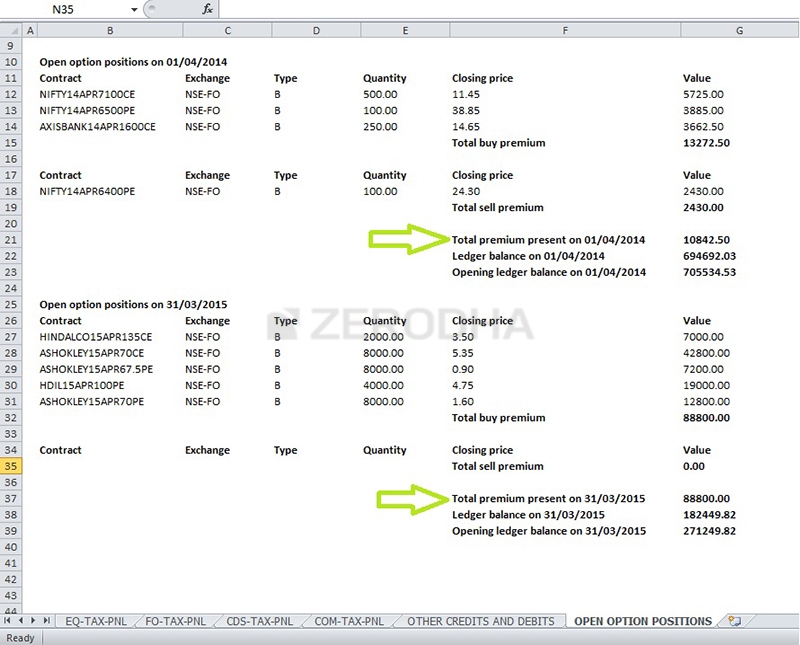

vi sætter en stor ære i den gennemsigtighed, vi bringer ind som virksomhed. Hver anden afgift end mæglervirksomhed indfanges på afsnittet Andre kreditter/debiteringer på skatten P&L på konsollen. Vi giver dig også en oversigt med værdien af alle dine åbne optionspositioner, der starter 1. April og lukker 31.marts. Dette er yderst nyttigt, når du forsøger at stemme overens med din hovedbog med din p&L erklæring.

vi er næsten færdige med skattemodulet. Det sidste kapitel vil have en forklaring på, hvilken slags ITR-formularer der skal bruges, og også en fremragende overførsel af en prøve ITR 4-formular med alle detaljer som en nem reference.

nøgle grillbarer fra dette kapitel–

- revision af bøgerne er påkrævet, hvis omsætningen er mere end Rs 5 Crore mark

- revision af bøgerne er påkrævet, hvis omsætningen er mindre end Rs 5 Crore, men hvis overskuddet er mindre end 6% og den samlede indkomst mere end den grundlæggende fritagelsesgrænse (var 2 cr indtil FY 2019/20)

- revision af bøgerne er ikke påkrævet, hvis omsætningen er mindre end INR 5 Crore og overskuddet højere end 6% af omsætningen (var 2 cr indtil FY 2019/20) 2019/20)

- omsætning tager ikke hensyn til den ordinære Kontraktomsætning

- omsætning henviser til forretningsomsætningen

- forretningsomsætning (til handel som virksomhed) kan beregnes scrip klogt eller handelsmæssigt

- handelsmæssig omsætning er den mest kompatible måde at erklære omsætning på.

- hvis du erklærer handel som en virksomhed, skal man bruge formularen ITR3 (ITR 4 indtil 2016) til at indgive selvangivelser

- ITR3 kræver, at du har balance og resultatopgørelse sammen med regnskabsbøger

- Balance ligning angiver, at nettoværdi = Aktiver – Forpligtelser

- P&L opgørelse detaljer indtægter og udgifter

- hvis handel som en virksomhed vedligeholdelse 2 bøger af konti bliver obligatorisk – bank bog og handel bog

- det er tilrådeligt at opretholde og opdatere balancen, p&l, og bøger af konti en gang i hvert kvartal.