6.1-obrat & daňový Audit

v předchozí kapitole jsme krátce diskutovali o daňovém auditu a pokud je to požadováno, pokud deklarujete obchodování jako obchodní příjem. Chcete-li zjistit, zda je audit vyžadován nebo ne, musíme nejprve určit obrat vašeho obchodního podnikání.

opakuji-požadavek na výpočet obratu vzniká pouze při zacházení s obchodováním P& L jako s podnikovým příjmem (audit se nevyžaduje, pokud máte pouze příjmy z kapitálových výnosů bez ohledu na obrat). Obrat má pouze určit, zda je vyžadován daňový audit nebo ne. Vaše daňová povinnost není ovlivněna vaším obratem.

audit je vyžadován, pokud–

- Rs 5 Crores mark-obrat za rok překračuje Rs 5 crores. Poznámka, Rs.Limit 5 Crore je použitelný od příštího rozpočtového roku, tj. To je v případě digitálních transakcí a obchodování na burze je 100% digitální.

- oddíl 44AD – pokud je obrat nižší než Rs 2 crore a pokud zisk nižší než 6% obratu a celkového příjmu překročí základní limit osvobození (tento oddíl platí pouze v případě, že zdanitelný příjem osoby jiný než ztráta z obchodování je vyšší než daňová deska), není vyžadován audit, pokud je obrat nižší než Rs 5 crores, ale váš celkový příjem je v rámci zdanitelného limitu RS 2.5 lks. (Tento limit byl rozšířen na Rs 5 crores pro FY 2019-20).

Poznámka: Hodnota obratu byla změněna na 5 crores po zavedení finančního zákona 2020, účinné od FY 2019-2020 audit je vyžadován pouze v případě, že obrat překročí limit 5 crores.

jsem si jistý, že první věc, která vám přišla na mysl po přečtení obratu, je obrat smlouvy, tj.

- šikovný je na 8000, kupujete 100 šikovný

- Buy-side value = 8000 * 100 = Rs.800,000 / –

- šikovný jde na 8100, vy čtvercový off 100 šikovný

- Sell-side value = 8100 * 100 = Rs,810,000/-

- obrat = hodnota na straně nákupu + hodnota na straně prodeje = 800,000 + 810,000 = 1,610,000/-

IT oddělení však nemá zájem o obrat ve smlouvě; zajímají se o váš obchodní obrat.

Přečtěte si níže o tom, jak lze vypočítat obrat podniku –

způsob výpočtu obratu je diskutabilní otázkou a co z něj dělá šedou zónu, je to, že od IT oddělení neexistuje žádná směrnice jako taková. Jeden článek velkou pomocí je však pokyny k daňovému auditu podle oddílu 44AB ICAI (Institute of chartered accountants of India, řídící orgán pro CA). Článek na straně 23, oddíl 5.12 této pokyny obsahuje pokyny, jak lze vypočítat obrat. To říká:

- transakce založené na doručení

u všech transakcí založených na doručení, kde nakupujete akcie a držíte je déle než 1 den a prodáváte je, se celková hodnota prodeje považuje za obrat. Pokud jste tedy koupili 100 akcií Reliance za 800 Rs a prodali je za 820 Rs, lze prodejní hodnotu Rs 82000 (820 x 100) považovat za obrat.

nezapomeňte však, že výše uvedený výpočet obratu pro doručovací obchody je použitelný pouze v případě, že deklarujete obchody založené na dodávkách akcií také jako obchodní příjem. Pokud je deklarujete jako kapitálové zisky nebo investice, není třeba počítat obrat těchto transakcí. Také není potřeba auditu, pokud máte pouze kapitálové zisky bez ohledu na obrat nebo ziskovost.

- spekulativní transakce (vnitrodenní obchodování s akciemi)

u všech spekulativních transakcí se souhrnný nebo absolutní součet kladných i záporných rozdílů od obchodů považuje za obrat. Takže pokud si koupíte 100 akcií systému Reliance za 800 ráno a prodáte za 820 odpoledne, získáte zisk nebo pozitivní rozdíl Rs 2000, tento Rs.2000 lze považovat za obrat tohoto obchodu.

- nespekulativní transakce (Futures a opce)

u všech nespekulativních transakcí se v článku uvádí, že obrat je třeba stanovit následovně–

- součet příznivých a nepříznivých rozdílů se bere jako obrat

- prémie získaná při prodeji opcí se rovněž zahrne do obratu

- u všech provedených reverzních obchodů by tento rozdíl měl být rovněž součástí obratu.

takže pokud si koupíte 25 jednotek nebo 1 lot šikovných futures na 8000 a prodávat na 7900, Rs.2500 (25 x 100) záporný rozdíl nebo ztráta z obchodu je obrat.

v možnostech, pokud si koupíte 100 nebo 4 spousty šikovných 8200 hovorů na Rs.20 a prodávat za Rs.30. Za prvé, příznivý rozdíl nebo zisk 1000 Rs (10 x 100) je obrat. Ale prémie obdržená v prodeji musí být také považována za obrat, což je Rs 30 x 100 = Rs 3000. Takže celkový obrat na této možnosti obchodu = 1000 + 3000 = Rs 4000.

výše uvedené výpočty (body 1 až 3) jsou poměrně přímočaré; další důležitou věcí, kterou je třeba rozhodnout, je, zda chcete vypočítat obrat nebo obchod.

Scrip moudrý je, když vypočítáte obrat porovnáním všech obchodů na konkrétní smlouvu / scrip za účetní rok, zjistíte průměrnou hodnotu nákupu/prodeje a poté určíte obrat pomocí výše uvedených pravidel 3 s celkovým ziskem / ztrátou nebo příznivým / nepříznivým rozdílem v této průměrné ceně.

Trade wise je, když vypočítáte obrat součtem absolutní hodnoty zisku a ztráty každého obchodu provedeného v průběhu roku a podle výše uvedených pravidel.

dovolte mi vysvětlit oba s několika příklady–

- 100 šikovný Jan future koupil na 8000 a prodal na 8100 na 1st dalších 100 šikovný Jan future koupil na 8100 a prodal na 8050 na 10th Jan. Určete obrat

pomocí scrip wise:

průměrný šikovný Jan fut koupit: 200 šikovný Koupit na 8050

průměrný šikovný Jan fut prodat: 200 šikovný prodat na 8075

Celkový zisk / ztráta = 200 x Rs 25 = zisk Rs 5000 = obrat šikovných Jan Futures

pomocí trade wise:

100 Nifty Buy at 8000, Sell at 8100, Profit = Rs 10,000

100 Nifty Buy at 8100, Sell at 8050, Loss = Rs 5000

obrat Nifty Jan futures = Rs 10,000 + Rs 5000 (absolutní součet ztráty) = Rs 15000

- 100 Nifty Dec 8000 staví koupil na 100 a prodával na 50 na Dec 3rd. Dalších 100 šikovných Dec 8000 staví koupeno na 50 a prodáno na 30. Určete obrat

pomocí scrip moudrý:

průměr šikovných Dec 8000 staví koupit: 200 staví na 75

průměr šikovných Dec 8000 staví prodat: 200 klade na 40

Celkový zisk / ztráta = 200 x Rs 35 = ztráta Rs 7000

celková prodejní hodnota opcí = 200 x Rs 40 = Rs 8000

celkový obrat za prosinec 8000 puts = Rs 7000 + Rs 8000 = Rs 15000

pomocí trade wise:

obchod 1

100 Nifty Dec staví koupil na 100 a prodal na 50, ztráta = Rs 5000

prodejní hodnota opcí =100 x Rs 50 = Rs 5000

obrat = Rs 10000

obchod 2

100 Nifty Dec staví koupil na 50 a prodal na 30, ztráta = Rs 2000

prodejní hodnota opcí = 100 x RS 30 = RS 3000

obrat = Rs 5000

celkový obrat = obrat (trade 1+Trade2) = Rs 15000

kterou z metod Scrip Wise nebo Trade Wise bych měl následovat?

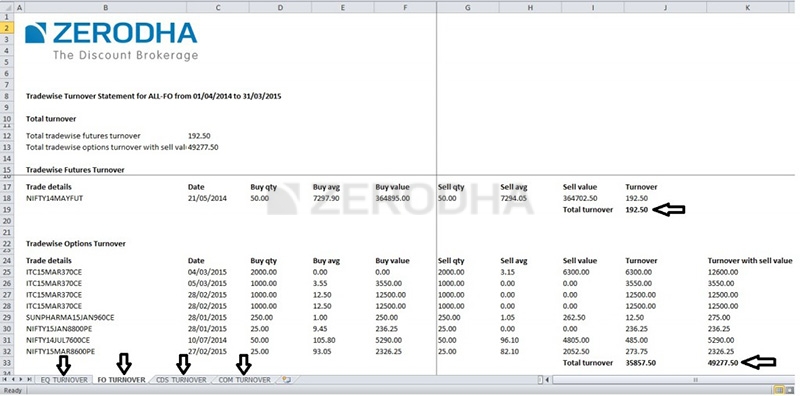

výpočet obratu obchod wise je nejvíce vyhovující způsob stanovení obratu. Ošemetným výpočtem obratu obchodu je však to, že žádný makléř (jiný než my v Zerodha) v současné době nenabízí zprávy o obratu obchodu. Všichni makléři poskytují P&L s průměrnou nákupní / prodejní cenou,kterou lze použít k výpočtu obratu scrip wise. Pokud neobchodujete na Zerodha a díváte se na výpočet obchodů s obratem, budete muset stáhnout všechny obchody provedené během roku na listu aplikace excel a vypočítat obrat ručně.

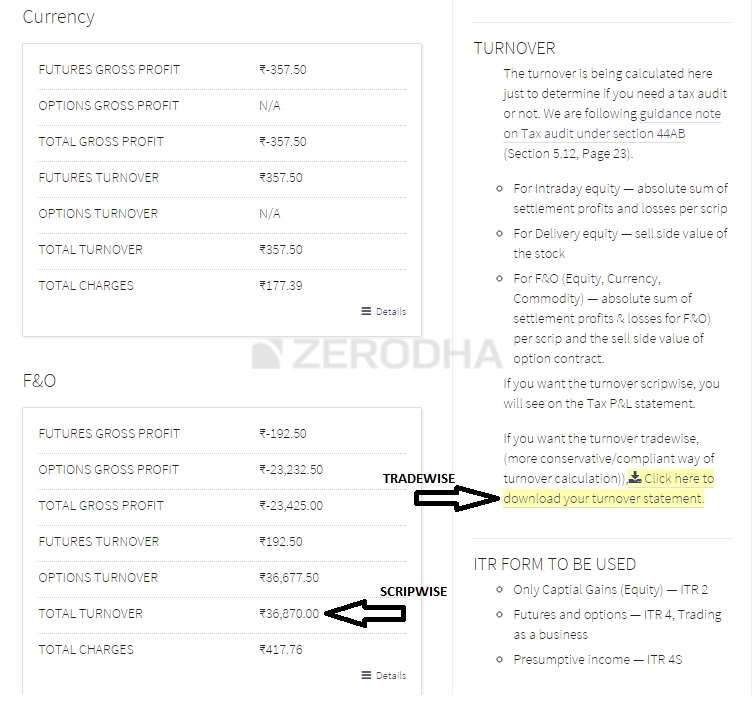

zde jsou zprávy o obratu scrip wise a trade wise na konzoli

jakmile určíte obrat, budete vědět, zda potřebujete audit nebo ne, to znamená, že návštěva CA a nechat ho ověřit vaši rozvahu a p&l prohlášení je povinná nebo ne.

6.2-oddíl 44AD

audit je také vyžadován, jak je uvedeno výše, pokud je váš zisk nižší než 6% obratu. Obratem mám na mysli veškerý obchodní obrat (spekulativní, nespekulativní a jakýkoli jiný podnik, který máte) a ziskem mám na mysli pouze vaše čisté obchodní zisky(nezahrnující, plat, kapitálové zisky a další). To znamená, že pokud obchodujete jako firma a utrpíte ztrátu,budete s největší pravděpodobností muset auditovat knihy.

je však důležité si uvědomit, že pokud je váš obrat menší než Rs 5 crore (byl Rs 2 crore až do FY 19/20) a pokud je váš zisk menší než 6% obratu, audit se nevyžaduje, pokud je vaše celková daňová povinnost za rok nulová. To znamená, že pokud váš celkový příjem (plat + příjmy z podnikání + kapitálový zisk) je nižší než Rs 2.5 lks (minimální daňová deska), nemáte žádnou daňovou povinnost, a proto audit není vyžadován. Je však vhodné, pokud jsou ztráty značné, podat přiznání s auditem.

použití oddílu 44AD pro obchodování jako obchodní příjem způsobuje obrovské nepříjemnosti pro maloobchodní obchodní komunitu. Obrat v běžném podnikání k obratu při obchodování na trzích je nesmírně odlišný. Na rozdíl od běžného podnikání, kde existuje pevná marže pokaždé, když dojde k transakci, v obchodování taková záruka neexistuje. Tato část je zbytečnou zátěží, která nepřímo přiměje většinu malých maloobchodníků k auditu svých knih. My Zerodha jsme se prostřednictvím této kampaně na změnu obrátili na vládu.org, nezapomeňte ji podpořit a také přimět své obchodní přátele, aby udělali totéž.

když ukážete obchodování jako obchodní příjem, budete muset podat pomocí ITR3, což by znamenalo, že jako každý jiný podnik musíte vytvořit a udržovat–

- rozvaha

- P&l výkaz

- účetní knihy

jak bylo uvedeno výše, bude nutné je auditovat na základě vašeho obratu (buď obrat překročí značku 5 Crore, nebo v případě, že obrat je menší než 5 Crore a vaše zisky jsou menší než 6% z celkového obratu). Vytvoření rozvahy, P&L, a vedení účetních knih je poměrně jednoduché pro jednotlivce, kteří obchodují pouze jako obchodní příjem, je stručně vysvětleno níže.

6.3-rozvaha, P&L, účetní kniha

rozvaha

osobní rozvaha poskytuje celkový přehled o vašem bohatství v určitém časovém období. Jedná se o souhrn vašich aktiv (co vlastníte), vašich závazků (co dlužíte) a vašeho čistého jmění (aktiva mínus závazky).

Vytvoření osobní rozvahy je poměrně jednoduché nejprve spojte všechny tyto informace:

- vaše poslední bankovní výpisy

- výpůjčka,

- výpůjčka z domu

- osobní výpůjčky

- hlavní zůstatek všech nesplacených úvěrů

- Demat holding statement

jakmile budete mít všechny tyto informace k dispozici, začněte rozvíjet svou rozvahu uvedením všech svých aktiv (finančních a hmotných aktiv) s příslušnými hodnotami. Typickými příklady aktiv mohou být–

- hotovost (v bance, v ruce, vklady u banky)

- všechny investice (podílové fondy, Akcie, dluhové investice )

- hodnota nemovitosti ( náklady na nákup + clo jakékoli placené + interiéry atd.)

- hodnota automobilu ( motorový vůz + dvoukolka )

- hodnota osobního majetku ( šperky, předměty pro domácnost atd.)

- ostatní aktiva (počítače, půjčky přátelům, pozemek atd)

součet všech těchto hodnot je celková hodnota vašich aktiv.

dále se můžete podívat na své závazky, což by mělo být vše, co dlužíte. Zde jsou některé běžné kategorie odpovědnosti:

- zbývající hypoteční zůstatek (výpis z úvěru)

- půjčky na auta

- studentské půjčky

- jakékoli jiné osobní půjčky

- zůstatky na kreditních kartách

součet všech peněz, které dlužíte, jsou vaše závazky.

rozdíl mezi vašimi aktivy a závazky je vaše čisté jmění.

to je vše; Toto je vaše rozvaha. Namísto vytvoření jednoho na konci každého finančního roku má pravděpodobně smysl aktualizovat jednou za několik měsíců.

zisk & výkaz ztráty

zisk a ztráta shrnují vaše příjmy a vaše výdaje za rozpočtový rok.

Chcete-li vytvořit svůj P&L pro daný finanční rok, budete muset uvést všechny příjmy a výdaje.

příjmy–

- realizovaná prodejní hodnota z vašich akcií (kapitálové zisky)

- příjmy z F&O, vnitrodenní nebo komoditní obchody. (Spekulativní a nespekulativní příjmy z podnikání)

nezapomeňte, že nemůžete přidat svůj platový příjem (pokud pracujete jinde) do svého toku příjmů na P&L.

výdaje–

- platy, pokud máte lidi, kteří vám pomáhají obchodovat.

- nájemné, pokud používáte kancelář nebo jakýkoli prostor pro obchodní činnost, za kterou platíte příjem z pronájmu

- makléřské poplatky, daně a všechny ostatní obchodní výdaje.

- poradenské poplatky, poradenské služby, odpisy počítačů atd. (Přečtěte si sekci výdaje v kapitole o zdanění-živnostníci)

příjmy minus náklady se rovná zisku.

rozvaha vám pomůže pochopit vaše networth mezi dvěma daty a p&L vám dá důvody, proč váš networth šel nahoru nebo dolů v tomto období. Udržování finanční disciplíny je klíčem k dlouhodobé tvorbě osobního bohatství. Osobní rozvaha a P& L zajistí, že budete neustále v kontaktu s realitou – vašimi aktivy a pasivy.

Book of accounts/Book-keeping

udržování knihy účtů a účetnictví se jeví jako velmi složité úkoly a typické reakce, které jsem viděl od obchodníků, je vyděsit se slova a pokusit se odložit rozhodnutí dozvědět se více o tomto tématu. Opět pro jednotlivce, který obchoduje pouze jako obchodní příjem a / nebo plat, je to super jednoduché – stačí udržovat dvě knihy.

bankovní kniha: stáhněte si excel ze všech bankovních výpisů a vedle každé položky si poznamenejte, abyste zjistili povahu transakce. V případě výdajů je také nejlepší ponechat si kopii všech účtů.

obchodní kniha: toto by mělo být automaticky udržováno makléřem, kde obchodujete. Makléř by měl být schopen vám poskytnout výpis P&L včetně všech výdajů za rok, výkazu Knihy a online úložiště smluvních poznámek, pokud je to nutné. Na rozdíl od toho, co si mnoho lidí myslí, poznámky ke Smlouvě nejsou ve skutečnosti vyžadovány, pokud není kontrola IT oddělením, a dokonce i tehdy, pokud o to požádá.

jako osoba, která obchodovala s více než 10 Online makléři v Indii, ledger a p&l prohlášení se všemi výdaji na to ukáže nějaké skryté poplatky makléřem.

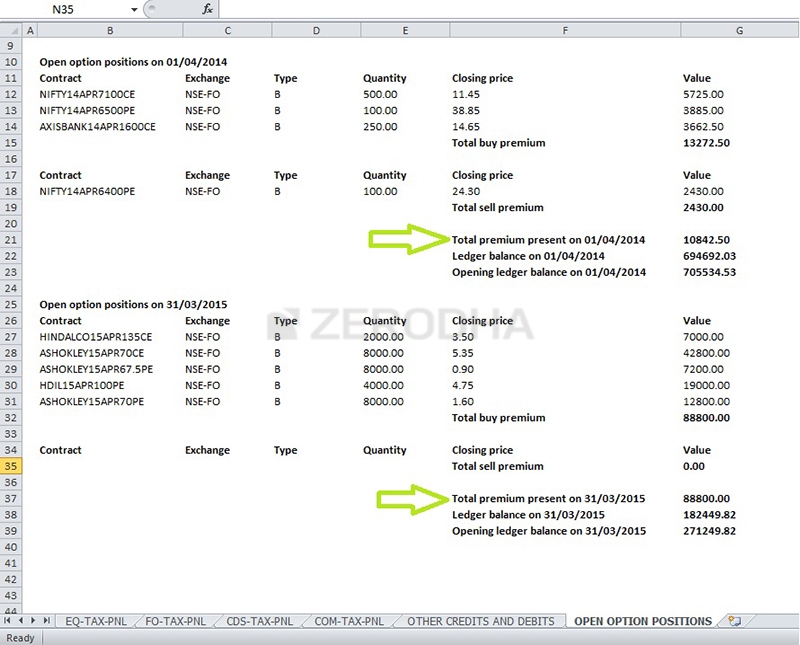

ve společnosti Zerodha jsme hrdí na transparentnost, kterou přinášíme jako podnik. Každý jiný poplatek než zprostředkování je zachycen v sekci Ostatní kredity/debety na daňovém P&L na konzoli. Také vám poskytneme shrnutí s hodnotou všech vašich otevřených opčních pozic od 1. dubna do 31. března. to je velmi užitečné, když se pokoušíte spojit svou knihu s výpisem P&L.

s daňovým modulem jsme téměř hotovi. Poslední kapitola bude mít vysvětlení toho, jaký druh ITR formulářů použít, a také excel stažení vzorku ITR 4 formulář se všemi detaily jako snadný odkaz.

klíčová jídla z této kapitoly–

- Audit knih je vyžadován, pokud je obrat vyšší než Rs 5 Crore značka

- Audit knih je vyžadován, pokud je obrat menší než Rs 5 Crore, ale pokud jsou zisky menší než 6% a celkový příjem vyšší než základní limit osvobození (byl 2 cr do FY 2019/20)

- Audit knih není vyžadován, pokud je obrat nižší než INR 5 Crore a zisky vyšší než 6% obratu (byl 2 cr do fy 2019/20)

- obrat není vyžadován vezměte v úvahu pravidelný obrat smlouvy

- obrat odkazuje na obchodní obrat

- obchodní obrat (pro obchodování jako podnikání) lze vypočítat scrip wise nebo trade wise

- obchodní obrat je nejvíce vyhovující způsob deklarace obratu.

- pokud deklarujete obchodování jako firmu, je třeba použít formulář ITR3 (ITR 4 do roku 2016) k podání daňových přiznání

- ITR3 vyžaduje, abyste měli rozvahu a výkaz zisku a ztráty spolu s účetními knihami

- rozvahová rovnice uvádí, že čisté jmění = aktiva – pasiva

- P&l podrobnosti o výkazu příjmů a výdajů

- pokud se obchodování jako podnik vedení 2 účetní knihy stane povinným – bankovní účetní kniha a obchodní kniha

- je vhodné udržovat a aktualizovat rozvahu, P&L a knihy účty jednou za čtvrtletí.