Ihr Kredit-Score ist die magische Zahl, die Ihnen hilft, wichtige Meilensteine in Ihrem Leben zu erreichen. Es gibt viele Gründe, warum Ihr Kredit-Score wichtig ist. Lenders Blick auf Ihre Kredit-Score, bevor Sie für Kreditkarten, Autokredite und Hypotheken zu genehmigen, so sollten Sie wissen, was Ihre Gäste vor der Anwendung ist. Es ist auch gut zu wissen, wo Sie im Vergleich zu anderen im Land stehen.

Laut Daten von über 1 Million Borrowell-Mitgliedern aus dem Jahr 2021 beträgt der durchschnittliche kanadische Kredit-Score 667. Mit einem Kredit-Score über diesem Durchschnitt wird es einfacher, für Kredit-Produkte zu qualifizieren, so sollten Sie dies als Benchmark verwenden, um Ihre eigene Kredit-Score zu vergleichen. Wenn Ihre Punktzahl unter diesem Durchschnitt liegt, gibt es verschiedene Möglichkeiten, wie Sie Ihre Kreditwürdigkeit verbessern können.

Im Jahr 2020 betrug die durchschnittliche Kreditwürdigkeit der Borrowell-Mitglieder 649. Dies bedeutet, dass sich während der COVID-19-Pandemie die durchschnittliche Kreditwürdigkeit unserer Mitglieder um 18 Punkte verbessert hat. Staatliche Hilfsmaßnahmen, zusammen mit vorsichtigen Ausgaben und verbesserten finanziellen Gewohnheiten, haben vielen Kanadiern geholfen, ihre Rechnungen zu decken und ihre Kreditwürdigkeit im vergangenen Jahr zu verbessern. Dies ist ein großartiges Ergebnis!

Nicht sicher, wo Sie stehen? Sie können Borrowell verwenden, um Ihre Kreditwürdigkeit in Kanada zu überprüfen.

Welche Stadt hat die höchste Kreditwürdigkeit?

Wir haben tief in unsere Daten von über 1,6 Millionen Borrowell-Mitgliedern gegraben, um die durchschnittliche Kreditwürdigkeit kanadischer Großstädte zu ermitteln. Die folgenden Daten zeigen 20 ausgewählte kanadische Städte mit Borrowell-Mitgliedern. Sehen Sie, wie Ihre Stadt durchschnittliche Kredit-Score mit anderen kanadischen Städten vergleicht.

Laut Borrowell-Daten ist die kanadische Stadt mit dem höchsten Kredit-Score…

-

Markham, Vereinigtes Königreich: 715

-

Vancouver, BC: 703

-

Burnaby: 697

-

Toronto, ON: 694

-

Victoria, Vereinigtes Königreich: 691

-

Montreal, Quebec: 690

-

Mississauga, AUF: 690

-

Ottawa, ON: 685

-

Surrey, Vereinigtes Königreich: 668

-

Quebec City, QC: 668

-

Brampton, ON: 667

-

Calgary, AB: 665

-

London, Vereinigtes Königreich: 665

-

Halifax, Vereinigte Staaten: 658

-

Winnipeg, Vereinigte Staaten: 657

-

Saskatoon, Vereinigte Staaten: 656

-

Regina, SK: 654

-

Hamilton, AUF: 653

-

Edmonton, AB: 645

-

Moncton, NB: 632

Von den 20 oben aufgeführten Städten liegen 11 Städte über dem durchschnittlichen Kredit-Score von Borrowell von 667, während 9 unter dem durchschnittlichen Kredit-Score liegen. Je nachdem, wo Sie leben, kann die durchschnittliche Kreditwürdigkeit Ihrer Stadt niedriger oder höher als der Durchschnitt sein.

Beeinflusst das Alter typischerweise die Kreditwürdigkeit?

Interessanterweise gibt es eine Korrelation zwischen Alter und Kredit-Score. Daten von Borrowell und Equifax zeigen, dass der durchschnittliche Kredit-Score nach Altersgruppe steigt. Borrowell-Mitglieder zwischen 20 und 29 Jahren haben eine durchschnittliche Kreditwürdigkeit von 649, während Mitglieder zwischen 70 und 79 Jahren eine durchschnittliche Kreditwürdigkeit von 721 haben.

Equifax befragte Personen aus verschiedenen Altersgruppen und überwachte ihre Kredit-Scores für ein ganzes Jahrzehnt. Laut ihrer jüngsten Generationenstudie, Hier sind die durchschnittlichen Kredit-Scores nach Altersgruppe.

-

Alter 18-25: 692

-

Alter 26-35: 697

-

Alter 36-45: 710

-

Alter 46-55: 718

-

Alter 56-65: 737

-

Alter 65+: 750

Es gibt einige hochrangige Gründe, warum Kredit-Scores mit dem Alter zu erhöhen scheinen. Zwei Faktoren, die Ihre Kredit-Score beeinflussen, sind Ihre Kredit-Geschichte und Ihre Kredit-Mix. Wenn Sie älter werden, können Sie größere Einkäufe tätigen, um wichtige Meilensteine zu erreichen. Der Kauf eines Autos oder eines Hauses beinhaltet das Hinzufügen verschiedener Kreditformen zu Ihrem Kreditmix. Wenn Sie einen Autokredit oder eine Hypothek aufnehmen, wird Ihr Kreditmix vielfältiger. Wenn Sie diese auszahlen, wächst Ihre Kredithistorie. Diese beiden Faktoren helfen bei der Erhöhung Ihrer Kredit-Score.

Ein Wort der Vorsicht: Älterwerden garantiert nicht, dass Ihre Kreditwürdigkeit steigt. Der Aufbau eines guten Kredits erfordert starke finanzielle Gewohnheiten, wie die rechtzeitige und vollständige Bezahlung Ihrer Rechnungen.

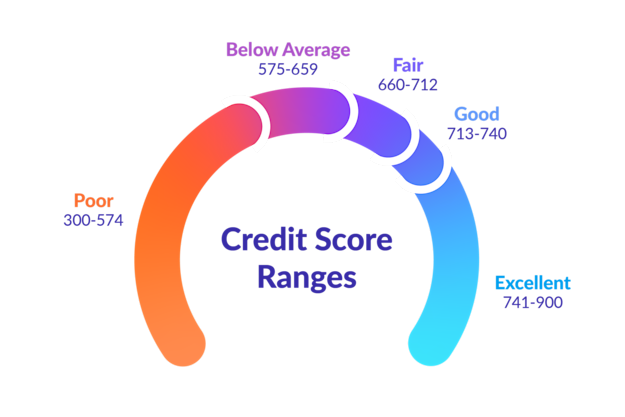

Wie unterscheiden sich die Kredit-Scores?

Es gibt fünf verschiedene Kategorien, in die Ihr Kredit-Score fallen könnte. Diese reichen von schlecht bis ausgezeichnet. Hier ist eine einfache Aufschlüsselung jeder dieser Kategorien.

Möchten Sie sehen, wie Sie stapeln?

Melden Sie sich für Borrowell an, um Ihren kostenlosen Kredit-Score zu erhalten und zu sehen, wie Sie mit dem durchschnittlichen Kredit-Score in Kanada vergleichen!

Ausgezeichnete Kredit-Score: 741-900

Wenn Ihr Kredit-Score in diesen Bereich fällt, herzlichen Glückwunsch! Ein ausgezeichneter Kredit-Score hilft Ihnen, sich für die besten Preise und Konditionen für Finanzprodukte zu qualifizieren. Es fällt Ihnen leichter, für die Finanzierung großer Anschaffungen wie Großgeräte, ein neues Auto und Ihr erstes Zuhause genehmigt zu werden. Es ist auch wahrscheinlicher, dass Sie Sonderpreise, Prämien und Cashback-Boni für neue Kreditkarten erhalten.

Gute Kreditwürdigkeit: 713-740

Eine gute Kreditwürdigkeit bedeutet, dass Kreditgeber Sie als risikoarmen Kreditnehmer sehen. Sie werden für solide Zinssätze genehmigt, aber es könnte einige einfache Schritte geben, die Sie unternehmen können, um Ihre Kreditwürdigkeit zu verbessern und auf noch bessere Zinssätze zuzugreifen. Mit ein wenig Zeit, Disziplin und Geduld könnte Ihr Kredit-Score neue Höhen erreichen und Ihnen helfen, auf lange Sicht Geld für Zinsen zu sparen.

Faire Kreditwürdigkeit: 660-712

Ein Kredit-Score in diesem Bereich bedeutet, dass Sie bei oder über dem durchschnittlichen Kredit-Score von Borrowell-Mitgliedern für 2021 liegen. Mit einem fairen Kredit-Score haben Sie Zugang zu Standardsätzen und Konditionen von Kreditgebern. Möglicherweise haben Sie keine Probleme, für Kredite oder Kreditkarten genehmigt zu werden, aber Sie können nicht auf die niedrigsten Zinssätze zugreifen. Sie können für die meisten Kreditkarten mit einem fairen Kredit-Score qualifizieren, aber Sie könnten nicht für Premium-Karten mit Belohnungen und Vergünstigungen qualifizieren. Kleine Änderungen an Ihren finanziellen Gewohnheiten können Ihnen helfen, eine gute oder ausgezeichnete Kredit-Score zu erreichen. Dies kann dazu beitragen, sich in Zukunft für noch mehr Finanzprodukte zu qualifizieren.

Unterdurchschnittliche Kreditwürdigkeit: 575-659

Mit einer unterdurchschnittlichen Kreditwürdigkeit haben Sie Schwierigkeiten, für Standardsätze und -bedingungen für Kreditkarten oder Kredite genehmigt zu werden. Sie können möglicherweise ein gesichertes Darlehen oder eine gesicherte Kreditkarte erhalten, aber der Zinssatz, für den Sie sich qualifizieren, ist überdurchschnittlich hoch. Um langfristig Geld bei Zinszahlungen zu sparen, ist es in Ihrem besten Interesse, Ihre Kreditwürdigkeit aufzubauen und eine gute oder ausgezeichnete Punktzahl zu erreichen.

Schlechte Kredit-Score: 300-574

Wenn Ihr Kredit-Score in diese Kategorie fällt, haben Sie eine extrem schwierige Zeit für Kredite, Hypotheken oder jede Art von Kredit-Produkt zu qualifizieren. Sie gelten als Kreditnehmer mit hohem Risiko, und wenn Sie genehmigt werden, könnten Sie am Ende viel Zinsen zahlen. Um Ihre Kreditwürdigkeit aufzubauen, müssen Sie ein gesichertes Produkt verwenden und einige Mittel als Sicherheit bereitstellen. Regelmäßige Zahlungen für Ihr gesichertes Produkt können Ihnen helfen, Ihre Kreditwürdigkeit aufzubauen.

Möglichkeiten zum Aufbau Ihres Kredits

Wenn Ihr Kredit-Score unter den kanadischen Durchschnitt von 667 fällt, betonen Sie nicht. Viele Menschen fallen in diese Kategorie, und es gibt konkrete Schritte, die Sie ergreifen können, um Ihren Kredit aufzubauen. Hier sind nur einige der Schritte, die Sie ausführen können:

1. Bezahlen Sie Ihre Rechnungen pünktlich!

Ihre Rechnungen pünktlich zu bezahlen – jedes Mal – ist eines der besten Dinge, die Sie tun können, um Ihre Kreditwürdigkeit zu verbessern. Ihre Zahlungshistorie ist der größte Faktor, der Ihre Kredit-Score beeinflusst, und es macht 35% Ihrer Punktzahl. Verwenden Sie eine kostenlose Rechnungsverfolgungs-App, um Ihre Rechnungen zu überwachen, oder versuchen Sie, monatliche automatische Zahlungen einzurichten, damit Sie Ihre Rechnungen nicht verpassen. Wenn Sie überfällige Konten haben, versuchen Sie zuerst, die ältesten zu bezahlen.

2. Halten Sie Ihre Kreditauslastung unter 30%

Ihre Kreditauslastung ist der zweitgrößte Faktor, der Ihre Kredit-Score beeinflusst. Es ist der Betrag des Kredits, den Sie verwendet haben, im Vergleich zum Gesamtbetrag des verfügbaren Kredits. Sie sollten versuchen, Ihre Kreditauslastung unter 30% zu halten. Das heißt, wenn Sie eine Kreditkarte mit einem Limit von $ 3.000 haben, dann sollten Sie das Gleichgewicht unter $ 1.000 halten.

3. Überwachen Sie regelmäßig Ihre Kreditwürdigkeit

Eine Borrowell-Studie ergab eine Korrelation zwischen der Häufigkeit, mit der Mitglieder ihre Kreditwürdigkeit überprüften, und der Verbesserung ihrer Punktzahl. Mitglieder, die sich regelmäßig anmelden und ihre wöchentlichen Kredit-Score-Updates mit Borrowell überprüfen, sahen, dass ihre Kredit-Scores um durchschnittlich 20 Punkte zunahmen. Mitglieder mit Kredit-Scores unter 600 sahen ihre Werte um durchschnittlich 43 Punkte zu erhöhen! Regelmäßige Überwachung Ihrer Kredit-Score, vor allem, wenn Sie schlechte Kredit haben, können Sie motiviert halten und Ihnen helfen, gute finanzielle Gewohnheiten aufzubauen.

Wenn Ihr Kredit-Score unter dem Durchschnitt von 667 liegt, machen Sie sich keine Sorgen! Sie können immer noch von einem schlechten Kredit-Score erholen, auch wenn Sie durch einen Konkurs oder Verbraucher Vorschlag gewesen. Der Aufbau Ihrer Kredit-Score braucht Zeit, Disziplin und Entschlossenheit. Aber wenn Sie Ihre Rechnungen pünktlich bezahlen, Ihre Kreditauslastung niedrig halten und Ihren Kredit regelmäßig überwachen, werden Sie sehen, dass diese magische Zahl immer größer wird.