sua pontuação de crédito é aquele número mágico que ajuda você a alcançar grandes marcos em sua vida. Existem muitas razões pelas quais sua pontuação de crédito é importante. Os credores olham para a sua pontuação de crédito antes de aprová-lo para cartões de crédito, empréstimos de carro e hipotecas, então você deve saber qual é a sua pontuação antes de aplicar. Também é bom saber onde você está em comparação com outros no país.De acordo com dados de mais de 1 milhão de membros da Borrowell de 2021, a pontuação média de crédito canadense é de 667. Ter uma pontuação de crédito acima dessa média tornará mais fácil se qualificar para produtos de crédito, então você deve usar isso como referência para comparar sua própria pontuação de crédito. Se sua pontuação estiver abaixo dessa média, existem diferentes maneiras de melhorar sua pontuação de crédito.

em 2020, a pontuação média de crédito dos membros do Borrowell era de 649. Isso significa que durante a pandemia COVID-19, a pontuação média de crédito de nossos membros melhorou em 18 pontos. Medidas de alívio do governo, juntamente com gastos cautelosos e melhores hábitos financeiros, ajudaram muitos canadenses a cobrir suas contas e melhorar suas pontuações de crédito durante o ano passado. Este é um ótimo resultado!

Não tenho certeza de onde você está? Você pode usar o Borrowell para verificar sua pontuação de crédito no Canadá.

qual cidade tem a maior pontuação de crédito?

nós cavamos profundamente em nossos dados de mais de 1,6 milhões de membros da Borrowell para encontrar a pontuação média de crédito das principais cidades canadenses. Os dados abaixo mostram 20 cidades canadenses selecionadas com membros da Borrowell. Veja como a pontuação média de crédito da sua cidade se compara a outras cidades canadenses.

de Acordo com Borrowell de dados, a cidade do Canadá, com a mais alta pontuação de crédito é…

-

Markham, ON: 715

-

Vancouver, BC: 703

-

Burnaby, BC: 697

-

Toronto, ON: 694

-

Victoria, BC: 691

-

Montreal, QC: 690

-

Mississauga, ON: 690

-

Ottawa, NO: 685

-

Surrey, BC: 668

-

a Cidade de Quebec, QC: 668

-

Brampton, ON: 667

-

Calgary, AB: 665

-

em Londres, NO: 665

-

Halifax, NS: 658

-

Winnipeg, MB: 657

-

Saskatoon, SK: 656

-

Regina, SK: 654

-

Hamilton, NO: 653

-

Edmonton, AB: 645

-

Moncton, NB: 632

de entre as 20 cidades listadas acima, 11 cidades estão acima Borrowell média de pontuação de crédito de 667, enquanto que 9 estão abaixo da média de pontuação de crédito. Dependendo de onde você mora, a pontuação média de crédito da sua cidade pode inclinar-se menor ou maior do que a média.

a idade normalmente influencia as pontuações de crédito?

curiosamente, há uma correlação entre idade e pontuação de crédito. Dados de Borrowell e Equifax mostram que a pontuação média de crédito aumenta por faixa etária. Os membros do Borrowell entre 20 e 29 anos têm uma pontuação média de crédito de 649, enquanto os membros entre 70 e 79 anos têm uma pontuação média de crédito de 721.

Equifax pesquisou indivíduos de várias faixas etárias e monitorou suas pontuações de crédito por uma década inteira. De acordo com seu estudo geracional mais recente, aqui estão as pontuações médias de crédito por faixa etária.

-

Idade 18-25: 692

-

Idade 26-35: 697

-

Idade 36-45: 710

-

Idade 46-55: 718

-

Idade 56-65: 737

-

Idade 65+: 750

Há algumas razões por que a pontuação de crédito parecem aumentar com a idade. Dois fatores que afetam sua pontuação de crédito são seu histórico de crédito e seu mix de crédito. À medida que envelhece, você pode fazer compras maiores para alcançar grandes marcos. Comprar um carro ou uma casa envolve adicionar diferentes formas de Crédito ao seu mix de crédito. Quando você toma um empréstimo de carro ou uma hipoteca, seu mix de crédito se torna mais diversificado. À medida que você paga isso, seu histórico de crédito cresce. Esses dois fatores ajudam a aumentar sua pontuação de crédito.

uma palavra de cautela, no entanto: envelhecer não garante que sua pontuação de crédito aumentará. Construir um bom crédito requer fortes hábitos financeiros, como pagar suas contas a tempo e na íntegra.

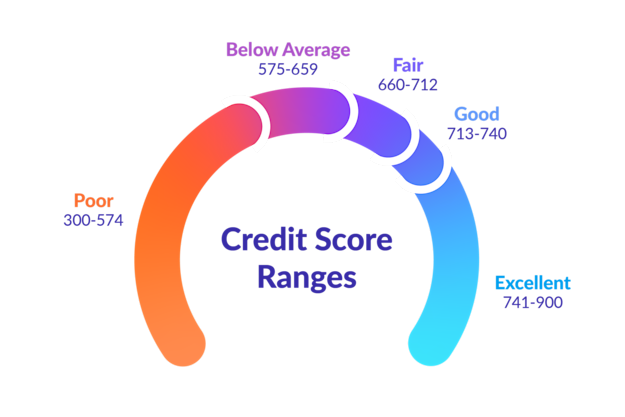

como as pontuações de crédito variam?

existem cinco categorias distintas em que sua pontuação de crédito pode cair. Estes variam de pobres a excelentes. Aqui está uma análise simples de cada uma dessas categorias.

quer ver como você se empilha?

Inscreva-se no Borrowell para obter sua pontuação de crédito gratuita e ver como você se compara à pontuação média de crédito no Canadá!

excelente Pontuação de crédito: 741-900

se sua pontuação de crédito cair nesta faixa, Parabéns! Uma excelente Pontuação de crédito ajuda você a se qualificar para as melhores taxas e condições em produtos financeiros. Você terá mais facilidade em obter aprovação para financiamento em grandes compras, como grandes eletrodomésticos, um carro novo e sua primeira casa. Você também está mais propenso a receber taxas promocionais, recompensas e bônus de reembolso em novos cartões de crédito.

boa pontuação de crédito: 713-740

ter uma boa pontuação de crédito significa que os credores vê-lo como um mutuário de baixo risco. Você será aprovado para taxas de juros sólidas, mas pode haver alguns passos simples que você pode tomar para aumentar sua pontuação de crédito e acessar taxas ainda melhores. Com um pouco de tempo, disciplina e paciência, sua pontuação de crédito pode atingir novos patamares e ajudá-lo a economizar dinheiro com juros a longo prazo.

pontuação de crédito justo: 660-712

uma pontuação de crédito nesta faixa significa que você está no ou acima da pontuação média de crédito de 2021 dos membros do Borrowell. Com uma pontuação de crédito justa, você terá acesso a taxas e termos padrão dos credores. Você pode não ter problemas para obter aprovação para empréstimos ou cartões de crédito, mas não poderá acessar as taxas de juros mais baixas possíveis. Você pode se qualificar para a maioria dos cartões de crédito com uma pontuação de crédito justa, mas pode não se qualificar para cartões premium com recompensas e vantagens. Pequenas mudanças em seus hábitos financeiros podem ajudá-lo a alcançar uma boa ou excelente Pontuação de crédito. Isso pode ajudar a se qualificar para ainda mais produtos financeiros no futuro.

pontuação de crédito abaixo da média: 575-659

com uma pontuação de crédito abaixo da média, você terá dificuldade em ser aprovado para taxas e prazos padrão em cartões de crédito ou empréstimos. Você pode obter um empréstimo garantido ou um cartão de crédito garantido, mas a taxa de juros para a qual você se qualificará será maior do que a média. Para economizar dinheiro a longo prazo em pagamentos de juros, é do seu interesse aumentar sua pontuação de crédito e alcançar uma pontuação boa ou excelente.

pontuação de crédito ruim: 300-574

se sua pontuação de crédito se enquadra nesta categoria, você terá um tempo extremamente difícil de se qualificar para empréstimos, hipotecas ou qualquer tipo de produto de crédito. Você é considerado um mutuário de alto risco e, se for aprovado, pode acabar pagando muito em juros. Para aumentar sua pontuação de crédito, você precisará usar um produto seguro e colocar alguns fundos como garantia. Fazer pagamentos regulares em relação ao seu produto seguro pode ajudá-lo a aumentar sua pontuação de crédito.

maneiras de ajudar a construir o seu crédito

se a sua pontuação de crédito cai abaixo da média canadense de 667, não se estresse. Muitas pessoas se enquadram nesta categoria, e há passos concretos que você pode tomar para construir o seu crédito. Aqui estão apenas algumas das etapas que você pode seguir:

1. Pague suas contas a tempo!

pagar suas contas a tempo – sempre-é uma das melhores coisas que você pode fazer para melhorar sua pontuação de crédito. Seu histórico de pagamentos é o maior fator que afeta sua pontuação de crédito e representa 35% de sua pontuação. Use um aplicativo gratuito de rastreamento de contas para monitorar suas contas ou tente configurar pagamentos automáticos mensais para não perder suas contas. Se você tiver contas vencidas, tente pagar as contas mais antigas primeiro.

2. Mantenha sua utilização de crédito abaixo de 30%

sua utilização de crédito é o segundo maior fator que afeta sua pontuação de crédito. É a quantidade de crédito que você usou versus a quantidade total de crédito que você tem disponível. Você deve ter como objetivo manter sua utilização de crédito abaixo de 30%. Isso significa que se você tiver um cartão de crédito com um limite de US $3.000, deverá manter o saldo abaixo de US $1.000.

3. Monitore regularmente sua pontuação de crédito

um estudo da Borrowell encontrou uma correlação entre a frequência com que os membros verificaram sua pontuação de crédito e quanto sua pontuação melhorou. Os membros que fazem login e verificam consistentemente suas atualizações semanais de pontuação de crédito com a Borrowell viram suas pontuações de crédito aumentarem em uma média de 20 pontos. Membros com pontuação de crédito abaixo de 600 viram suas pontuações aumentarem em uma média de 43 pontos! Monitorar regularmente sua pontuação de crédito, especialmente se você tiver crédito ruim, pode mantê-lo motivado e ajudá-lo a construir bons hábitos financeiros.

se sua pontuação de crédito estiver abaixo da média de 667, não se preocupe! Você ainda pode se recuperar de uma pontuação de crédito ruim, mesmo que tenha passado por uma falência ou proposta de consumidor. Construir sua pontuação de crédito leva tempo, disciplina e determinação. Mas se você pagar suas contas a tempo, manter a sua utilização de crédito baixo, e monitorar regularmente o seu crédito, você vai começar a ver que o número mágico ficar maior e maior.