uw credit score is dat magische getal dat u helpt om belangrijke mijlpalen in uw leven te bereiken. Er zijn vele redenen waarom uw credit score is belangrijk. Kredietverstrekkers kijken naar uw credit score voor de goedkeuring van u voor creditcards, auto leningen, en hypotheken, dus je moet weten wat uw score is voordat u van toepassing. Het is ook goed om te weten waar je staat in vergelijking met anderen in het land.

volgens gegevens uit 2021 van meer dan 1 miljoen Borrowell-leden is de gemiddelde Canadese creditscore 667. Het hebben van een credit score boven dit gemiddelde zal het gemakkelijker maken om in aanmerking te komen voor kredietproducten, dus je moet dit gebruiken als een benchmark om uw eigen credit score te vergelijken. Als uw score is onder dit Gemiddelde, er zijn verschillende manieren waarop u uw credit score te verbeteren.

in 2020 bedroeg de gemiddelde kredietscore van Borrowell-leden 649. Dit betekent dat tijdens de covid-19-pandemie de gemiddelde creditscore van onze leden met 18 punten is verbeterd. Hulpmaatregelen van de overheid, samen met voorzichtige uitgaven en verbeterde financiële gewoonten, hebben veel Canadezen geholpen hun rekeningen te dekken en hun credit scores te verbeteren tijdens het afgelopen jaar. Dit is een geweldig resultaat!

weet u niet waar u aan toe bent? U kunt Borrowell gebruiken om uw credit score in Canada te controleren.

welke stad heeft de hoogste creditscore?

we groeven diep in onze gegevens van meer dan 1,6 miljoen Borrowell leden om de gemiddelde credit score van grote Canadese steden te vinden. De onderstaande gegevens tonen 20 geselecteerde Canadese steden met Borrowell leden. Bekijk hoe de gemiddelde credit score van uw stad zich verhoudt tot andere Canadese steden.

Volgens Borrowell van de gegevens van de Canadese stad met de hoogste credit score is…

-

Markham, ON: 715

-

Vancouver, BC: 703

-

Burnaby, BC: 697

-

Toronto, ON: 694

-

Victoria, BC: 691

-

Montreal, QC: 690

-

Amsterdam: 690

-

Ottawa, ON: 685

-

Surrey, BC: 668

-

Quebec City QC: 668

-

Brampton, ON: 667

-

Calgary, AB: 665

-

Londen, OP: 665

-

Halifax, NS: 658

-

Winnipeg, MB: 657

-

Saskatoon, SK: 656

-

Regina, SK: 654

-

Hamilton, OP: 653

-

Edmonton, AB: 645

-

Moncton, NB: 632

van de 20 steden die hierboven zijn vermeld, 11 steden boven Borrowell de gemiddelde credit score van 667, terwijl 9 zijn hieronder de gemiddelde credit score. Afhankelijk van waar je woont, de gemiddelde credit score van uw stad kan scheef lager of hoger dan het gemiddelde.

heeft leeftijd doorgaans invloed op kredietscores?

interessant genoeg is er een correlatie tussen leeftijd en credit score. Uit gegevens van zowel Borrowell als Equifax blijkt dat de gemiddelde credit score per leeftijdsgroep toeneemt. Borrowell leden tussen 20 en 29 jaar oud hebben een gemiddelde credit score van 649, terwijl de leden tussen 70 en 79 jaar oud hebben een gemiddelde credit score van 721.

Equifax ondervroeg personen van verschillende leeftijdscategorieën en controleerde hun creditscores gedurende een volledig decennium. Volgens hun meest recente generatie studie, hier zijn de gemiddelde credit scores per leeftijdsgroep.

-

Leeftijd 18-25: 692

-

Leeftijd 26-35: 697

-

Leeftijd 36-45: 710

-

Leeftijd 46-55: 718

-

Leeftijd 56-65: 737

-

Leeftijd 65+: 750

Er zijn een aantal high-level redenen waarom credit scores lijken te stijgen met de leeftijd. Twee factoren die van invloed zijn op uw credit score zijn uw krediet geschiedenis en uw credit mix. Naarmate je ouder wordt, kun je grotere aankopen doen om belangrijke mijlpalen te bereiken. Het kopen van een auto of een huis omvat het toevoegen van verschillende vormen van krediet aan uw krediet mix. Wanneer u een autolening of een hypotheek afsluit, wordt uw kredietmix diverser. Als je deze afbetaalt, groeit je kredietgeschiedenis. Deze twee factoren zowel helpen bij het verhogen van uw credit score.

een woord van waarschuwing, hoewel: ouder worden garandeert niet dat uw credit score zal stijgen. Het opbouwen van goed krediet vereist sterke financiële gewoonten, zoals het betalen van uw rekeningen op tijd en volledig.

hoe variëren credit scores?

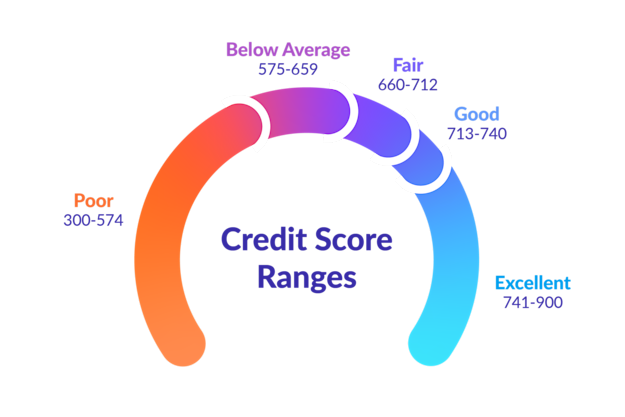

er zijn vijf verschillende categorieën die uw credit score zou kunnen vallen in. Deze variëren van slecht tot uitstekend. Hier is een eenvoudige uitsplitsing van elk van deze categorieën.

wil je zien hoe het gaat?

Meld u aan voor Borrowell om uw gratis credit score te krijgen en zie hoe u zich verhoudt tot de gemiddelde credit score in Canada!

uitstekende credit score: 741-900

als uw credit score valt in deze range, gefeliciteerd! Een uitstekende credit score helpt u in aanmerking komen voor de beste tarieven en voorwaarden op financiële producten. U zult een gemakkelijkere tijd krijgen goedgekeurd voor financiering op grote aankopen, zoals grote apparaten, een nieuwe auto, en uw eerste huis. Je bent ook meer kans om promotionele tarieven te ontvangen, beloningen, en cashback bonussen op nieuwe creditcards.

goede kredietscore: 713-740

een goede kredietscore betekent dat kredietverstrekkers u zien als een kredietnemer met een laag risico. Je krijgt goedgekeurd voor solide rente, maar er kunnen een aantal eenvoudige stappen die je zou kunnen nemen om bump uw credit score en toegang nog betere tarieven. Met een beetje tijd, discipline, en geduld, uw credit score kan nieuwe hoogten te bereiken en u helpen geld te besparen op rente op de lange termijn.

Fair credit score: 660-712

een credit score in deze range betekent dat je op of boven de 2021 gemiddelde credit score van Borrowell leden. Met een eerlijke credit score, heb je toegang tot standaard tarieven en voorwaarden van kredietverstrekkers. Je zou geen problemen krijgen goedgekeurd voor leningen of creditcards, maar je zult niet in staat zijn om toegang te krijgen tot de laagste rente mogelijk. U kunt in aanmerking komen voor de meeste creditcards met een eerlijke credit score, maar je zou niet in aanmerking komen voor premium kaarten met beloningen en perks. Kleine veranderingen in uw financiële gewoonten kunnen u helpen een goede of uitstekende credit score te bereiken. Dit kan helpen om in aanmerking te komen voor nog meer financiële producten in de toekomst.

onder de gemiddelde credit score: 575-659

met een onder de gemiddelde credit score, zult u een moeilijke tijd krijgen om goedgekeurd te worden voor standaard tarieven en voorwaarden op creditcards of leningen. U kunt mogelijk een beveiligde lening of een beveiligde creditcard krijgen, maar de rentevoet waarvoor u in aanmerking komt, is hoger dan gemiddeld. Om geld te besparen op de lange termijn op rentebetalingen, het is in uw beste belang om op te bouwen van uw credit score en het bereiken van een goede of uitstekende score.

slechte credit score: 300-574

als uw kredietscore in deze categorie valt, zult u een uiterst moeilijke tijd hebben om in aanmerking te komen voor leningen, hypotheken of elk soort kredietproduct. Je wordt beschouwd als een risicovolle lener, en als je goedgekeurd wordt, kan je uiteindelijk veel rente betalen. Om uw credit score op te bouwen, moet u een beveiligd product te gebruiken en zet een aantal fondsen als onderpand. Het maken van regelmatige betalingen in de richting van uw beveiligde product kan u helpen opbouwen van uw credit score.

manieren om uw krediet op te bouwen

als uw kredietscore Onder het Canadese gemiddelde van 667 daalt, wees dan niet ongerust. Veel mensen vallen in deze categorie, en er zijn concrete stappen die u kunt nemen om uw krediet op te bouwen. Hier zijn enkele stappen die u kunt nemen:

1. Betaal je rekeningen op tijd!

het betalen van uw rekeningen op tijd – elke keer – is een van de beste dingen die u kunt doen om uw credit score te verbeteren. Uw betalingsgeschiedenis is de grootste factor die uw credit score beà nvloedt, en het maakt tot 35% van uw score. Gebruik een gratis bill tracking app om uw rekeningen te controleren, of probeer het opzetten van maandelijkse automatische betalingen, zodat u uw rekeningen niet missen. Als je achterstallige rekeningen hebt, probeer dan eerst de oudste af te betalen.

2. Houd uw kredietgebruik Onder 30%

uw kredietgebruik is de op een na grootste factor die uw kredietscore beïnvloedt. Het is het bedrag van het krediet dat u hebt gebruikt versus het totale bedrag van het krediet dat u beschikbaar hebt. U moet ernaar streven om uw krediet gebruik Onder 30% te houden. Dit betekent dat als u een creditcard met een limiet van $3.000, dan moet je het saldo onder $1.000 te houden.

3. Controleer regelmatig uw credit score

een Borrowell studie vond een correlatie tussen hoe vaak leden hun credit score gecontroleerd en hoeveel hun score verbeterd. Leden die consequent inloggen en hun wekelijkse credit score updates met Borrowell controleren, zagen hun credit scores stijgen met gemiddeld 20 punten. Leden met een credit score onder de 600 zagen hun scores stijgen met gemiddeld 43 punten! Regelmatig toezicht op uw credit score, vooral als je slecht krediet, kunt u gemotiveerd te houden en u helpen bij het opbouwen van goede financiële gewoonten.

als uw credit score lager is dan het gemiddelde van 667, maak je geen zorgen! U kunt nog steeds herstellen van een slechte credit score, zelfs als je door een faillissement of consumentenvoorstel. Het opbouwen van uw credit score kost tijd, discipline en vastberadenheid. Maar als je je rekeningen op tijd betaalt, je kredietgebruik laag houdt en regelmatig je krediet controleert, zie je dat magische getal steeds groter wordt.