Votre pointage de crédit est ce nombre magique qui vous aide à atteindre les étapes majeures de votre vie. Il y a plusieurs raisons pour lesquelles votre pointage de crédit est important. Les prêteurs examinent votre pointage de crédit avant de vous approuver pour les cartes de crédit, les prêts automobiles et les prêts hypothécaires. Il est également bon de savoir où vous en êtes par rapport aux autres dans le pays.

Selon les données de 2021 de plus de 1 million de membres de Borrowell, la cote de crédit moyenne au Canada est de 667. Avoir un pointage de crédit supérieur à cette moyenne facilitera l’admissibilité aux produits de crédit, vous devez donc l’utiliser comme référence pour comparer votre propre pointage de crédit. Si votre score est inférieur à cette moyenne, il existe différentes façons d’améliorer votre pointage de crédit.

En 2020, la cote de crédit moyenne des membres d’Borrowell était de 649. Cela signifie que pendant la pandémie de COVID-19, le pointage de crédit moyen de nos membres s’est amélioré de 18 points. Les mesures d’allègement du gouvernement, ainsi que les dépenses prudentes et l’amélioration des habitudes financières, ont aidé de nombreux Canadiens à couvrir leurs factures et à améliorer leurs cotes de crédit au cours de la dernière année. C’est un excellent résultat!

Vous ne savez pas où vous en êtes? Vous pouvez utiliser Borrowell pour vérifier votre cote de crédit au Canada.

Quelle ville a le score de crédit le plus élevé?

Nous avons approfondi nos données de plus de 1,6 million de membres d’Borrowell pour trouver la cote de crédit moyenne des grandes villes canadiennes. Les données ci-dessous montrent 20 villes canadiennes sélectionnées avec des membres de Borrowell. Voyez comment la cote de crédit moyenne de votre ville se compare à celle d’autres villes canadiennes.

Selon les données de Borrowell, la ville canadienne avec le pointage de crédit le plus élevé est…

-

Saint-Jean-de-Luz: 715

-

Vancouver, C.-B.: 703

-

Burnaby, C.-B.: 697

-

Toronto, ON: 694

-

Victoria, C.-B.: 691

-

Montréal, QC: 690

-

Montréal, QC: 690

-

Ottawa (Ontario): 685

-

Surrey, C.-B.: 668

-

Ville de Québec, QC: 668

-

Brampton, ON: 667

-

Montréal, Qc: 665

-

Londres, ON: 665

-

Halifax, N.-É.: 658

-

Montréal, Qc: 657

-

Saskatoon, SK: 656

-

Regina, SK: 654

-

Hamilton (Ontario): 653

-

Edmonton, ALBERTA: 645

-

Moncton, N.-B.: 632

Sur les 20 villes énumérées ci-dessus, 11 villes sont au-dessus du score de crédit moyen de Borrowell de 667, tandis que 9 sont en dessous du score de crédit moyen. Selon l’endroit où vous habitez, le pointage de crédit moyen de votre ville peut être inférieur ou supérieur à la moyenne.

L’âge influence-t-il généralement les scores de crédit?

Fait intéressant, il existe une corrélation entre l’âge et le pointage de crédit. Les données de Borrowell et d’Equifax montrent que la cote de crédit moyenne augmente selon le groupe d’âge. Les membres d’Borrowell âgés de 20 à 29 ans ont un pointage de crédit moyen de 649, tandis que les membres âgés de 70 à 79 ans ont un pointage de crédit moyen de 721.

Equifax a interrogé des personnes de différentes tranches d’âge et a surveillé leurs cotes de crédit pendant une décennie complète. Selon leur étude générationnelle la plus récente, voici les scores de crédit moyens par groupe d’âge.

-

Âge 18-25: 692

-

Âge 26-35: 697

-

Âge 36-45: 710

-

Âge 46-55: 718

-

Âge 56-65: 737

-

Âge 65+: 750

Il y a des raisons de haut niveau pour lesquelles les scores de crédit semblent augmenter avec l’âge. Deux facteurs qui influent sur votre pointage de crédit sont vos antécédents de crédit et votre composition de crédit. En vieillissant, vous pourriez faire de plus gros achats pour atteindre des jalons majeurs. L’achat d’une voiture ou d’une maison implique l’ajout de différentes formes de crédit à votre combinaison de crédits. Lorsque vous souscrivez un prêt auto ou une hypothèque, votre composition de crédit devient plus diversifiée. Au fur et à mesure que vous les remboursez, vos antécédents de crédit augmentent. Ces deux facteurs aident à augmenter votre pointage de crédit.

Un mot d’avertissement, cependant: vieillir ne garantit pas que votre pointage de crédit augmentera. Construire un bon crédit nécessite de solides habitudes financières, comme payer vos factures à temps et en totalité.

Comment les scores de crédit varient-ils?

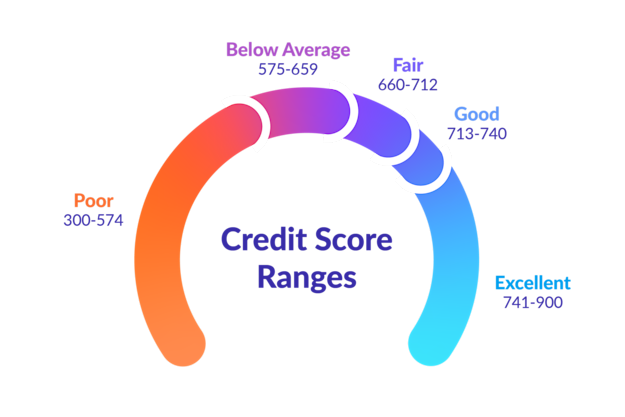

Il existe cinq catégories distinctes dans lesquelles votre pointage de crédit pourrait tomber. Ceux-ci vont de pauvres à excellents. Voici une ventilation simple de chacune de ces catégories.

Vous voulez voir comment vous vous empilez?

Inscrivez-vous à Borrowell pour obtenir votre pointage de crédit gratuit et voir comment vous vous comparez à la cote de crédit moyenne au Canada!

Excellent pointage de crédit: 741-900

Si votre pointage de crédit tombe dans cette fourchette, félicitations! Un excellent pointage de crédit vous aide à bénéficier des meilleurs taux et conditions sur les produits financiers. Vous aurez plus de facilité à obtenir l’approbation du financement pour les achats importants, tels que les gros appareils électroménagers, une nouvelle voiture et votre première maison. Vous êtes également plus susceptible de recevoir des tarifs promotionnels, des récompenses et des bonus de remise en argent sur les nouvelles cartes de crédit.

Bonne cote de crédit: 713-740

Avoir une bonne cote de crédit signifie que les prêteurs vous considèrent comme un emprunteur à faible risque. Vous serez approuvé pour des taux d’intérêt solides, mais il pourrait y avoir quelques étapes simples que vous pourriez prendre pour augmenter votre pointage de crédit et accéder à des taux encore meilleurs. Avec un peu de temps, de discipline et de patience, votre pointage de crédit pourrait atteindre de nouveaux sommets et vous aider à économiser de l’argent sur les intérêts à long terme.

Cote de crédit équitable: 660-712

Un pointage de crédit dans cette fourchette signifie que vous êtes au niveau ou au-dessus du pointage de crédit moyen des membres de Borrowell en 2021. Avec un pointage de crédit équitable, vous aurez accès aux taux et conditions standard des prêteurs. Vous n’aurez peut-être pas de difficulté à obtenir l’approbation de prêts ou de cartes de crédit, mais vous ne pourrez pas accéder aux taux d’intérêt les plus bas possibles. Vous pouvez être admissible à la plupart des cartes de crédit avec un pointage de crédit équitable, mais vous pourriez ne pas être admissible aux cartes premium avec des récompenses et des avantages. De petits changements à vos habitudes financières peuvent vous aider à atteindre un bon ou un excellent pointage de crédit. Cela peut aider à se qualifier pour encore plus de produits financiers à l’avenir.

Score de crédit inférieur à la moyenne: 575-659

Avec un score de crédit inférieur à la moyenne, vous aurez du mal à obtenir l’approbation des taux et conditions standard sur les cartes de crédit ou les prêts. Vous pourrez peut-être obtenir un prêt garanti ou une carte de crédit garantie, mais le taux d’intérêt auquel vous serez admissible sera plus élevé que la moyenne. Pour économiser de l’argent à long terme sur les paiements d’intérêts, il est dans votre intérêt d’accumuler votre pointage de crédit et d’atteindre un score bon ou excellent.

Mauvais pointage de crédit: 300-574

Si votre pointage de crédit tombe dans cette catégorie, vous aurez du mal à vous qualifier pour des prêts, des hypothèques ou tout type de produit de crédit. Vous êtes considéré comme un emprunteur à haut risque, et si vous êtes approuvé, vous pourriez finir par payer beaucoup d’intérêts. Pour accumuler votre pointage de crédit, vous devrez utiliser un produit sécurisé et mettre des fonds en garantie. Effectuer des paiements réguliers pour votre produit sécurisé peut vous aider à accumuler votre pointage de crédit.

Façons d’augmenter votre crédit

Si votre pointage de crédit est inférieur à la moyenne canadienne de 667, ne vous inquiétez pas. De nombreuses personnes entrent dans cette catégorie, et il y a des mesures concrètes que vous pouvez prendre pour construire votre crédit. Voici quelques étapes que vous pouvez suivre :

1. Payez vos factures à temps!

Payer vos factures à temps – à chaque fois – est l’une des meilleures choses que vous puissiez faire pour améliorer votre pointage de crédit. Votre historique de paiement est le facteur le plus important qui influe sur votre pointage de crédit, et il représente 35% de votre pointage. Utilisez une application gratuite de suivi des factures pour surveiller vos factures, ou essayez de configurer des paiements automatiques mensuels pour ne pas manquer vos factures. Si vous avez des comptes en souffrance, essayez d’abord de rembourser les plus anciens.

2. Gardez votre utilisation du crédit sous 30%

Votre utilisation du crédit est le deuxième facteur en importance qui influe sur votre pointage de crédit. C’est le montant du crédit que vous avez utilisé par rapport au montant total du crédit dont vous disposez. Vous devriez viser à maintenir votre utilisation du crédit en dessous de 30%. Cela signifie que si vous avez une carte de crédit avec une limite de 3 000 $, vous devez garder le solde en dessous de 1 000 $.

3. Surveillez régulièrement votre pointage de crédit

Une étude d’Borrowell a révélé une corrélation entre la fréquence à laquelle les membres ont vérifié leur pointage de crédit et l’amélioration de leur pointage. Les membres qui se connectent régulièrement et vérifient les mises à jour hebdomadaires de leur pointage de crédit avec Borrowell ont vu leur pointage de crédit augmenter en moyenne de 20 points. Les membres dont les notes de crédit sont inférieures à 600 ont vu leurs notes augmenter de 43 points en moyenne! Surveiller régulièrement votre pointage de crédit, surtout si vous avez un mauvais crédit, peut vous garder motivé et vous aider à acquérir de bonnes habitudes financières.

Si votre pointage de crédit est inférieur à la moyenne de 667, ne vous inquiétez pas! Vous pouvez toujours vous remettre d’une mauvaise cote de crédit, même si vous avez fait l’objet d’une faillite ou d’une proposition de consommateur. Construire votre pointage de crédit prend du temps, de la discipline et de la détermination. Mais si vous payez vos factures à temps, gardez votre utilisation du crédit faible et surveillez régulièrement votre crédit, vous commencerez à voir ce nombre magique devenir de plus en plus grand.