Yhdysvaltain etanoliteollisuus tuli 2020 lamaan. Toimiala koki tappiollisen vuoden 2019 ensimmäistä kertaa seitsemään vuoteen ja keskimääräinen etanolitehdas menetti yli 2 miljoonaa dollaria (farmdoc daily, 29.tammikuuta 2020). Vuoden 2020 alkukuukaudet olivat enemmän samanlaisia, ja sen jälkeen COVID-pandemia iski täydellä voimalla maaliskuussa. Tämä johti voimakkaimpaan supistumiseen Yhdysvalloissa. talous suuren laman jälkeen ja bensiinin käyttö kraatteroitu, vetämällä alas etanolia sen mukana. Pahimmillaan viime keväänä lähes 50 prosenttia Yhdysvaltain etanolituotannosta oli suljettuna. Oli vaikea kuvitella pahempaa skenaariota etanoliteollisuudelle. Sitten tapahtui jotain. Bensiinin kysyntä alkoi elpyä ja etanolin sivutuotteiden hinnat vahvistuivat voimakkaasti, mikä mahdollisti etanolitehtaiden toiminnan palautumisen kannattavaksi loppukeväästä (farmdoc daily, 13.elokuuta 2020). Tämän artikkelin tarkoituksena on arvioida kannattavuus U. S. etanolin tuotanto koko kalenterivuodeksi 2020 ja arvioidaan COVID-pandemian jatkuvia laskeumia.

Etanolilaitoksen Malli

etanolituotannon kannattavuuden seuraamiseen käytetään edustavan Iowan etanolitehtaan mallia. Kyseessä on sama edustavan etanolilaitoksen perusmalli, jota on käytetty aiemmissa farmdoc daily-artikkeleissa aiheesta (esim.14.3.2018; 13.2.2019; 29.1.2020). Mallin alkuperäisen version kehitti Iowan osavaltionyliopiston Don Hofstrand, ja sen oli tarkoitus edustaa tyypillistä 2000-luvun puolivälissä rakennettua etanolitehdasta. kapasiteetissa ja tuotannon tehokkuudessa on varmasti huomattavaa vaihtelua eri toimialoilla, ja tämä on syytä pitää mielessä, kun tarkastellaan mallin mukaisia tulosarvioita.

joitakin mallin alkuperäisiä oletuksia on muutettu lisäanalyysin tai muuttuvan tiedon saatavuuden perusteella. Nykyisiä mallin oletuksia ovat:

- vuonna 2007 rakennettu Kuivamyllylaitos

- 100 miljoonaa gallonaa etanolin vuotuinen tuotantokapasiteetti

- laitoksen rakennuskustannukset 2,11 dollaria etanolin tuotantokapasiteettia kohti

- 40% velka ja 60% oman pääoman ehtoinen rahoitus

- 8,25% korko 10 vuoden lainasta velkarahoitusta varten, kun laina maksettiin kokonaan takaisin vuonna 2017

- yhteensä 0,21 dollaria kiinteitä kustannuksia gallonaa kohti tuotettua etanolia vuonna 2017 ja 0,15 dollaria gallonaa kohti vuosina 2018-2020 (lasku johtuu lainan loppuratkaisusta)

- ei-maissi, ei-maakaasu muuttuvat kustannukset (mukaan lukien denaturointiaine) 0,21-0 dollaria.26 gallonaa kohti vuosina 2007-2011

- muu kuin maissi, muu kuin maakaasu muuttuvia kustannuksia ilman denaturointiainetta 0,16-0,20 dollaria gallonalta vuoden 2011 jälkeen

- muuttuvia denaturointiaineen kustannuksia vuoden 2011 jälkeen laskettuna 2 prosentiksi CBOB: n tukkuhinnasta

- 30 kuutiojalkaa maakaasua etanoligallonaa kohti

- uutto-ja markkinointikustannukset 0,05 dollaria paunalta maissiöljyä

netback (markkinointi) kustannukset 0,05 dollaria litralta etanolia ja 4 dollaria tonnilta ddgs

käyttötehokkuutta koskevat oletukset ovat keskeinen osa mallia. Niitä on tarkistettu huomattavasti ajan myötä, kun uusia tietoja on tullut saataville. Tuoreimmat oletukset perustuvat yhdysvaltalaisen etanoliteollisuuden toimintatehokkuuden analyysiin tuoreessa farmdoc daily-artikkelissa (20.1.2021). Muuntokursseja koskevat nykyiset oletukset ovat seuraavat::

- 2.75 vuosina 2007-2011 tuotettua maissin vakkaa kohti tuotettua etanolia (denaturointiaine mukaan luettuna); vuosina 2012-2014 tuotettua 2,80 gallonaa etanolia maissin vakkaa kohti; vuosina 2015-2018 tuotettua 2,85 gallonaa etanolia maissin vakkaa kohti; ja 2.90 gallonaa etanolia per Vakka maissia yli 2019-2020

- 17,75 kiloa DDGS tuotettua per Vakka maissia käsitelty yli 2007-2011; 17,00 kiloa DDGS per Vakka maissia varten 2012-2016; 16,50 kiloa DDGS per Vakka maissia yli 2017-2018; 16,00 kiloa DDGS / Vakka maissia yli 2017-2018; 16,00 kiloa DDGS per Vakka maissia vuonna 2019; ja 15,75 kiloa ddgs / Vakka vuonna 2020

- 0,55 kiloa maissiöljyä / Vakka käsitellyn maissin vuosien 2012-2014 aikana (aloita uuttaminen tammikuussa 2012); 0,60 kiloa maissiöljyä vuonna 2015 käsitellyn maissin vakkaa kohden; 0,70 kiloa maissiöljyä vuonna 2016 käsitellyn maissin vakkaa kohden; 0.75 kiloa maissiöljyä per Vakka maissia käsitellään 2017-2019; ja 0,80 kiloa maissiöljyä per Vakka maissia käsitellään 2020

tehtaan kannattavuuden seuraamiseksi Iowan etanolitehtailla kerätään viikoittain maissin, etanolin ja DDGS: n hintoja tammikuun 2007 lopusta alkaen. Raakamaissiöljyn hinnat Keskilännessä ovat saatavilla opis. Maakaasun kustannukset vuodesta 2007 maaliskuuhun 2014 perustuvat Iowan kuukausittaisiin teollisuuden hintoihin, jotka ovat saatavilla YVA: sta. Teollisuuden hintasarjan käyttäytymisen muutoksen vuoksi huhtikuusta 2014 alkaen maakaasun kustannukset perustuvat Iowan osalta sähköenergian kuukausittaisiin kuluttajahintoihin, myös YVA: sta.

analyysi

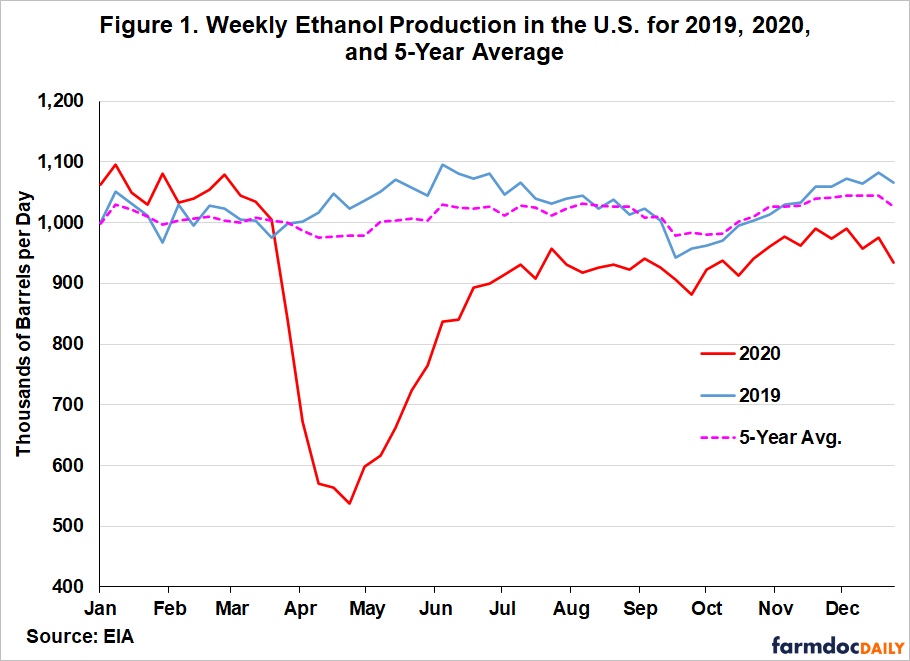

ennen kuin keskustellaan arvioista etanolintuotannon kannattavuudesta vuonna 2020, on hyödyllistä tarkastella COVID-pandemian vaikutusta etanolintuotantoon Yhdysvalloissa.kuvassa 1 esitetään viikoittainen etanolintuotanto Yhdysvalloissa vuosille 2019, 2020 ja viiden vuoden keskiarvo. COVID-lockdownien vaikutus näkyy jyrkän laskun, nopean toipumisen ja sitten pidemmän hyvin hitaan toipumisjakson ”swoosh” – kuviona. Huomaa, että etanolin tuotanto laski 48 prosenttia maaliskuun 13. ja huhtikuun 24. päivän välillä, elpyi jyrkästi kesäkuuhun ja sitten tasaantui noin 10 prosenttia alle vuosi sitten vuoden 2020 loppupuolelle. On tärkeää huomata, että jäljempänä esitetyissä tulosarvioissa oletetaan, että laitos toimii koko vuoden, mikä ei tietenkään pidä paikkaansa merkittävässä osassa tuotannonalaa.

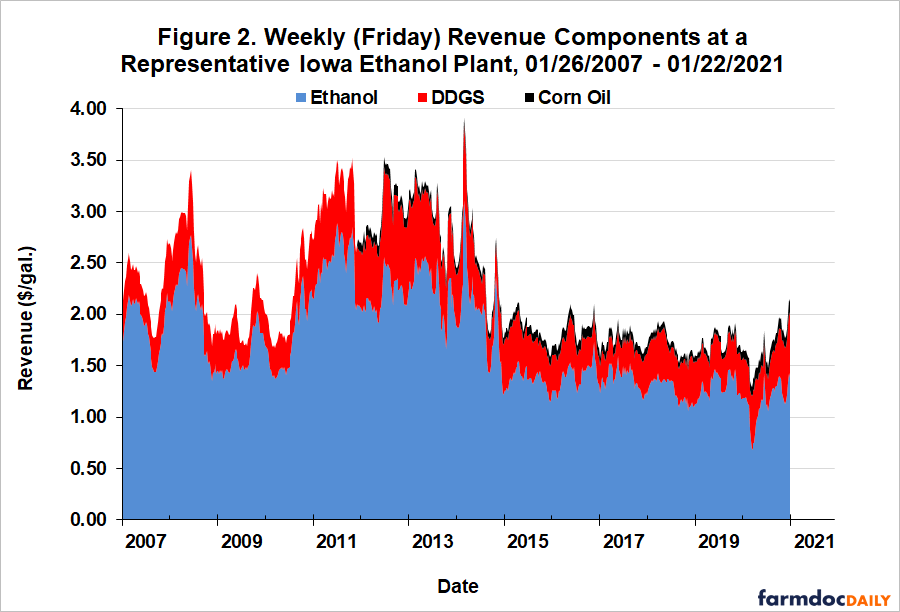

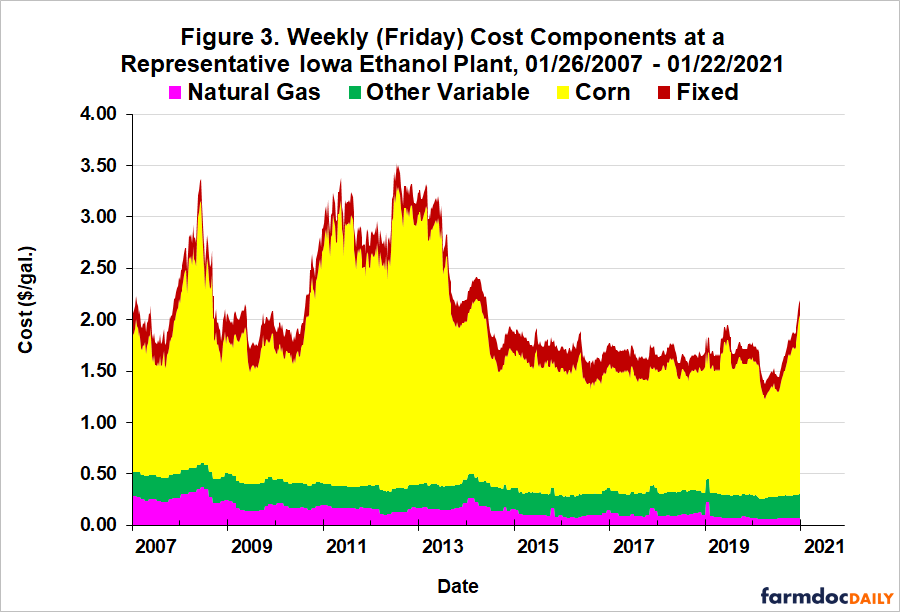

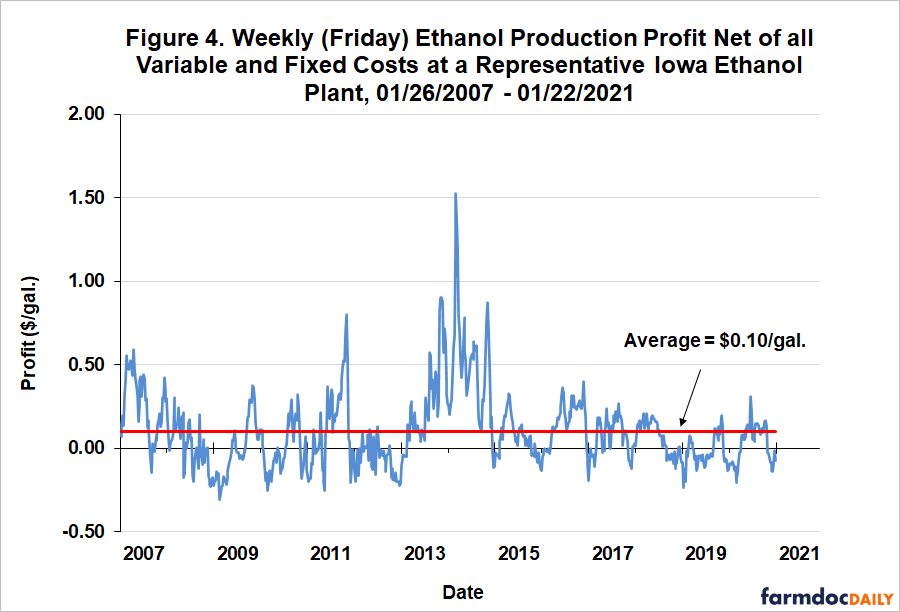

luvut 2, 3 ja 4 esittävät pitkän aikavälin näkymän tuloista, kustannuksista ja voitoista gallonaa kohti viikoittain 26.tammikuuta 2007-22. tammikuuta 2021. Liikevaihto (Kuvio 2) osoittaa, että kaikki kolme komponenttia—etanoli, DDGS ja maissiöljy—kärsivät kovasti kevään 2020 työsuluissa. Mutta tämän melko lyhyen ajanjakson ulkopuolella liikevaihto vuoden 2020 aikana liikkui pitkälti samassa vaihteluvälissä kuin vuosina 2014-2019. Kustannukset (Kuvio 3) olivat samansuuntaiset, mutta ne nousivat erittäin korkeiksi vuoden loppupuolella, mikä johtui maissin nousevista hinnoista. Itse asiassa kokonaiskustannukset olivat joulukuussa 2020 korkeimmat sitten loppuvuoden 2013. Ilman tietoa pandemiasta etanolintuotannon voittojen vaihteluväli ilman muuttuvia ja kiinteitä kustannuksia (Kuvio 4) vuonna 2020 näyttää melko mitättömältä ja melko samanlaiselta kuin kuuden edellisen vuoden voittojen vaihteluväli. Viikoittaiset voitot viettivät suunnilleen yhtä paljon aikaa yli pitkän aikavälin keskiarvon 0,10 dollaria gallonalta kuin alle keskiarvon.

kuviossa 5 on sama viikkotuotto kuin kuvassa 4, mutta tiedot on rajattu vuoteen 2020. Tämä on lähellä etanolitehtaan kannattavuuden kehitystä vuoden 2020 aikana. Tammikuusta maaliskuun puoliväliin, nettotappiot keskimäärin noin $0.10 gallona ja sitten laski tappiot $0.15 että $0.20 aikana kevään lockdowns. On tärkeää tunnustaa, että sulkemisen aikaiset toimintatappiot olisivat olleet katastrofaalisesti suuremmat, jos lähes puolta etanolituotannosta ei olisi suljettu tänä aikana. Käyttövoimalan tulos palautui positiiviseksi toukokuun alussa ja pysyi siellä marraskuun viimeiselle viikolle asti. Tappiot vuoden 2020 lopussa olivat periaatteessa samalla tasolla kuin vuoden alussa. Lopulta koko vuoden 2020 keskimääräinen voitto oli 0,02 dollaria gallonalta.

ilmeinen kysymys on, miten toimivat etanolitehtaat palautuivat kannattaviksi niin nopeasti kevään 2020 sulun jälkeen. Vastaus löytyy kuviosta 6, jossa näkyy Iowan etanolitehtaiden viikoittaisen etanolin, DDGS: n, maissiöljyn ja maissin kumulatiivinen prosentuaalinen hinnanmuutos vuoden 2020 aikana. Tämä tarkoittaa, että jokainen havainto on kokonaishinnan muutos tammikuun 2020 ensimmäisen viikon jälkeen. Huomaa, että etanolin hintojen jyrkkä lasku sulkujen jälkeen kompensoitui osittain DDGS: n ja maissiöljyn, etanolin tuotannon sivutuotteiden, hintojen dramaattisella nousulla. Sivutuotteiden kysyntä osoittautui pandemiasulkujen aikana kestävämmäksi kuin etanolin kysyntä. Tämä on itse asiassa järkevää, koska sivutuotteiden kokonaiskysyntään vaikuttavat voimakkaasti karjamäärät, joita ei voida mukauttaa kovin nopeasti. Maissiöljyn hinta jatkoi nousuaan läpi heinäkuun, kun taas DDGS: n hinta laski toukokuun alkuun mennessä takaisin COVID-tautia edeltäneelle tasolle. Sitten toukokuussa etanolin hinnat alkoivat elpyä nopeammin kuin maissin hinnat, mikä oli etanolin tuotannon tärkein tuotantokustannus (noin 80 prosenttia kokonaiskustannuksista) ja jopa ylitti Pre-lockdown hinnat lyhyesti heinäkuussa. Näiden tuotos-ja tuotantopanosten hintojen muutosten nettovaikutus oli se, että etanolitehtaiden toiminnan kannattavuus palautui nopeammin kuin useimmat odottivat. Liikevoitto jatkui pimennossa marraskuun loppupuolelle asti, jolloin maissin hintojen ralli lopulta päihitti etanolin hinnan elpymisen ja työnsi voitot takaisin punaiseen.

on myös hyödyllistä tarkastella etanolintuotannon kannattavuutta aggregoituna vuositasolla 2007-2020, kuten kuvassa 7 esitetään. Voitot esitetään sekä kokonaisnettotuottona ennen veroja että prosenttiosuutena oman pääoman tuotosta. 2,2 miljoonan dollarin nettotulos vuonna 2020 kuittasi lähes täsmälleen vuoden 2019 2,3 miljoonan dollarin vuositappion. Kyseessä oli seitsemäs voitollinen vuosi kahdeksan viime vuoden aikana. Kun vuoden 2020 voitto, kumulatiivinen (ennen veroja) tuotto osakkeenomistajille kaudella 2007-2020 on 146 dollaria.7 miljoonaa, 20 miljoonaa dollaria enemmän kuin oletettu osakesijoitus edustavaan tehtaaseen 126,6 miljoonaa dollaria. Edustavan tehtaan keskimääräisen nettotappion avulla voimme tehdä karkean arvion Yhdysvaltain etanoliteollisuuden toimintasegmentin voitosta vuonna 2020. Olettaen, että kaikki toimivat tehtaat teollisuuden ansaitsi nettotulos $0.02 gallona ja että etanolin kokonaistuotanto Yhdysvalloissa oli 13.9 miljardia gallonaa vuonna 2020, yhteensä (ennen veroja) voitto toiminnan etanoli tehtaat voidaan arvioida $303 miljoonaa euroa.

osuusomistajien prosentuaalinen tuotto antaa hyödyllistä tietoa etanolilaitosinvestointien houkuttelevuudesta suhteessa muihin investointeihin. Keskimääräinen tuotto oli 8,3 prosenttia vuosina 2007-2020 ja keskihajonta eli riskin mitta oli 11,9 prosenttia. Vertailun vuoksi osakemarkkinoiden keskimääräinen tuotto kyseisenä ajanjaksona, mitattuna S&P 500, oli 10,9 prosenttia ja siihen liittyvä keskihajonta 17,5 prosenttia. Keskituoton suhde keskihajontaan antaa yhden mittatikun sijoituksen tuotto-riski-houkuttelevuudesta, ja tällä mittarilla etanolisijoituksen suhdeluku, 0,69, on samalla tasolla kuin koko osakemarkkinoiden suhdeluku, 0,62. Tämä on tärkeä konteksti, kun otetaan huomioon etanolintuottajien myrskyisä vuosi 2020. Vaikka tämä hullu vuosi on otettu mukaan aineistoon, etanolitehtailla on kunnioitettavat sijoitustulokset viimeisten 14 vuoden ajalta.

Implications

2020 oli todellakin yhdysvaltalaisille erilainen vuosi. etanoliteollisuus. COVID-pandemian ennennäkemättömistä seurauksista huolimatta toimivat etanolitehtaat tuottivat keskimäärin 0,02 dollaria gallonalta vuonna 2020. Tämä saavutus saavutettiin, koska etanolin sivutuotteiden-DDGS: n ja maissiöljyn—hinnat olivat vahvoja suuren osan vuotta ja koska etanolin hinnat elpyivät nopeammin kuin maissin hinnat kevään pandemiasulkujen jälkeen. On mielenkiintoista huomata, että toimivan etanolitehtaan arvioitu voitto vuonna 2020 kompensoi lähes täsmälleen vuoden 2019 tappion. Kaikissa näissä tuloksissa oletetaan, että etanolitehdas oli toiminnassa koko vuoden 2020, mikä ei ilmeisestikään pitänyt paikkaansa merkittävällä osalla teollisuudesta. Vähintään noin 10 prosenttia etanolintuotannosta oli suljettuna lähes kolme neljäsosaa vuodesta. Etanoliteollisuuden kokonaiskuvassa vuonna 2020 pitäisi ottaa huomioon etanolilaitosten sulkemisen ja uudelleen avaamisen kustannukset. On vaikea arvioida näitä lisäkustannuksia kovin tarkasti, mutta edellinen analyysimme (farmdoc daily, 13.elokuuta 2020) viittaa siihen, että se on satoja miljoonia dollareita Yhdysvaltain etanoliteollisuudelle kokonaisuudessaan.