belastingdeadline seizoen is niet veel mensen ‘ s favoriete tijd van het jaar, maar de meeste Amerikanen zijn OK met het bedrag van de belasting die ze betalen. Het is wat andere mensen betalen, of niet betalen, dat ze dwars zit.Iets meer dan de helft (54%) van de Amerikanen die in de herfst door het Pew Research Center werden ondervraagd, zei dat ze ongeveer het juiste bedrag aan belastingen betalen, gezien wat ze van de federale overheid krijgen, tegenover 40% die zei dat ze meer betalen dan hun eerlijke aandeel. Maar in een aparte 2015 enquête door het centrum, sommige Zes-op-tien Amerikanen zeiden dat ze veel last van het gevoel dat “sommige rijke mensen” en “sommige bedrijven” niet betalen hun eerlijke deel.

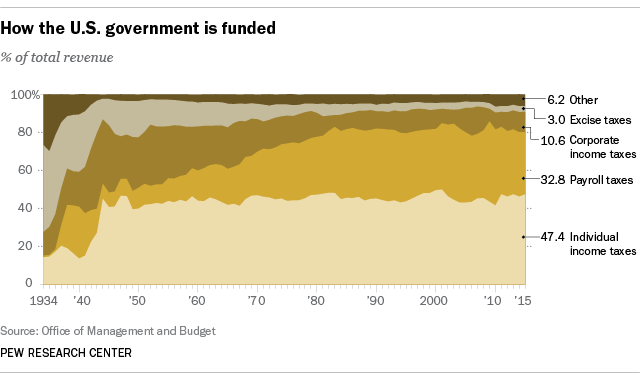

het is waar dat ondernemingen een kleiner deel van de totale overheidsoperaties financieren dan vroeger. In het fiscale 2015, de federale overheid verzameld $ 343,8 miljard uit de vennootschapsbelasting, of 10,6% van de totale omzet. In de jaren vijftig genereerde de vennootschapsbelasting tussen een kwart en een derde van de federale inkomsten (hoewel de loonbelasting in die periode aanzienlijk is gestegen).

noch hebben de inkomsten uit de vennootschapsbelasting gelijke tred gehouden met de algemene groei van de Amerikaanse economie. Het voor inflatie gecorrigeerde bruto binnenlands product is sinds 1980 met 153% gestegen, terwijl de voor inflatie gecorrigeerde inkomsten van de vennootschapsbelasting in het boekjaar 2015 115% hoger waren dan in het boekjaar 1980, aldus het Bureau of Economic Analysis. Er zijn veel ups en downs geweest in die periode, als vennootschapsbelasting inkomsten de neiging om te stijgen tijdens uitbreidingen en drop-off in recessies. In het fiscale 2007, bijvoorbeeld, de vennootschapsbelasting getroffen $ 370,2 miljard (in huidige dollars), alleen om te dalen tot $138,2 miljard in 2009 als bedrijven voelden de impact van de Grote Recessie.

bedrijven hebben ook bataljons belastingadvocaten in dienst om manieren te vinden om hun belastingrekeningen te verlagen, van het runnen van inkomsten via dochterondernemingen in laagbelastende landen tot het volledig naar het buitenland verhuizen, in wat bekend staat als een bedrijfsinversie (een praktijk die het Ministerie van Financiën heeft verplaatst om te ontmoedigen).

maar in Belastinggrond kan de grens tussen bedrijven en mensen vaag zijn. Terwijl de meeste grote bedrijven (“C corporations” in tax lingo) betalen volgens de vennootschapsbelasting wetten, vele andere soorten bedrijven – eenmanszaken, partnerschappen en nauw gehouden “s corporations” – vallen onder de individuele inkomstenbelasting code, omdat hun winsten en verliezen worden doorgegeven aan particulieren. En door opzet betalen rijkere Amerikanen het grootste deel van de totale individuele inkomstenbelasting van het land.

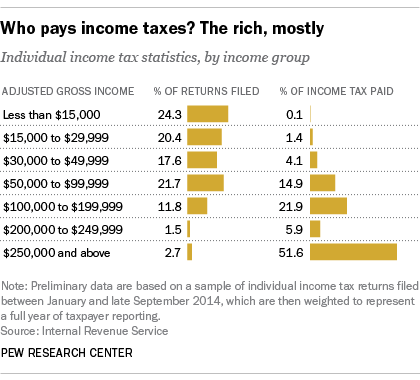

in 2014, mensen met een aangepast bruto inkomen, of AGI, boven $250.000 betaald iets meer dan de helft (51.6%) van alle individuele inkomstenbelastingen, hoewel ze goed voor slechts 2,7% van alle aangiften ingediend, volgens onze Analyse van voorlopige IRS gegevens. Hun gemiddelde belastingtarief (totale betaalde belastingen gedeeld door cumulatieve AGI) was 25,7%. Daarentegen, mensen met een inkomen van minder dan $50.000 goed voor 62,3% van alle individuele aangiften ingediend, maar ze betaalden slechts 5,7% van de totale belastingen. Hun gemiddelde belastingtarief was 4,3%.

in 2014, mensen met een aangepast bruto inkomen, of AGI, boven $250.000 betaald iets meer dan de helft (51.6%) van alle individuele inkomstenbelastingen, hoewel ze goed voor slechts 2,7% van alle aangiften ingediend, volgens onze Analyse van voorlopige IRS gegevens. Hun gemiddelde belastingtarief (totale betaalde belastingen gedeeld door cumulatieve AGI) was 25,7%. Daarentegen, mensen met een inkomen van minder dan $50.000 goed voor 62,3% van alle individuele aangiften ingediend, maar ze betaalden slechts 5,7% van de totale belastingen. Hun gemiddelde belastingtarief was 4,3%.

de relatieve belastingdruk die door de verschillende inkomensgroepen wordt gedragen, verandert in de loop van de tijd, zowel als gevolg van de economische omstandigheden als de voortdurend veranderende bepalingen van de belastingwetgeving. Bijvoorbeeld, met behulp van meer uitgebreide IRS gegevens over de belastingjaren 2000 tot en met 2011, vonden we dat mensen die tussen de $100.000 en $200.000 betaald 23,8% van de totale belastingschuld in 2011, een stijging van 18,8% in 2000. Filers in de $ 50.000-tot – $75.000 groep, aan de andere kant, betaald 12% van de totale aansprakelijkheid in 2000, maar slechts 9,1% in 2011. (De belastingaansprakelijkheid cijfers omvatten een paar belastingen, zoals zelfstandigen belasting en de “nanny tax,” die mensen meestal betalen samen met hun inkomstenbelasting.)

over het geheel genomen was de individuele inkomstenbelasting iets minder dan de helft (47.4%) van de overheidsinkomsten, een aandeel dat ruwweg constant is geweest sinds de Tweede Wereldoorlog. de federale overheid verzamelde $ 1,54 biljoen van individuele inkomstenbelastingen in het fiscale 2015, waardoor het de grootste inkomstenbron van de nationale overheid is. (Andere bronnen van federale inkomsten omvatten vennootschapsbelasting, de loonbelasting die de Sociale Zekerheid en Medicare financieren, accijnzen zoals die op benzine en sigaretten, estate belastingen, douanerechten en betalingen uit de Federal Reserve. Tot de jaren 1940, toen de inkomstenbelasting werd uitgebreid om de oorlogsinspanning te helpen financieren, betaalden over het algemeen alleen de zeer rijken het.

sinds de jaren zeventig is het segment van de federale inkomsten dat het meest is gegroeid, de loonbelasting – die regelposten op uw loonstrookje die gaan naar sociale zekerheid en Medicare. Voor de meeste mensen, in feite, loonbelasting nemen een grotere hap uit hun salaris dan de federale inkomstenbelasting. Waarom? De 6,2% sociale zekerheid roerende voorheffing is alleen van toepassing op lonen tot $118.500. Bijvoorbeeld, een werknemer die $40.000 verdient, betaalt $2.480 (6.2%) in de sociale zekerheid belasting, maar een executive verdienen $400.000 zal betalen $ 7.347 (6,2% van $118.500), voor een effectief tarief van slechts 1,8%. Daarentegen heeft de 1,45% Medicare belasting geen bovengrens, en in feite hoge verdieners betalen een extra 0,9%.Volgens een analyse van het Ministerie van Financiën betalen alle Amerikaanse gezinnen, behalve de best verdienende 20%, meer loonbelasting dan de federale inkomstenbelasting.

toch bevestigt deze analyse dat, nadat alle federale belastingen zijn ingecalculeerd, het Amerikaanse belastingstelsel als geheel progressief is. De top 0,1% van de gezinnen betalen het equivalent van 39.2% en de onderste 20% hebben negatieve belastingtarieven (dat wil zeggen, ze krijgen meer geld terug van de overheid in de vorm van terugbetaalbare belastingkredieten dan ze betalen in belastingen).

natuurlijk kunnen en zullen mensen het oneens zijn over de vraag of dit een “eerlijk” belastingstelsel is. Afhankelijk van hun politiek en persoonlijke situaties, sommigen zouden pleiten voor een steilere progressieve structuur, anderen voor een vlakkere. Het vinden van het juiste evenwicht kan een uitdaging zijn tot op het punt van onmogelijkheid: zoals Jean-Baptiste Colbert, de minister van Financiën van Louis XIV, zou hebben opgemerkt: “De kunst van de belasting bestaat erin de gans zo te plukken dat er een zo groot mogelijke hoeveelheid veren met een zo klein mogelijke hoeveelheid sissend wordt verkregen.”

Opmerking: Dit is een update van een eerder bericht gepubliceerd op 24 maart 2015.