DEN AMERIKANSKE etanolindustrien gikk inn i 2020 i en nedgang. Bransjen opplevde et tapende år i 2019 for første gang på syv år, og gjennomsnittlig etanolanlegg mistet over $ 2 millioner (farmdoc daily, 29.januar 2020). De første månedene av 2020 var mer av Det samme, og DERETTER RAMMET COVID-pandemien med full kraft I Mars. Dette resulterte i DEN mest alvorlige sammentrekningen I USA økonomi siden Den Store Depresjonen og bensin bruk krateret, trekke ned etanol sammen med det. På det verste punktet i fjor ble nesten 50 prosent av etanolproduksjonen i USA shuttered. Det var vanskelig å forestille seg et verre scenario for etanolindustrien. Så skjedde det noe. Bensinetterspørselen begynte å komme seg, og biproduktprisene for etanol økte kraftig, noe som gjorde det mulig for drift av etanolanlegg å komme tilbake til lønnsomhet sent på våren (farmdoc daily, 13. August 2020). Formålet med denne artikkelen er å anslå lønnsomheten I USA etanolproduksjon for hele kalenderåret 2020 og vurdere det fortsatte nedfallet fra COVID-pandemien.

Etanol Plant Model

en modell av en representant Iowa etanol anlegg brukes til å spore lønnsomheten av etanol produksjon. Det er den samme grunnmodellen av et representativt etanolanlegg som har blitt brukt i tidligere farmdocs daglige artikler om emnet (f. Eks. 14. Mars 2018; 13. februar 2019; 29. januar 2020). Den opprinnelige versjonen av modellen ble utviklet Av Don Hofstrand Fra Iowa State University og var ment å være representativ for et typisk etanolanlegg bygget på midten av 2000-tallet. det er absolutt betydelig variasjon i kapasitet og produksjonseffektivitet på tvers av bransjen, og dette bør holdes i bakhodet når man ser overskuddsestimater basert på modellen.

Noen av de opprinnelige forutsetningene for modellen er endret basert på ytterligere analyse eller endring av datatilgjengelighet. Nåværende modellforutsetninger inkluderer:

- tørr mill anlegg bygget i 2007

- 100 millioner gallon årlig etanol produksjonskapasitet

- Anlegg byggekostnader på $2,11 per gallon etanol produksjonskapasitet

- 40% gjeld og 60% egenkapitalfinansiering

- 8,25% rente på 10-års lån for gjeldsfinansiering, med lånet fullt tilbakebetalt i 2017

- totalt $0.21 faste kostnader per gallon etanol produsert gjennom 2017 og $0.15 per gallon i 2018-2020 (nedgangen skyldes låneutbetalingen)

- ikke-mais, ikke-naturgass variable kostnader (inkludert denaturant) på $0.21-$0.26 per gallon i 2007-2011

- ikke-mais, ikke-naturgass variable kostnader eksklusive denaturant av $0.16 -$0.20 per gallon etter 2011

- Variable denaturant kostnader etter 2011 beregnet som 2 prosent av engros CBOB pris

- 30 kubikkfot naturgass per gallon etanol

- netback (markedsføring) kostnader på $0,05 per gallon etanol og $4 per tonn ddgs

- utvinnings-og markedsføringskostnader på $0,05 per pund maisolje

driftseffektivitetsforutsetninger representerer en nøkkelkomponent i modellen. Disse har blitt revidert betydelig over tid etter hvert som nye data har blitt tilgjengelige. De siste forutsetningene er basert på analyse av driftseffektiviteten TIL DEN AMERIKANSKE etanolindustrien i en nylig farmdoc daily-artikkel (20. januar 2021). Spesielt er de nåværende forutsetningene for konverteringsfrekvenser som følger:

- 2.75 liter etanol (inkludert denaturant) produsert per bushel av mais behandlet over 2007-2011; 2,80 liter etanol per bushel av mais over 2012-2014; 2,85 liter etanol per bushel av mais over 2015-2018; og 2.90 liter etanol per bushel av mais over 2019-2020

- 17.75 pounds AV DDGS produsert per bushel av mais behandlet over 2007-2011; 17.00 pounds AV DDGS per bushel av mais for 2012-2016; 16.50 pounds AV DDGS per bushel av mais over 2017-2018; 16.00 pounds AV DDGS per bushel av mais over 2017-2018; 16.00 pounds AV DDGS per bushel ddgs per bushel i 2019; og 15.75 pounds av ddgs per bushel i 2020

- 0.55 pounds av maisolje per bushel av mais behandlet over 2012-2014 (start utpakking januar 2012); 0.60 pounds av maisolje per bushel av mais behandlet i 2015; 0.70 pounds av maisolje per bushel av mais behandlet i 2016; 0.75 pounds maisolje per bushel av mais behandlet i 2017-2019; og 0.80 pounds maisolje per bushel av mais behandlet i 2020

å spore anlegget lønnsomhet over tid, ukentlig mais, etanol og DDGS priser På Iowa etanol planter er samlet starter i slutten av januar 2007. Rå maisoljepriser For Midtvesten er tilgjengelig FRA OPIS. Naturgass kostnader over 2007 Til Mars 2014 er basert på månedlige industripriser For Iowa tilgjengelig FRA EIA. På grunn av en endring i oppførselen til industripris serien, starter i April 2014 naturgasskostnadene er basert på månedlige elektrisk kraft forbrukerpriser For Iowa, også FRA EIA.

Analyse

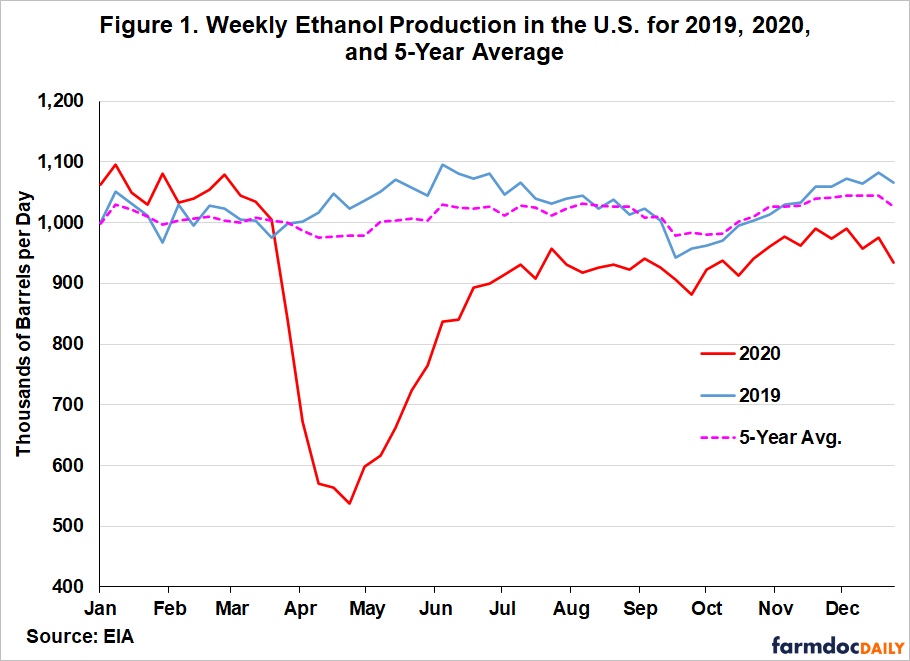

før man diskuterer estimater for lønnsomheten av etanolproduksjon i 2020, er det nyttig å gjennomgå virkningen AV COVID-pandemien på etanolproduksjon I USA Figur 1 viser ukentlig etanolproduksjon I USA for 2019, 2020 og femårsgjennomsnittet. VIRKNINGEN AV COVID lockdowns er sett i et» swoosh » mønster av kraftig nedgang, rask gjenoppretting, og deretter en lengre periode med svært langsom gjenoppretting. Legg merke til at etanolproduksjonen falt 48 prosent Mellom Mars 13th og April 24th, gjenvunnet kraftig i juni, og deretter utjevnet omtrent 10 prosent under år siden nivåer for resten av 2020. Det er viktig a erkjenne at overskuddsestimatene som er omtalt nedenfor, antar at et anlegg drives gjennom aret, noe som apenbart ikke er sant for en betydelig del av bransjen.

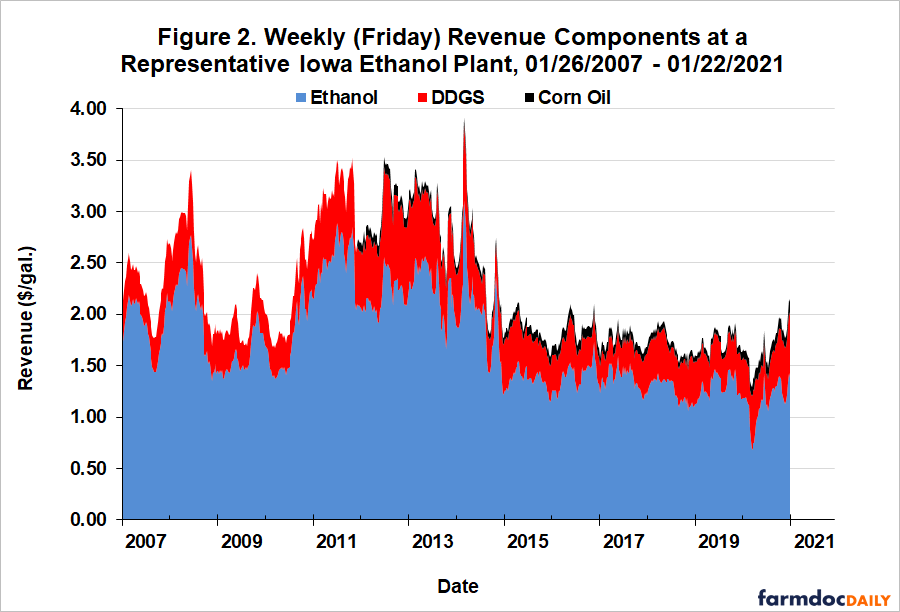

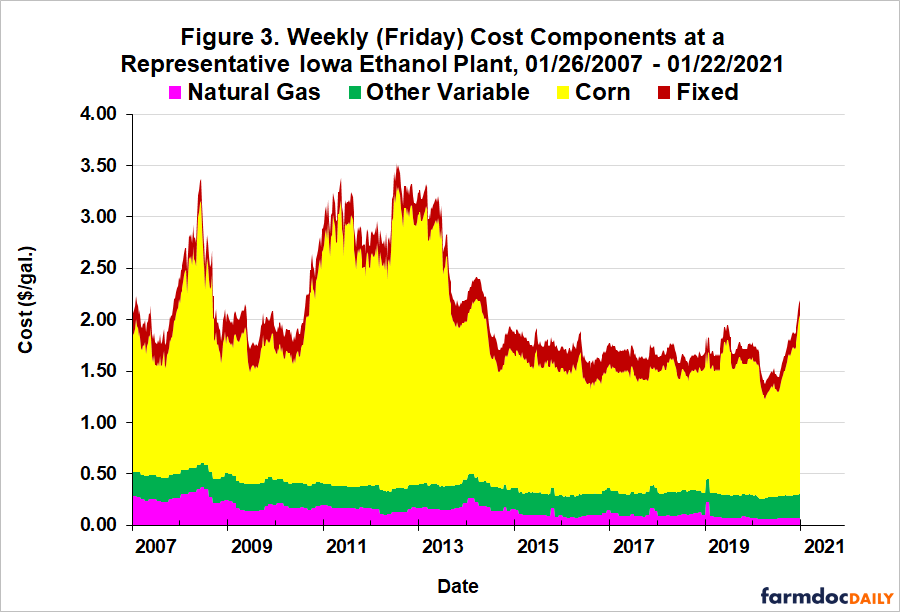

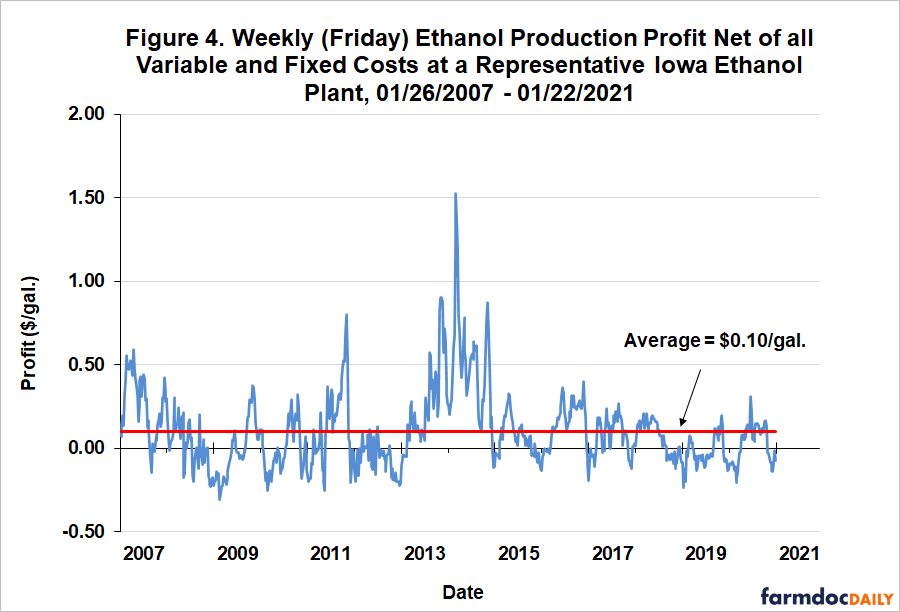

Figur 2, 3 og 4 presenterer et langsiktig perspektiv på inntekter, kostnader og fortjeneste per gallon, henholdsvis ukentlig fra 26. januar 2007 til 22. januar 2021. Inntekter (Figur 2) viser at alle tre komponentene-etanol, DDGS og maisolje – ble rammet hardt i løpet av våren 2020 lockdowns. Men utenfor denne ganske korte perioden flyttet inntektene i 2020 i stor grad i samme område som det gjorde i 2014-2019. Kostnadene (Figur 3) viste et lignende mønster, men skutt veldig høyt mot slutten av året, drevet av stigende kornpriser. Faktisk var de totale kostnadene i desember 2020 de høyeste siden slutten av 2013. Uten kunnskap om pandemien virker etanolproduksjonsresultatet netto for alle variable og faste kostnader (Figur 4) i 2020 ganske unremarkable og ganske lik profittområdet de foregående seks årene. Ukentlig fortjeneste brukte omtrent like mye tid over det langsiktige gjennomsnittet på $0,10 per gallon som under gjennomsnittet.

Figur 5 viser samme ukentlige nettoresultat som I Figur 4, men dataene er begrenset til 2020. Dette gir et nært syn på utviklingen av etanolanleggets lønnsomhet i løpet av 2020. Fra januar til Midten Av Mars, netto tap i gjennomsnitt ca $0.10 per gallon og deretter falt til tap på $0.15 til $ 0.20 i løpet av våren lockdowns. Det er viktig å erkjenne at driftstapene under lockdown ville ha vært katastrofalt større hvis nesten halvparten av etanolproduksjonen ikke hadde blitt stengt i denne perioden. Overskuddet for et driftsanlegg gjenvunnet til positivt territorium tidlig I Mai og ble der til forrige uke i November. Tapene ved utgangen av 2020 var i utgangspunktet på samme nivå som ved inngangen til året. Endelig var gjennomsnittlig fortjeneste for hele 2020 $ 0,02 per gallon.

et åpenbart spørsmål er hvordan drifts etanol planter var i stand til å gå tilbake til lønnsomhet så raskt etter våren 2020 lockdown. Svaret er funnet i Figur 6, som viser den kumulative prosentvise endringen i prisen på ukentlig etanol, DDGS, maisolje og mais På Iowa etanol planter i løpet av 2020. Dette betyr at hver observasjon er den totale prisendringen siden den første uken i januar 2020. Legg merke til at den første kraftige nedgangen i etanolprisene etter lockdowns ble delvis kompensert av dramatiske økninger i prisen PÅ DDGS og maisolje, biprodukter av etanolproduksjon. Etterspørselen etter biprodukter viste seg å være mer motstandsdyktig under pandemien lockdowns enn etterspørselen etter etanol. Dette er faktisk fornuftig fordi total biprodukt etterspørsel er sterkt påvirket av husdyr tall, som ikke kan justeres svært raskt. Kornoljeprisene fortsatte å stige gjennom juli, mens DDGS-prisene falt tilbake til PRE-COVID-nivåer i Begynnelsen Av Mai. Så I Mai begynte etanolprisene å komme seg raskere enn kornpriser, den viktigste inngangsprisen for å produsere etanol (rundt 80 prosent av total kostnad), til og med over pre-lockdown-prisene kort i juli. Nettoeffekten av disse produksjons-og inngangsprisbevegelsene var å gjenopprette lønnsomheten for drift av etanolanlegg raskere enn de fleste forventet. Driftsresultatet fortsatte i svart til slutten av November, da rallyet i kornpriser endelig overgikk utvinningen i etanolpriser, og presset fortjenesten tilbake i rødt.

det er også nyttig å vurdere etanolproduksjonens lønnsomhet samlet over en årlig horisont for 2007-2020, som vist i Figur 7. Resultatet presenteres både i form av total nettoavkastning før skatt og prosentvis egenkapitalavkastning. Nettoresultatet på 2,2 millioner dollar i 2020 utlignet nesten nøyaktig det årlige tapet i 2019 på 2,3 millioner dollar. Det var det syvende lønnsomme året i de siste åtte. Med 2020-resultatet står den totale kumulative (før skatt) avkastningen til aksjeeiere for perioden 2007-2020 på $146.7 millioner, $ 20 millioner mer enn den antatte egenkapitalinvesteringen for det representative anlegget på $ 126,6 millioner. Vi kan bruke det gjennomsnittlige nettotapet for det representative anlegget til å gjøre et grovt estimat av overskudd for driftssegmentet I DEN AMERIKANSKE etanolindustrien i 2020. Forutsatt at alle driftsanlegg i bransjen oppnådde et nettoresultat på $0, 02 per gallon, og at total etanolproduksjon for USA var 13, 9 milliarder liter i 2020, kan total (før skatt) fortjeneste for drift av etanolanlegg anslås til $303 millioner.

prosentavkastningen til aksjeeiere gir nyttig informasjon om hvor attraktive investeringer i etanolanlegg er i forhold til andre investeringer. Gjennomsnittlig avkastning var 8,3 prosent over 2007-2020 og standardavviket, et mål på risiko, var 11,9 prosent. Til sammenligning var gjennomsnittlig avkastning For aksjemarkedet i denne perioden, målt Ved S&P 500, 10,9 prosent og tilhørende standardavvik var 17,5 prosent. Forholdet mellom gjennomsnittlig avkastning til standardavvik gir en målepinne av en investerings avkastning – risiko attraktivitet, og på dette tiltaket er forholdet for etanolinvestering, 0,69, på nivå med forholdet for aksjemarkedet som helhet, 0,62. Dette gir viktig kontekst når man vurderer det urolige året som etanolprodusenter opplever i 2020. Selv med dette galne året som er inkludert i dataene, har etanolplanter en respektabel oversikt over investeringsresultater de siste 14 årene.

Implikasjoner

2020 var faktisk et år ulikt NOE ANNET FOR USA etanol industrien. Til tross for de hidtil usete konsekvensene AV COVID-pandemien, klarte drift av etanolanlegg et gjennomsnittlig overskudd på $ 0,02 per gallon for 2020. Denne prestasjonen ble oppnådd på grunn av styrken i etanol biprodukt priser-DDGS og maisolje—for mye av året, og det faktum at etanol prisene gjenvunnet raskere enn mais priser etter våren pandemi lockdowns. Det er interessant å merke seg at estimert fortjeneste i 2020 for et driftsetanolanlegg nesten nøyaktig oppveide tapet fra 2019. Alle disse resultatene antar at et etanolanlegg var i drift gjennom 2020, noe som åpenbart ikke var tilfelle for en betydelig del av næringen. I det minste ble rundt 10 prosent av etanolproduksjonen stengt i nesten tre fjerdedeler av året. Et komplett økonomisk bilde av etanolindustrien i 2020 bør ta hensyn til kostnadene ved forskaling etanolanlegg og gjenåpning av dem. Det er vanskelig å estimere disse tilleggskostnadene med stor presisjon, men vår tidligere analyse (farmdoc daily, 13.August 2020) antyder at det er i hundrevis av millioner dollar for DEN AMERIKANSKE etanolindustrien som helhet.