La stagione delle scadenze fiscali non è il momento preferito di molte persone dell’anno, ma la maggior parte degli americani è OK con l’importo delle tasse che pagano. È quello che gli altri pagano, o non pagano, che li infastidisce.

Poco più della metà (54%) degli americani intervistati in autunno dal Pew Research Center ha dichiarato di pagare la giusta quantità di tasse considerando ciò che ottengono dal governo federale, rispetto al 40% che ha dichiarato di pagare più della loro giusta quota. Ma in un sondaggio separato del 2015 del Centro, alcuni americani di sei su dieci hanno dichiarato di essere stati infastiditi molto dalla sensazione che “alcune persone ricche” e “alcune società” non paghino la loro giusta quota.

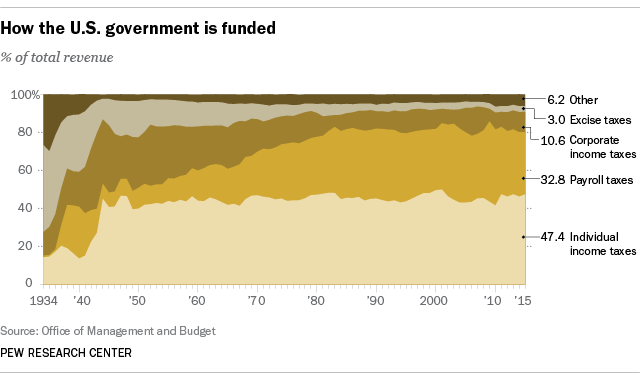

È vero che le aziende stanno finanziando una quota minore delle operazioni governative complessive rispetto a una volta. Nell’anno fiscale 2015, il governo federale ha raccolto billion 343,8 miliardi dalle imposte sul reddito delle società, o il 10,6% delle sue entrate totali. Nel 1950, l’imposta sul reddito delle società ha generato tra un quarto e un terzo delle entrate federali (anche se le imposte sui salari sono cresciute considerevolmente in quel periodo).

Né le entrate fiscali delle società hanno tenuto il passo con la crescita complessiva dell’economia statunitense. Secondo il Bureau of Economic Analysis, il prodotto interno lordo corretto per l’inflazione è aumentato del 153% dal 1980, mentre le entrate dell’imposta sulle società corrette per l’inflazione sono aumentate del 115% nell’anno fiscale 2015 rispetto all’anno fiscale 1980. Ci sono stati molti alti e bassi in quel periodo, poiché le entrate fiscali delle società tendono ad aumentare durante le espansioni e a scendere nelle recessioni. Nel 2007 fiscale, per esempio, le imposte sulle società ha colpito billion 370,2 miliardi (in dollari correnti), solo per precipitare a billion 138,2 miliardi nel 2009 come le imprese sentito l’impatto della Grande recessione.

Le società impiegano anche battaglioni di avvocati fiscali per trovare il modo di ridurre le loro fatture fiscali, dal reddito corrente attraverso filiali in paesi stranieri a bassa tassazione per trasferirsi interamente all’estero, in quella che è nota come inversione aziendale (una pratica che il Dipartimento del Tesoro si è mosso per scoraggiare).

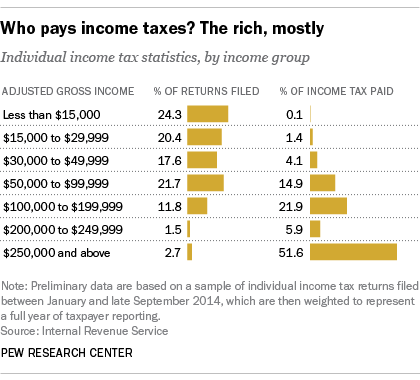

Ma nella terra fiscale, la linea tra società e persone può essere confusa. Mentre la maggior parte delle grandi società (“società C “in gergo fiscale) pagano secondo le leggi fiscali sulle società, molti altri tipi di imprese – imprese individuali, società di persone e” società S ” strettamente detenute – rientrano nel codice dell’imposta sul reddito individuale, perché i loro profitti e perdite sono passati attraverso gli individui. E in base alla progettazione, gli americani più ricchi pagano la maggior parte delle imposte sul reddito individuali totali della nazione.

Nel 2014, le persone con reddito lordo rettificato, o AGI, sopra $250.000 pagato poco più della metà (51.6%) di tutte le imposte sul reddito individuali, anche se hanno rappresentato solo il 2,7% di tutti i rendimenti depositati, secondo la nostra analisi dei dati preliminari IRS. La loro aliquota media (totale delle imposte pagate diviso per AGI cumulativo) era del 25,7%. Al contrario, le persone con redditi inferiori a $50.000 hanno rappresentato il 62,3% di tutti i singoli rendimenti depositati, ma hanno pagato solo il 5,7% delle imposte totali. La loro aliquota media era del 4,3%.

Nel 2014, le persone con reddito lordo rettificato, o AGI, sopra $250.000 pagato poco più della metà (51.6%) di tutte le imposte sul reddito individuali, anche se hanno rappresentato solo il 2,7% di tutti i rendimenti depositati, secondo la nostra analisi dei dati preliminari IRS. La loro aliquota media (totale delle imposte pagate diviso per AGI cumulativo) era del 25,7%. Al contrario, le persone con redditi inferiori a $50.000 hanno rappresentato il 62,3% di tutti i singoli rendimenti depositati, ma hanno pagato solo il 5,7% delle imposte totali. La loro aliquota media era del 4,3%.

I relativi oneri fiscali a carico delle diverse fasce di reddito cambiano nel tempo, sia a causa delle condizioni economiche sia per il costante mutamento delle disposizioni del diritto tributario. Ad esempio, utilizzando i dati IRS più completi che coprono gli anni fiscali 2000 attraverso 2011, abbiamo scoperto che le persone che hanno fatto tra $100.000 e $200.000 pagato il 23,8% della passività fiscale totale nel 2011, dal 18,8% nel 2000. Filer nel group 50.000-a-group 75.000 gruppo, d’altra parte, pagato il 12% della passività totale nel 2000, ma solo il 9,1% nel 2011. (Le figure di responsabilità fiscale includono alcune tasse, come la tassa di lavoro autonomo e la “tassa tata”, che le persone in genere pagano insieme alle loro imposte sul reddito.)

Tutto sommato, le imposte sul reddito individuali hanno rappresentato poco meno della metà (47.4%) delle entrate del governo, una quota che è stata approssimativamente costante dalla seconda guerra mondiale. Il governo federale ha raccolto trillion 1.54 trilioni dalle imposte sul reddito individuali nell’anno fiscale 2015, rendendolo la più grande fonte di entrate del governo nazionale. (Altre fonti di entrate federali includono le imposte sul reddito delle società, le imposte sui salari che finanziano la sicurezza sociale e Medicare, accise come quelle sulla benzina e sigarette, tasse immobiliari, dazi doganali e pagamenti da parte della Federal Reserve.) Fino al 1940, quando l’imposta sul reddito fu ampliata per aiutare a finanziare lo sforzo bellico, generalmente solo i molto ricchi la pagavano.

Dal 1970, il segmento delle entrate federali che è cresciuto di più è l’imposta sui salari – quelle voci sul tuo stub paga che vanno a pagare per la sicurezza sociale e Medicare. Per la maggior parte delle persone, infatti, le imposte sui salari prendono un morso più grande dal loro stipendio rispetto all’imposta sul reddito federale. Perché? La ritenuta alla fonte di sicurezza sociale 6.2% si applica solo ai salari fino a $118.500. Ad esempio, un lavoratore che guadagna $40.000 pagherà $2.480 (6.2%) nella tassa di sicurezza sociale, ma un dirigente che guadagna executive 400.000 pagherà 7 7.347 (6,2% di $118.500), per un tasso effettivo di appena l ‘ 1,8%. Al contrario, la tassa 1.45% Medicare non ha alcun limite superiore, e infatti alti percettori pagano un extra 0.9%.

Tutti, ma il top-guadagnare il 20% delle famiglie americane pagare di più in tasse sui salari che in imposte sul reddito federali, secondo un’analisi del Dipartimento del Tesoro.

Tuttavia, tale analisi conferma che, dopo che tutte le tasse federali sono state prese in considerazione, il sistema fiscale statunitense nel suo complesso è progressivo. Il top 0,1% delle famiglie pagano l’equivalente di 39.2% e il fondo 20% hanno aliquote fiscali negative (cioè, ottengono più soldi indietro dal governo sotto forma di crediti d’imposta rimborsabili di quanto pagano in tasse).

Naturalmente, le persone possono e saranno diverse sul fatto che tutto ciò costituisca un sistema fiscale “equo”. A seconda della loro politica e delle situazioni personali, alcuni sostengono una struttura più progressista, altri per una più piatta. Trovare il giusto equilibrio può essere difficile fino all’impossibilità: come si dice abbia osservato Jean-Baptiste Colbert, ministro delle finanze di Luigi XIV: “L’arte della tassazione consiste nel pizzicare l’oca in modo da ottenere la maggior quantità possibile di piume con la minima quantità possibile di sibilo.”

Nota: Questo è un aggiornamento di un post precedente pubblicato il 24 marzo 2015.