sezon podatkowy nie jest ulubioną porą roku wielu ludzi, ale większość Amerykanów jest OK z kwotą płaconego podatku. To, co inni płacą lub nie płacą, przeszkadza im.

nieco ponad połowa (54%) Amerykanów ankietowanych jesienią przez Pew Research Center powiedziała, że płacą odpowiednią kwotę podatków, biorąc pod uwagę to, co dostają od rządu federalnego, w porównaniu z 40%, którzy powiedzieli, że płacą więcej niż ich sprawiedliwy udział. Ale w oddzielnym badaniu przeprowadzonym przez Centrum w 2015 roku, niektórzy z sześciu na dziesięciu Amerykanów powiedzieli, że bardzo im przeszkadza uczucie, że „niektórzy bogaci ludzie” i „niektóre korporacje” nie płacą sprawiedliwego udziału.

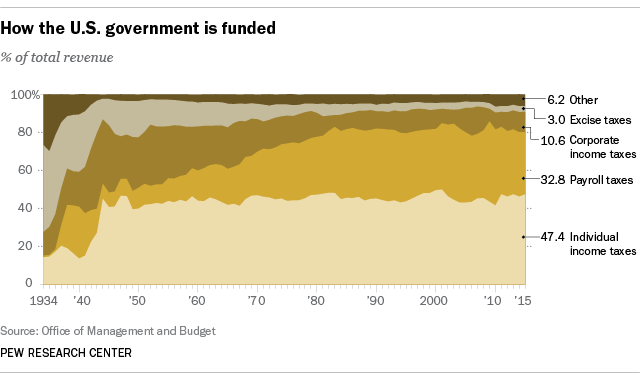

to prawda, że korporacje finansują mniejszą część ogólnych operacji rządowych niż kiedyś. W 2015 r. rząd federalny zebrał 343,8 mld USD z podatków dochodowych od osób prawnych, co stanowi 10,6% całkowitych dochodów. W latach 50. podatek dochodowy od osób prawnych generował od jednej czwartej do jednej trzeciej przychodów federalnych (chociaż podatki od wynagrodzeń znacznie wzrosły w tym okresie).

ani wpływy z podatku od osób prawnych nie nadążały za ogólnym wzrostem gospodarki USA. Produkt krajowy brutto skorygowany o inflację wzrósł od 1980 r.o 153%, podczas gdy wpływy z podatku dochodowego od osób prawnych skorygowane o inflację były o 115% wyższe w 2015 r. niż w 1980 r., wynika z danych Biura Analiz Ekonomicznych. W tym okresie odnotowano wiele wzlotów i upadków, ponieważ wpływy z podatku od osób prawnych zwykle rosną podczas ekspansji i spadają w recesjach. Na przykład w 2007 r. podatki od przedsiębiorstw osiągnęły 370,2 mld USD (w obecnych dolarach), a w 2009 r.spadły do 138,2 mld USD, gdy firmy odczuły skutki Wielkiej Recesji.

korporacje zatrudniają również bataliony prawników podatkowych, aby znaleźć sposoby na obniżenie swoich rachunków podatkowych, od prowadzenia dochodów przez spółki zależne w krajach o niskim podatku do całkowitej przeprowadzki za granicę, w tak zwanej inwersji korporacyjnej (praktyka, którą Departament Skarbu przeniósł, aby zniechęcić).

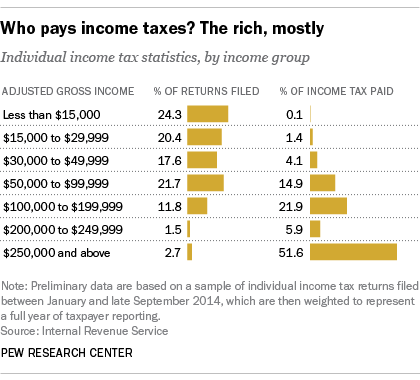

ale w podatkach granica między korporacjami a ludźmi może być niewyraźna. Podczas gdy większość dużych korporacji („korporacje C” w żargonie podatkowym) płaci zgodnie z przepisami dotyczącymi podatku dochodowego od osób prawnych, wiele innych rodzajów przedsiębiorstw – jednoosobowych, spółek osobowych i ściśle powiązanych „korporacji” – podlega indywidualnemu kodowi podatku dochodowego, ponieważ ich zyski i straty są przekazywane osobom fizycznym. Z założenia, bogatsi Amerykanie płacą większość indywidualnych podatków dochodowych.

w 2014 r. ludzie o skorygowanym dochodzie brutto, czyli AGI, powyżej 250 tys. dolarów, zapłacili nieco ponad połowę (51 .6%) wszystkich indywidualnych podatków dochodowych, choć stanowiły one tylko 2,7% wszystkich złożonych deklaracji, wynika z naszej analizy wstępnych danych IRS. Ich średnia stawka podatkowa (suma płaconych podatków podzielona przez skumulowane AGI) wynosiła 25,7%. Natomiast osoby o dochodach poniżej 50 000 USD stanowiły 62,3% wszystkich złożonych zeznań indywidualnych, ale zapłaciły tylko 5,7% całkowitych podatków. Ich średnia stawka podatku wynosiła 4,3%.

w 2014 r. ludzie o skorygowanym dochodzie brutto, czyli AGI, powyżej 250 tys. dolarów, zapłacili nieco ponad połowę (51 .6%) wszystkich indywidualnych podatków dochodowych, choć stanowiły one tylko 2,7% wszystkich złożonych deklaracji, wynika z naszej analizy wstępnych danych IRS. Ich średnia stawka podatkowa (suma płaconych podatków podzielona przez skumulowane AGI) wynosiła 25,7%. Natomiast osoby o dochodach poniżej 50 000 USD stanowiły 62,3% wszystkich złożonych zeznań indywidualnych, ale zapłaciły tylko 5,7% całkowitych podatków. Ich średnia stawka podatku wynosiła 4,3%.

względne obciążenia podatkowe ponoszone przez różne grupy dochodowe zmieniają się w czasie, zarówno ze względu na warunki ekonomiczne, jak i stale zmieniające się przepisy prawa podatkowego. Na przykład, korzystając z bardziej kompleksowych danych IRS obejmujących lata podatkowe 2000-2011, odkryliśmy, że osoby, które zarobiły od 100 000 do 200 000 USD, zapłaciły 23,8% całkowitego zobowiązania podatkowego w 2011 r., w porównaniu z 18,8% w 2000 r. Filers w $50,000-do – $75,000 grupy, z drugiej strony, zapłacił 12% całkowitego zobowiązania w 2000, ale tylko 9,1% w 2011. (Dane dotyczące zobowiązań podatkowych obejmują kilka podatków, takich jak podatek od samozatrudnienia i „podatek od niani”, które ludzie zwykle płacą wraz z podatkami dochodowymi.)

wszystko wskazuje na to, że poszczególne podatki dochodowe stanowiły nieco mniej niż połowę (47 .4%) dochodów rządowych, udział, który był w przybliżeniu stały od czasu II wojny światowej. rząd federalny zebrał 1,54 biliona dolarów z indywidualnych podatków dochodowych w fiskalnym 2015, Co czyni go największym źródłem dochodów rządu narodowego. (Inne źródła dochodów federalnych obejmują podatki dochodowe od osób prawnych, podatki od wynagrodzeń, które finansują ubezpieczenia społeczne i Medicare, podatki akcyzowe, takie jak te na benzynę i papierosy, podatki od nieruchomości, cła i płatności z Rezerwy Federalnej. XX wieku, kiedy podatek dochodowy został rozszerzony w celu sfinansowania działań wojennych, płacili go zazwyczaj tylko bardzo zamożni.

od lat 70. segment dochodów federalnych, który najbardziej wzrósł, to podatek od wynagrodzeń – te pozycje na Pay stub, które idą płacić za ubezpieczenia społeczne i Medicare. Dla większości ludzi, w rzeczywistości, podatki płacowe wziąć większy kęs z ich wypłaty niż federalny podatek dochodowy. Dlaczego? 6,2% podatek u źródła dotyczy tylko wynagrodzeń do $118,500. Na przykład pracownik zarabiający $ 40,000 zapłaci $2,480 (6 .2%) w podatku od ubezpieczeń społecznych, ale dyrektor zarabiający 400 000 $ zapłaci 7 347 $(6,2% z 118 500$), za efektywną stawkę tylko 1,8%. Natomiast podatek Medicare 1,45% nie ma górnego limitu, a w rzeczywistości wysocy zarabiający płacą dodatkowo 0,9%.

wszystkie, oprócz najlepiej zarabiających 20% amerykańskich rodzin, płacą więcej w podatkach od wynagrodzeń niż w federalnych podatkach dochodowych – wynika z analizy Departamentu Skarbu.

jednak ta analiza potwierdza, że po uwzględnieniu wszystkich podatków federalnych, system podatkowy USA jako całość jest progresywny. Najwyższe 0,1% rodzin płaci równowartość 39.2%, a dolne 20% mają ujemne stawki podatkowe (czyli dostają więcej pieniędzy od rządu w postaci zwrotnych ulg podatkowych niż płacą w podatkach).

oczywiście ludzie mogą i będą się różnić, czy coś z tego stanowi „sprawiedliwy” system podatkowy. W zależności od ich polityki i sytuacji osobistej, niektórzy opowiadają się za bardziej progresywną strukturą, inni za bardziej pochlebną. Znalezienie właściwej równowagi może być trudne do punktu niemożliwości: jak mówi Jean-Baptiste Colbert, minister finansów Ludwika XIV, zauważył: „Sztuka opodatkowania polega na tak wyrywaniu gęsi, aby uzyskać jak największą ilość piór przy jak najmniejszym syczeniu.”

uwaga: jest to aktualizacja wcześniejszego postu opublikowanego 24 marca 2015.