Formula raportului curent (cuprins)

- raportul curent Formula

- raportul curent Calculator

- raportul curent Formula în Excel (cu șablon Excel)

Formula raportului curent

raportul curent este un raport financiar popular printre analiștii de cercetare pentru a măsura lichiditatea unei firme (denumită și activitatea firmei capital). Se calculează prin împărțirea activelor curente ale firmei la datoria curentă.

începeți cursul gratuit de investiții bancare

descărcați evaluarea corporativă, Banca de investiții, Contabilitate, CFA Calculator & altele

iată formula actuală a raportului–

este unul dintre rapoartele importante pentru a măsura lichiditatea unei firme, deoarece datoriile curente sunt scadente în termen de un an.

exemplu de Formula raportului curent

să înțelegem următoarele exemple de Formula raportului curent.

exemplu de formulă de raport curent #1

Ashok ‘ s Angle Snack Center vinde produse de fast-food în Mumbai. Ashok solicită un împrumut pentru a deschide centre de gustări în suburbia Mumbai ca strategie de extindere a afacerii. Banca lui Ashok cere bilanțul său, astfel încât să poată analiza poziția sa actuală de lichiditate. Conform bilanțului lui Ashok, el a raportat 100.000 de datorii curente și 200.000 de active curente.

raportul curent al lui Ashok ar fi calculat ca:

- raport curent = active curente / Datorii curente

- raport curent= ₹200,000/₹100,000

- raportul curent= 2

după cum puteți vedea, Ashok are suficiente active curente pentru a-și plăti datoriile curente. Acest lucru arată că afacerea Ashok este mai puțin îndatorată și are, de asemenea, un risc neglijabil. Băncile preferă întotdeauna un raport curent mai mare de 1, astfel încât toate datoriile curente să poată fi acoperite de activele curente. Deoarece raportul actual al lui Ashok este mai mare de 1, este sigur că va fi aprobat pentru împrumutul său.

Formula raportului curent exemplu #2

dacă treceți prin bilanțul oricărei companii, puteți vedea activele circulante include numerar & echivalente de numerar, depozite pe termen scurt, valori mobiliare tranzacționabile, comerț & creanțe de cont, stocuri, cheltuieli preplătite și alte active circulante etc. și datoria curentă include datoria pe termen scurt care trebuie rambursată în termen de 1 an, datoriile contului trade &, partea curentă a datoriei pe termen lung, cheltuielile acumulate, datoriile fiscale și veniturile amânate etc.

de exemplu,

o afacere are 500.000 in total active circulante si 1.000.000 in total datorii curente.

raportul său curent se calculează ca:

- raport curent = active curente / Datorii curente

- raport curent= ₹500,000/₹1,000,000

- raportul curent = 0.5

din calculul de mai sus putem spune că pentru fiecare Rupie în datorii curente, există doar 0,5 în active circulante. Aceasta înseamnă că afacerea este foarte îndatorată și are, de asemenea, un risc ridicat.

Formula raportului curent exemplu #3

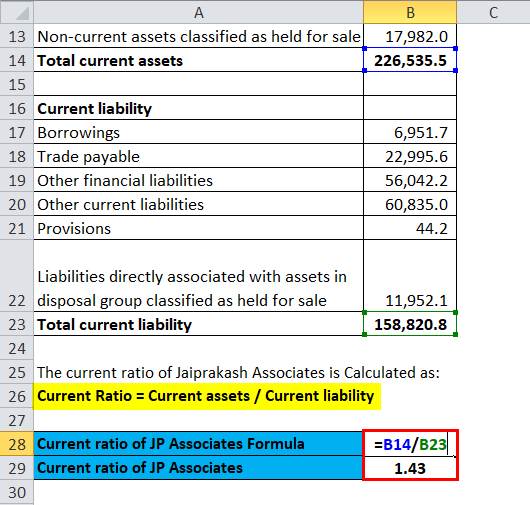

numele companiei – Jaiprakash Associates Ltd. (NSE: JPASSOCIAT)

| cifre în milioane de euro | Martie 31, 2017 |

| active circulante | |

| numerar și echivalente de numerar | 3,498 |

| solduri bancare | 3,004 |

| stocuri | 137,145 |

| investiții | 6 |

| creanțe comerciale | 19,365 |

| credite | – |

| altele-active financiare | 8,854 |

| alte curente active | 36,681 |

| active imobilizate clasificate ca deținute în vederea vânzării | 17,982 |

| total active circulante | 226,536 |

| răspunderea curentă | |

| împrumuturi | 6,952 |

| Datorii comerciale | 22,996 |

| alte datorii financiare | 56,042 |

| alte datorii curente | 60,835 |

| dispoziții | 44 |

| pasive asociate direct cu active dintr-un grup de cedări clasificat ca fiind deținut în vederea vânzării | 11,952 |

| Total datorii curente | 158,821 |

raportul actual al asociaților JP este calculat ca:

- raport curent = active curente / Datorii curente

- raport curent al asociatilor JP = 226,536 milioane / 158,821 milioane

- raport curent al asociatilor JP = 1.43

putem spune că asociații JP pot plăti cu ușurință datoriile curente din cauza gestionării bine a capitalului de lucru.

Formula raportului curent exemplu #4

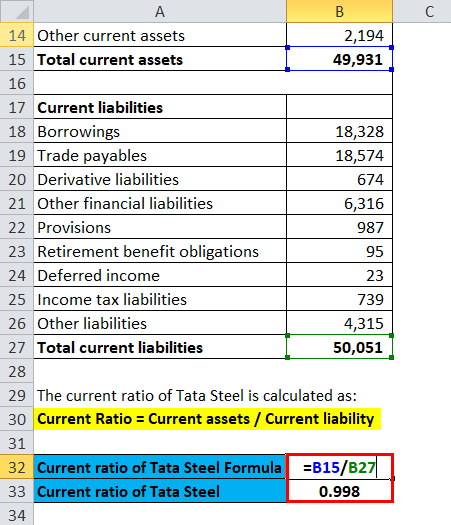

numele companiei – Tata Steel Ltd. (NSE: TATASTEEL)

| numere în Crore | March 31, 2017 |

| active circulante | |

| stocuri | 24,804 |

| investiții | 5,673 |

| creanțe comerciale | 11,587 |

| numerar și echivalente de numerar | 4,832 |

| alt sold cu banca | 89 |

| credite | 225 |

| active derivate | 104 |

| altele financiare active | 388 |

| active privind impozitul pe venit | 35 |

| alte active circulante | 2,194 |

| Total active circulante | 49,931 |

| datorii curente | |

| împrumuturi | 18,328 |

| Datorii comerciale | 18,574 |

| instrumente financiare derivate | 674 |

| alte datorii financiare | 6,316 |

| dispoziții | 987 |

| obligații privind prestațiile de pensionare | 95 |

| venituri amânate | 23 |

| obligații privind impozitul pe venit | 739 |

| alte datorii | 4,315 |

| Total datorii curente | 50,051 |

raportul curent al oțelului Tata se calculează ca:

- raport curent = active circulante / datorii curente

- raport curent Tata Steel = 49,931 crore / 50,051 crore

- raport curent Tata Steel = 0.998

activele și pasivele curente ale Tata Steel Ltd. sunt aproape egale. Aceasta înseamnă că pentru fiecare Rupie în datorii curente, există 1 în active circulante.

explicarea formulei raportului curent

raportul curent măsoară lichiditatea/gestionarea capitalului de lucru al companiei. Oferă o idee investitorului dacă o companie are capacitatea de a genera suficienți bani pentru a-și plăti datoriile pe termen scurt. Cu cât raportul este mai mare, cu atât o companie are mai multe active curente în comparație cu pasivele sale.

raportul trebuie analizat în contextul industriei la care se referă compania și, de asemenea, ar putea fi mai bine dacă analizăm raportul pe o perioadă de timp.

compania se confruntă cu probleme de lichiditate atunci când nu își poate colecta creanțele. Un raport sub 1 indiciu o companie ar putea fi în imposibilitatea de a achita datoriile sale curente în cazul în care toate pasivele a venit datorate în același timp. Un raport actual mai mic de 1 nu înseamnă neapărat că compania va da faliment, cu toate acestea, indică faptul că compania poate avea o sănătate financiară precară. Pe de altă parte, un raport prea mare poate indica faptul că compania nu își folosește eficient activele sau pasivele curente.

analiștii de cercetare fundamentală folosesc pe scară largă raportul actual în timp ce evaluează o companie. Raportul este ușor de înțeles, dar poate fi înșelător atât în mod pozitiv, cât și negativ, adică raportul ridicat nu este neapărat bun, iar raportul scăzut nu este neapărat rău. Ex. Ar putea fi o problemă atunci când inventarul acoperă o mare parte din activele curente, deoarece inventarul poate fi dificil de lichidat. În astfel de cazuri, trebuie să comparăm raportul actual al companiei cu colegii săi din industrie cu un model de afaceri similar pentru a decide ce nivel de lichiditate este standardul industriei.

calculator raport curent

puteți utiliza următorul calculator raport curent

active circulante

răspunderea curentă

raportul curent=

| raportul curent= | = |

|

|

Formula raportului curent în Excel (cu șablon Excel)

aici vom face același exemplu al formulei raportului curent în Excel. Este foarte ușor și simplu. Trebuie să furnizați cele două intrări, adică active curente și datorii curente

puteți calcula cu ușurință raportul curent folosind Formula din șablonul furnizat.

raportul actual al asociaților JP este calculat folosind Formula

raportul curent al oțelului Tata se calculează folosind Formula.

Articole recomandate

acesta a fost un ghid pentru o formulă de raport curent. Aici discutăm utilizările sale împreună cu exemple practice. De asemenea, vă oferim Calculator raport curent cu șablon excel descărcabil. De asemenea, puteți consulta următoarele articole pentru a afla mai multe–

- Exemple de Formula raportului de retenție

- calculator formula primei de risc

- Formula dividendului preferat șablon Excel

- ghid pentru Marja de profit operațional