Skattefristsæson er ikke mange menneskers foretrukne tid på året, men de fleste amerikanere er OK med det skattebeløb, de betaler. Det er, hvad andre mennesker betaler, eller ikke betaler, der generer dem.

lidt over halvdelen (54%) af amerikanerne, der blev undersøgt i efteråret, sagde, at de betaler det rigtige beløb i skat i betragtning af hvad de får fra den føderale regering, mod 40%, der sagde, at de betaler mere end deres rimelige andel. Men i en separat undersøgelse fra 2015 fra centret sagde nogle seks ud af ti amerikanere, at de blev generet meget af følelsen af, at “nogle velhavende mennesker” og “nogle virksomheder” ikke betaler deres rimelige andel.

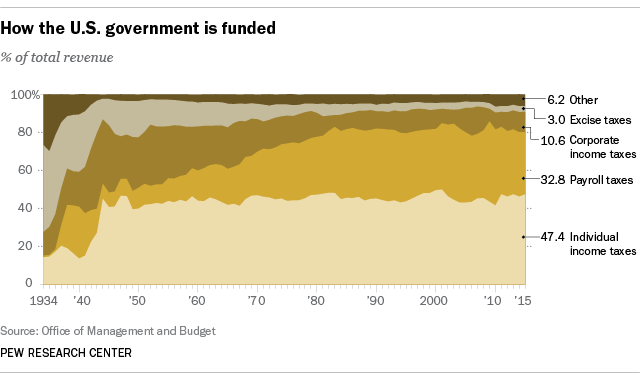

det er rigtigt, at virksomheder finansierer en mindre andel af de samlede offentlige operationer, end de plejede at gøre. I regnskabsåret 2015 indsamlede den føderale regering 343,8 milliarder dollars fra selskabsskatter eller 10,6% af dens samlede omsætning. Tilbage i 1950 ‘ erne genererede selskabsskat mellem en fjerdedel og en tredjedel af de føderale indtægter (selvom lønskatten er vokset betydeligt i den periode).

ej heller har selskabsskatteindtægter holdt trit med den samlede vækst i den amerikanske økonomi. Inflationsjusteret bruttonationalprodukt er steget 153% siden 1980, mens inflationsjusterede selskabsskatteindtægter var 115% højere i regnskabsåret 2015 end i regnskabsåret 1980, ifølge Bureau of Economic Analysis. Der har været mange op-og nedture i den periode, da selskabsskatteindtægter har tendens til at stige under udvidelser og falde i recessioner. I regnskabsåret 2007 ramte for eksempel selskabsskatter $370.2 milliarder (i nuværende dollars), kun for at springe til $138.2 milliarder i 2009, da virksomheder følte virkningen af den store Recession.

virksomheder anvender også bataljoner af skatteadvokater for at finde måder at reducere deres skatteregninger på, fra løbende indkomst gennem datterselskaber i udenlandske lande med lav skat til at flytte helt til udlandet i det, der er kendt som en virksomhedsinversion (en praksis, som Finansministeriet har flyttet for at afskrække).

men i Skattejord kan grænsen mellem virksomheder og mennesker være uklar. Mens de fleste store selskaber (“C selskaber “i skat lingo) betale i henhold til selskabsskattelovgivningen, mange andre former for virksomheder – enkeltmandsvirksomheder, partnerskaber og tæt holdt selskaber” – falder ind under den enkelte indkomstskattelov, fordi deres overskud og tab overføres til enkeltpersoner. Og ved design betaler rigere amerikanere det meste af landets samlede individuelle indkomstskatter.

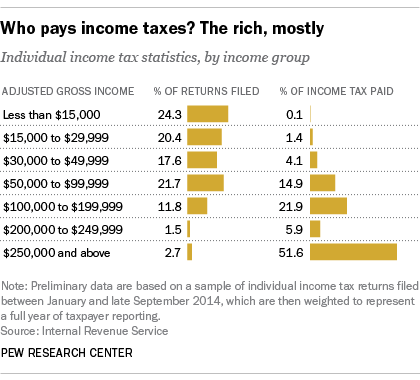

i 2014 betalte folk med justeret bruttoindkomst eller AGI over $250.000 lidt over halvdelen (51.6%) af alle individuelle indkomstskatter, selvom de kun tegnede sig for 2,7% af alle indleverede afkast, ifølge vores Analyse af foreløbige IRS-data. Deres gennemsnitlige skattesats (samlede betalte skatter divideret med kumulativ AGI) var 25,7%. I modsætning hertil tegnede folk med indkomster på mindre end $50.000 sig for 62,3% af alle indleverede individuelle afkast, men de betalte kun 5,7% af de samlede skatter. Deres gennemsnitlige skatteprocent var 4,3%.

i 2014 betalte folk med justeret bruttoindkomst eller AGI over $250.000 lidt over halvdelen (51.6%) af alle individuelle indkomstskatter, selvom de kun tegnede sig for 2,7% af alle indleverede afkast, ifølge vores Analyse af foreløbige IRS-data. Deres gennemsnitlige skattesats (samlede betalte skatter divideret med kumulativ AGI) var 25,7%. I modsætning hertil tegnede folk med indkomster på mindre end $50.000 sig for 62,3% af alle indleverede individuelle afkast, men de betalte kun 5,7% af de samlede skatter. Deres gennemsnitlige skatteprocent var 4,3%.

de relative skattebyrder, der bæres af forskellige indkomstgrupper, ændrer sig over tid, både på grund af økonomiske forhold og de konstant skiftende bestemmelser i skattelovgivningen. For eksempel fandt vi ved hjælp af mere omfattende IRS-data, der dækker skatteår 2000 til 2011, at folk, der lavede mellem $100.000 og $200.000, betalte 23,8% af den samlede skattepligt i 2011, op fra 18,8% i 2000. Filers i gruppen $50.000-til-$75.000 betalte på den anden side 12% af det samlede ansvar i 2000, men kun 9,1% i 2011. (Tallene for skattepligt inkluderer et par skatter, såsom selvstændig skat og “barnepigeskatten”, som folk typisk betaler sammen med deres indkomstskat.)

alt sagt, individuelle indkomstskatter tegnede sig for lidt mindre end halvdelen (47.4%) af statens indtægter, en andel, der har været nogenlunde konstant siden Anden Verdenskrig. den føderale regering indsamlede $1.54 billioner fra individuelle indkomstskatter i regnskabsåret 2015, hvilket gør det til den nationale regerings største enkeltstående indtægtskilde. (Andre kilder til føderale indtægter inkluderer selskabsskatter, lønskatter, der finansierer Social sikring og Medicare, punktafgifter som dem på gas og cigaretter, ejendomsskatter, told og betalinger fra Federal Reserve.) Indtil 1940 ‘ erne, da indkomstskatten blev udvidet til at hjælpe med at finansiere krigsindsatsen, betalte generelt kun de meget velhavende den.

siden 1970 ‘ erne er det segment af føderale indtægter, der er vokset mest, lønskatten – de linjeposter på din lønstub, der går til at betale for Social sikring og Medicare. For de fleste mennesker tager lønskatter faktisk en større bid ud af deres lønseddel end føderal indkomstskat. Hvorfor? Den 6,2% sociale sikringsskat gælder kun for lønninger op til $118.500. For eksempel vil en arbejdstager, der tjener $40.000, betale $2.480 (6.2%) i socialsikringsskat, men en udøvende tjener $400.000 betaler $7.347 (6,2% af $118.500) for en effektiv sats på kun 1,8%. I modsætning hertil har Medicare-skatten på 1,45% ingen øvre grænse, og faktisk betaler høje lønmodtagere en ekstra 0,9%.

alle undtagen de mest indtjenende 20% af amerikanske familier betaler mere i lønskatter end i føderale indkomstskatter, ifølge en analyse fra Finansministeriet.

alligevel bekræfter denne analyse, at efter at alle føderale skatter er indregnet, er det amerikanske skattesystem som helhed progressivt. De øverste 0,1% af familierne betaler svarende til 39.2% og de nederste 20% har negative skattesatser (det vil sige, de får flere penge tilbage fra regeringen i form af refunderbare skattefradrag, end de betaler i skat).

selvfølgelig kan og vil folk være uenige om, hvorvidt noget af dette udgør et “retfærdigt” skattesystem. Afhængig af deres politik og personlige situationer, nogle vil argumentere for en mere stejlt progressiv struktur, andre for en fladere. At finde den rette balance kan være udfordrende til det umulige punkt: som Jean-Baptiste Colbert, Louis hivs finansminister, siges at have bemærket: “Beskatningskunsten består i at plukke gåsen således, at der opnås den størst mulige mængde fjer med den mindst mulige mængde hvæsende.”

Bemærk: Dette er en opdatering af et tidligere indlæg offentliggjort 24.marts 2015.