daňové období není oblíbeným obdobím roku mnoha lidí, ale většina Američanů je v pořádku s výší daně, kterou platí. To, co ostatní platí, nebo neplatí, jim vadí.

jen něco málo přes polovinu (54%) Američanů dotazovaných na podzim Pew Research Center uvedlo, že platí o správnou částku v daních s ohledem na to, co dostanou od federální vlády, oproti 40%, kteří uvedli, že platí více než jejich spravedlivý podíl. V samostatném průzkumu Centra z roku 2015 ale asi šest z deseti Američanů uvedlo, že jim hodně vadí pocit, že „někteří bohatí lidé“ a „některé korporace“ neplatí svůj spravedlivý podíl.

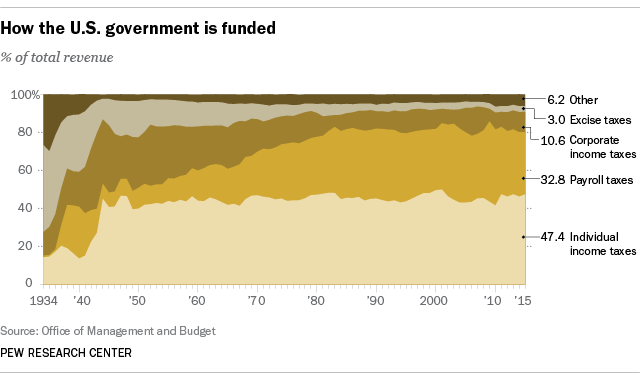

je pravda, že korporace financují menší podíl na celkových vládních operacích než dříve. Ve fiskálním roce 2015 federální vláda vybrala 343,8 miliardy dolarů z daní z příjmu právnických osob, což je 10,6% jejích celkových příjmů. Zpět v roce 1950, daň z příjmu právnických osob generované mezi čtvrtinou a třetinou federálních příjmů (i když daně ze mzdy značně vzrostly v tomto období).

ani příjmy z daně z příjmu právnických osob neudržely krok s celkovým růstem americké ekonomiky. Hrubý domácí produkt očištěný o inflaci vzrostl od roku 1980 o 153%, zatímco příjmy z daně z příjmu právnických osob očištěné o inflaci byly ve fiskálním roce 2015 o 115% vyšší než ve fiskálním roce 1980, podle Úřadu pro ekonomickou analýzu. V tomto období došlo k mnoha vzestupům a pádům, protože příjmy z daně z příjmu právnických osob mají tendenci během expanzí růst a klesat v recesích. Například ve fiskálním roce 2007 dosáhly korporátní daně 370,2 miliardy dolarů (v běžných dolarech), jen aby se v roce 2009 propadly na 138,2 miliardy dolarů, protože podniky pocítily dopad Velké recese.

korporace také zaměstnávají prapory daňových právníků, aby našli způsoby, jak snížit své daňové účty, od provozování příjmů prostřednictvím dceřiných společností v cizích zemích s nízkými daněmi až po úplné přesunutí do zahraničí, v čem je známá jako firemní inverze (praxe, kterou Ministerstvo financí odrazuje).

ale v daňové zemi může být hranice mezi korporacemi a lidmi nejasná. Zatímco většina velkých korporací („C korporace“ v daňovém žargonu) platí podle zákonů o dani z příjmu právnických osob, mnoho dalších druhů podniků-živnostníků, partnerství a úzce držených „korporací“ – spadá pod zákon o dani z příjmu fyzických osob, protože jejich zisky a ztráty jsou předávány jednotlivcům. A záměrné, bohatší Američané platí většinu celkových daní z příjmu jednotlivců v zemi.

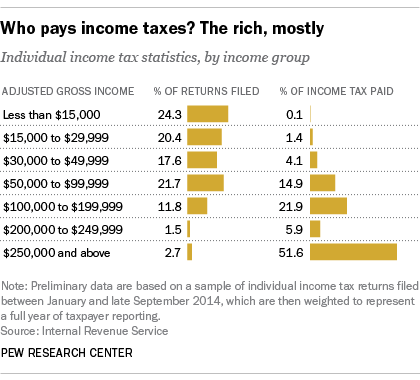

v roce 2014 lidé s upraveným hrubým příjmem nebo AGI nad 250 000 dolarů zaplatili něco přes polovinu (51.6%) všech daní z příjmu fyzických osob, i když podle naší analýzy předběžných údajů finančního úřadu tvořily pouze 2,7% všech podaných přiznání. Jejich průměrná daňová sazba (celkové zaplacené daně děleno kumulativním AGI) činila 25,7%. Naproti tomu lidé s příjmy nižšími než 50 000 USD představovali 62,3% všech podaných individuálních přiznání, ale platili pouze 5,7% z celkových daní. Jejich průměrná sazba daně byla 4,3%.

v roce 2014 lidé s upraveným hrubým příjmem nebo AGI nad 250 000 dolarů zaplatili něco přes polovinu (51.6%) všech daní z příjmu fyzických osob, i když podle naší analýzy předběžných údajů finančního úřadu tvořily pouze 2,7% všech podaných přiznání. Jejich průměrná daňová sazba (celkové zaplacené daně děleno kumulativním AGI) činila 25,7%. Naproti tomu lidé s příjmy nižšími než 50 000 USD představovali 62,3% všech podaných individuálních přiznání, ale platili pouze 5,7% z celkových daní. Jejich průměrná sazba daně byla 4,3%.

relativní daňová zátěž nesená různými příjmovými skupinami se v průběhu času mění jak v důsledku ekonomických podmínek, tak v důsledku neustále se měnících ustanovení daňového práva. Například pomocí komplexnějších údajů IRS pokrývajících daňové roky 2000 až 2011 jsme zjistili, že lidé, kteří vydělali mezi $ 100,000 a $ 200,000, zaplatili 23.8% z celkové daňové povinnosti v 2011, z 18.8% v 2000. Naproti tomu Filers ve skupině $50,000-to-$75,000 zaplatili 12% z celkové odpovědnosti v roce 2000, ale pouze 9.1% v roce 2011. (Údaje o daňové povinnosti zahrnují několik daní, jako je daň ze samostatné výdělečné činnosti a „daň z chůvy“, kterou lidé obvykle platí spolu se svými daněmi z příjmu.)

vše řečeno, daně z příjmu fyzických osob tvořily o něco méně než polovinu (47 .4%) vládních příjmů, což je podíl, který je zhruba konstantní od druhé světové války. federální vláda shromáždila 1.54 bilionů dolarů z daní z příjmů jednotlivců ve fiskálním roce 2015, což z něj činí jediný největší zdroj příjmů národní vlády. (Mezi další zdroje federálních příjmů patří daně z příjmu právnických osob, daně ze mzdy, které financují sociální zabezpečení a Medicare, spotřební daně, jako jsou daně z benzínu a cigaret, daně z nemovitostí, cla a platby z Federálního rezervního systému.) Až do 40. let, kdy byla daň z příjmu rozšířena, aby pomohla financovat válečné úsilí, platili ji obecně pouze velmi bohatí.

od roku 1970 je segment federálních příjmů, který rostl nejvíce, daň ze mzdy – ty řádkové položky na vašem výplatním útržku, které jdou platit za sociální zabezpečení a Medicare. Pro většinu lidí, ve skutečnosti, daně ze mzdy berou větší sousto z jejich výplaty než federální daň z příjmu. Proč? Srážková daň ze sociálního zabezpečení 6.2% se vztahuje pouze na mzdy do výše $118.500. Například pracovník vydělávající 40 000 dolarů zaplatí 2480 dolarů (6.2%) na dani ze sociálního zabezpečení, ale výkonný vydělávající 400 000 dolarů zaplatí 7 347 dolarů (6,2% z 118 500 dolarů), za efektivní sazbu pouhých 1,8%. Naproti tomu daň z 1,45% nemá horní hranici a ve skutečnosti si lidé s vysokými příjmy připlatí 0,9%.

podle analýzy ministerstva financí platí všichni kromě nejlépe vydělávajících 20% amerických rodin více na mzdových daních než na federálních daních z příjmu.

přesto tato analýza potvrzuje, že po zohlednění všech federálních daní je daňový systém USA jako celek progresivní. Horní 0,1% rodin platí ekvivalent 39.2% a spodních 20% mají záporné daňové sazby (to znamená, že dostávají od vlády více peněz zpět ve formě vratných daňových úlev, než platí na daních).

lidé se samozřejmě mohou a budou lišit v tom, zda něco z toho představuje „spravedlivý“ daňový systém. V závislosti na jejich politice a osobní situaci, někteří by argumentovali pro strmě progresivní strukturu, jiní pro plošší. Nalezení správné rovnováhy může být náročné až do nemožnosti: jak poznamenal Jean-Baptiste Colbert, ministr financí Ludvíka XIV.: „Umění zdanění spočívá v tom, že se husa vytrhne, aby se dosáhlo co největšího množství peří s co nejmenším množstvím syčení.“

Poznámka: Toto je aktualizace dřívějšího příspěvku zveřejněného 24. března 2015.